Az Állami Számvevőszék 2020. május 20-án tette közzé a lakosság pénzügyi sérülékenységéről szóló elemzését. Az elemzés a lakossági hitelek és megtakarítások 2008 és 2019 közötti alakulását tekinti át abból a szempontból, hogy a változások miként érintették a lakosság, illetve egyes lakossági csoportok pénzügyi sérülékenységét. A lakossági hitelezés serkenti a háztartások fogyasztását, és ezen keresztül a gazdaság növekedését. Ugyanakkor a lakosság túlzott eladósodottsága nemcsak az érintett háztartásokat veszélyezteti: a nem teljesítő hitelek állományának növekedése kedvezőtlen hatással van a szektor pénzügyi stabilitására és a költségvetés bevételeinek teljesülésére is. Ezért a megfelelő egyensúly megtalálásában egyaránt szerepe van a hitelezést szabályozó intézkedéseknek és a lakosság pénzügyi tudatossága fejlesztésének is.

A háztartási hitelállomány, illetve a lakossági megtakarítás növekedésében vagy

csökkenésében nagyszámú tényező játszik szerepet. Ezekhez tartoznak a hitelezés

költségei, a kormányzat hitelezést ösztönző, illetve a túlzott

kockázatvállalását fékező intézkedései, a nem teljesülő hitelek szintjét

csökkenteni hivatott hitelezési szabályozók, hitelfedezeti- és hitelköltség

mutatók, a hiteltörlesztést befolyásoló kamatozási periódusok és kamatozási

módok, a lakosság jövedelmi, illetve az ország makrogazdasági helyzete és nem

utolsó sorban a lakosság pénzügyi tudatossága.

A 2008-2009-es válság felszínre hozta a lakosság eladósodása miatti

sérülékenységet: a pénzügyi válság következtében a devizaalapú hitelek

megdrágultak az árfolyam változása miatt, és a háztartások jelentős része nem

tudta fizetni a megnövekvő törlesztőrészleteket. A lakossági pénzügyi

sérülékenységet fokozta a romló foglalkoztatottsági és jövedelmi helyzet is.

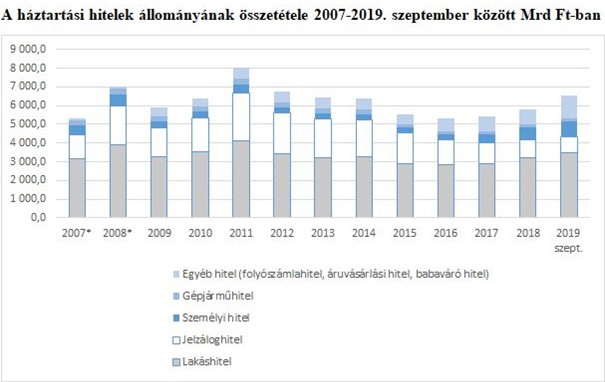

2011-től kezdődően fokozatosan csökkent a háztartások hitelállománya,

minimumát 2016-ban érte el. A folyamatos hitelállományi csökkenés mellett azonban

megfigyelhető a lassú szerkezeti módosulás is. A szabad felhasználású

jelzáloghitelek állománya jelentősen lecsökkent az elemzett időszak végére, míg

a szintén szabad felhasználású személyi hitelek megnövekedtek. 2017 óta

ismét dinamikusan nő a lakossági hitelállomány. A növekedés hátterében

elsősorban a hitelfelvételt ösztönző kormányzati intézkedések (többek közt a

babaváró hitel bevezetése), valamint a bővülő lakossági fogyasztás

következtében megemelkedett fogyasztási hitelek iránti kereslet áll.

A hitelezés bővülésének kockázatai 2020 márciusáig jóval alacsonyabbak voltak, mint a 2005-2008 közötti időszakban felfutó lakossági hitelezésé. Ennek hátterében az áll, hogy a kormányzat és a Magyar Nemzeti Bank (MNB) 2009-től több, kockázatokat és sérülékenységet mérséklő intézkedést léptetett életbe. Egyebek közt kötelezővé vált a hitelképesség-vizsgálat, a devizahitelek kivezetésre kerültek és szigorodtak a devizahitelek felvételének feltételei, illetve meghatározásra kerültek az átlagos hiteldíjmutató számításának, a körültekintő lakossági hitelezés feltételeinek szabályai is. A jövedelemarányos törlesztőrészlet-mutató bevezetésére a lakossági ügyfelek túlzott eladósodottságának megakadályozása érdekében került sor 2015-től, az ún. adósságfék-szabályok keretében. A lakosság pénzügyi tudatosságának növelése érdekében az MNB már 2007 végén önálló pénzügyikultúra-projekt létrehozásáról döntött, és 2011-től országos tájékoztató programot indított.

Részben az intézkedések hatására, részben a javuló makrogazdasági környezetnek köszönhetően a hitelezésben jelentős változások következtek be. A 2017-től bővülő hitelállomány szinte teljes egészében forintban denominált, így az árfolyamkockázat gyakorlatilag megszűnt. A jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok kötelező meghatározásának köszönhetően csökkent a hitelek visszafizetési kockázata. A Minősített Fogyasztóbarát Lakáshitel védjegy bevezetésével a hitelek kamatfelárai csökkentek, és a fix kamatozású hitelek aránya nőtt az új hiteleken belül, ami a visszafizetési- és a kamatkockázat csökkenésében játszott szerepet. Csökkent a szabad felhasználású jelzáloghitelek aránya a hiteleken belül, és csökkent az államilag támogatott lakáshitel-állomány nominális értékben. Mindez mérsékelte az ilyen hitellel rendelkezők fedezet-leértékelődéshez vagy elvesztéshez kapcsolódó kockázatait, és hozzájárult ahhoz, hogy 2015-től jelentősen csökkent a nem, vagy késedelmesen teljesítő forintalapú szabad felhasználású jelzáloghitelek aránya és értéke is a hitelállományon belül. Csökkent az összes hitelen belül a nem teljesítő hitelek aránya is, 2019-ben az elemzett időszak legalacsonyabb értékét érte el.

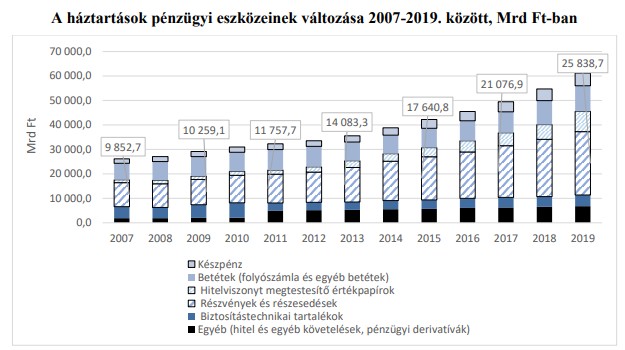

A háztartások GDP-arányos nettó pénzügyi vagyona a 2010-től hozott gazdaságpolitikai, adópolitikai lépéseknek, illetve a megtakarítást ösztönző intézkedéseknek köszönhetően nőtt. A lakosság megtakarításai 2012-től 2015 végéig nominálisan évente átlagosan 13,1%-kal nőttek, és ezzel egyidejűleg csökkent a hitelfelvételek száma. Jóllehet 2016-tól, a hitelezés újbóli fellendülésével visszafogottabb lett a megtakarítási hajlandóság, 2016-2018 között a nettó pénzügyi vagyon éves növekedése még így is 10% felett volt. A háztartások pénzügyi eszközeinek értéke 2007-2019 között több mint kétszeresére emelkedett.

A magyar háztartások megtakarításaikat legnagyobb hányadban részvényekben és részesedésekben, betétekben, és egyéb eszközökben (hitelek, pénzügyi derivatívák) tartották az elemzett időszakban. A hitelviszonyt megtestesítő értékpapírokban tartott megtakarítások összege az elemzett időszakban a hétszeresére nőtt, a növekedés elsősorban az állampapír vásárlásoknak tudható be. A biztosítástechnikai tartalékok összege 2010. után jelentősen lecsökkent, majd 2014-től lassú növekedésnek indult. 2019-ben értéke a 2007. évit még nem érte el.

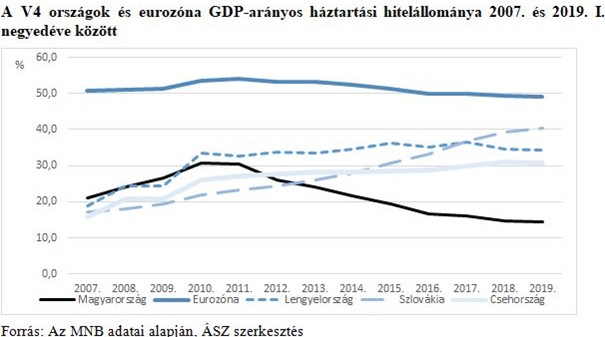

Az eladósodottság mértéke hazánkban 2010-ig jelentős volt, 2019 végén azonban az eladósodás mértéke már alacsony makrogazdasági és költségvetési kockázatot jelentett. Annak ellenére, hogy a hitelállomány 2017-től bővült, a hitelezési szint (a hitelkötelezettségek a GDP arányában) folyamatosan csökkent az elmúlt években, főként a GDP dinamikus növekedésének következtében, emellett a V4-országokkal történő összehasonlításban is alacsonynak tekinthető.

A kedvező mutatók ellenére elemzésünk több kockázatot is azonosított. Hitelezési, illetve túlzott eladósodottsággal összefüggő kockázat az alacsony jövedelmű háztartások esetében jelentkezhet. Az új hiteleken belül ugyanis egyre nagyobb arányúak a személyi hitelek, amelyeknek visszafizetési kockázata (alacsony jövedelem esetén) nagy. Továbbra is magas a fogyasztási hiteleken belül a változó kamatozású hitelek aránya (2019-ben még mindig több mint 20%), melyeknél magasnak tekinthető a kamatkockázat.

Makrogazdasági szinten a gazdaság számottevő növekedése, az alacsony hitelkamatok, a foglalkoztatási ráta javulása, a munkanélküliségi ráta csökkenése és a keresetek folyamatos emelkedése támogatták a hitelezés fokozatos élénkülését. A hitelezés felfutásához azon alacsonyabb jövedelmű személyek is hozzájárultak, akik hitelképességét a kedvező hitelezési környezet (főként az alacsony hitelköltségek) tették lehetővé. A lakosság rendelkezésre álló jövedelme emelkedett, ami a megtakarítási hajlandóságot is ösztönözte: 2010 óta a lakossági megtakarítások jelentősen meghaladták a lakossági hitelfelvételt. Ez tette lehetővé, hogy a lakosság egyre nagyobb szerepet kapjon az államadósság finanszírozásában.

A 2010 óta - a lakosság túlzott eladósodottságának elkerülése végett - bevezetett intézkedések alkalmasak voltak arra, hogy a lakosság pénzügyi sérülékenysége csökkenjen. Amennyiben azonban a hitelezésnek és a megtakarításoknak kedvező környezet negatív irányban változik (pl. nőnek a törlesztőrészletek, nő a munkanélküliség, romlik a lakosság jövedelmi helyzete), a lakosság nem lesz képes a jelenlegi szinten hozzájárulni a külső eladósodottság csökkentéséhez. Visszaesés esetén a makrogazdasági kockázat nem súlyos, ha a lakossági hitelek a nominális GDP-nél nem nőnek gyorsabban. Ennek ellenére a nagymértékű eladósodás kockázatait szem előtt kell tartani, amihez elsősorban a lakosság pénzügyi tudatosságát kell erősíteni (ezzel a túlzott kockázatvállalást lehet mérsékelni), másodsorban ösztönözni kell a háztartásokat megtakarításaik további növelésére.