Az inflációs sokk és az ukrajnai háború okozta gazdasági feszültségekből gyorsan egy új, magasabb kamatlábakkal jellemezhető korszak látszik kibontakozni. A világ egyik legnagyobb viszontbiztosítója arra számít, hogy 2023-ban a globális reál GDP-növekedés recesszió közeli szintre csökken. De mekkora lesz az infláció szintje? Hogyan alakulnak a pénzügyi stabilitási kockázatok és mindez hogyan befolyásolja középtávon a biztosítók nyereségességét? A Swiss Re prognózisából kiderül.

Továbbra is az infláció az első számú makró kockázat, ami az előrejelzések szerint ragadós marad, még akkor is, ha a teljes (headline) infláció jövőre gyorsan csökken. Ez a magasabb jegybanki kamatlábakból eredő lefelé mutató növekedési kockázatokat hordoz magában. A fejlett piacokon 2023-ra mindössze 0,4%-os reál-GDP-növekedést prognosztizálnak a jelentés szerzői, ami a globális pénzügyi és a COVID-19 válságot leszámítva a legalacsonyabb érték az 1980-as évek óta. A feltörekvő piacokon a járvány előttihez képest lényegesen alacsonyabb növekedési ütemet várnak, ami valószínűleg recesszióhoz fog hasonlítani. Így összességében a globális GDP 2023-ban reálértéken mindössze 1,7%-kal fog növekedni a Swiss Re prognózisa szerint.

Pénzügyi stabilitási és adósságállományból fakadó kockázatok

Az idei évben az adósságot és a hozzá kapcsolódó kockázatokat negyedik dimenzióként adja hozzá a Swiss Re a tavaly azonosított hosszú távú gazdasági tényezők "3D-s" halmazához. Ahogy a központi bankok átalakítják monetáris politikájukat, ez feltárja az elmúlt évtizedben felhalmozódott pénzügyi sebezhetőségeket. Az adósság, és különösen az, hogy a kormányok képesek-e fenntartani az állami kiadási kötelezettségvállalásokat a magasabb kamatlábak mellett, kulcsfontosságú aggodalomra ad okot. Fennáll annak a veszélye, hogy a piaci sokkok felhalmozódnak és pénzügyi instabilitás alakul ki.

A központi bankoknak egymással versengő prioritásokkal kell szembenézniük: az árstabilitással, a pénzügyi stabilitással és azzal, hogy a kormányok lazább költségvetési politikát folytathassanak. Ez azzal a kockázattal jár, hogy a reálkamatlábak hosszabb távon alacsonyabbak lesznek, akár magasabb inflációval, akár végül alacsonyabb nominális kamatlábakkal, annak érdekében, hogy az adósság fenntarthatóságával vagy a pénzügyi stabilitással kapcsolatos aggályokat kezelni lehessen. Ha ez bekövetkezik, az infláció valószínűleg magasabb és változékonyabb lesz. Az infláció keresleti oldali mozgatórugóinak kínálati oldali vagy termelékenységnövelő politikákkal és beruházásokkal való kezelése enyhítené ezt a feszültséget.

A magasabb kamatlábak hátszelet jelenthetnek a biztosítóknak

A biztosítási ágazat számára a magasabb kamatlábak, a biztosítási díjak emelkedése és a tőkeszűkösség pozitív katalizátorai lehetnek a 2023-24-es éveknek; ezek a tényezők középtávon ugyanis erősítik a befektetési eredményeket és a nyereségességet. Jelentős díjemelésekre számít a Swiss Re 2023-ban és az azt követő néhány évben, válaszul a magas inflációra, valamint az idei természeti katasztrófákra és pénzpiaci veszteségekre. A globális díjnövekedést 2023 és 2024 folyamán reálértéken átlagosan évi 2,1%-os szintre jósolják. A Swiss Re továbbra is arra számít, hogy a teljes (nominális) díjvolumen idén először meghaladja a 7 ezer milliárd dollárt.

Az infláció továbbra is az első számú iparági aggodalom. A biztosítók számára fontos költségkomponensek, például az építőipar és az egészségügy magas inflációját prognosztizálja a Swiss Re, melynek következtében a biztosítók kárköltségei 2022-ben és 2023-ban jelentősen emelkedhetnek, még a káresemények gyakoriságában és a természeti katasztrófák aktivitásában bekövetkező változások figyelembevétele nélkül is. A magasabb kamatlábaknak azonban jótékony hatása is lehet, ahogy az inflációs nyomás 2023-ban és 2024-ben mérséklődik.

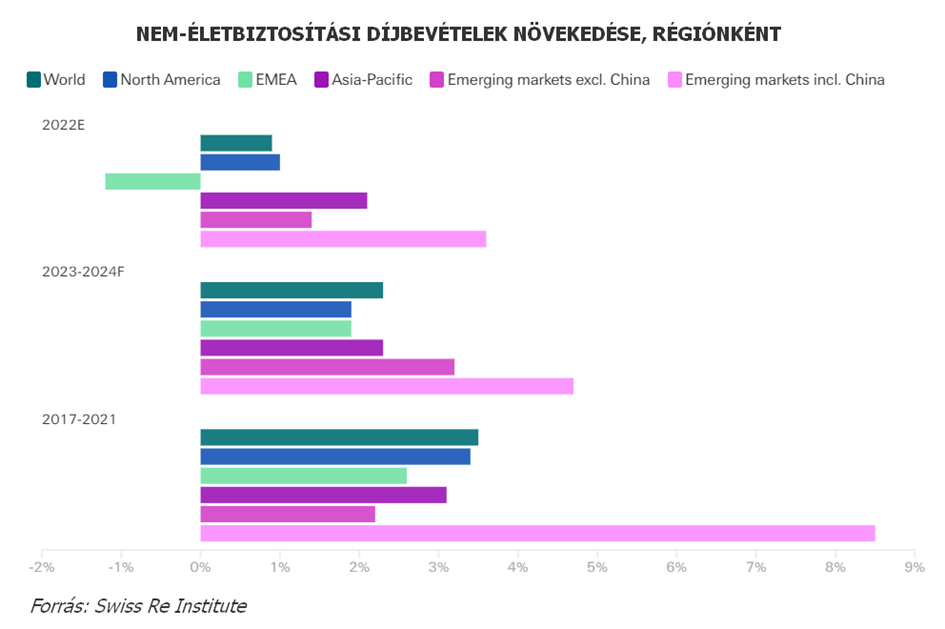

A nem-életbiztosítások terén a globális növekedés lassulása és az infláció miatt a reáldíjnövekedés idén valószínűleg 1% alá csökken, majd az infláció mérséklődésével és a díjemelések folytatásával fellendülhet az ágazat. A saját tőkearányos megtérülés (ROE) ebben a szegmensben 2022-ben várhatóan alacsonyabb lesz, mivel a biztosítási és a befektetési eredmények is gyengébbek, azonban 2024-ben 10 éves csúcsra emelkedhet a Swiss Re prognózisa szerint, ahogy a kamatlábak emelkedése és a díjemelések kifejtik hatásukat.

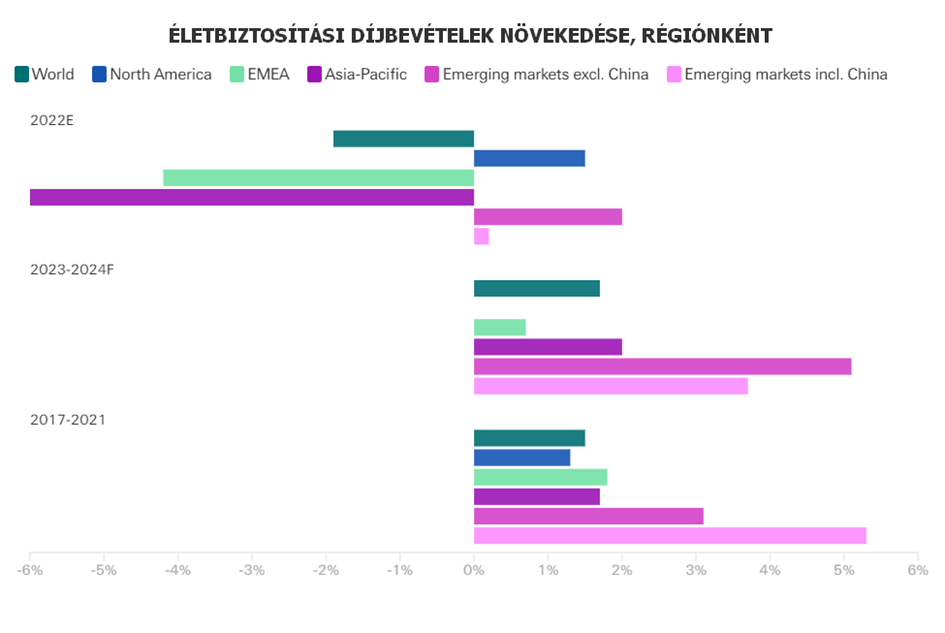

Az életbiztosítások terén 2022-ben a globális díjbevétel reálértéken 1,9%-os csökkenését prognosztizálja a viszontbiztosító, ahogy a fogyasztókra a megélhetési költségek miatt nyomás nehezedik. Azonban 2023-ban és 2024-ben visszatérhet az ágazat a trendszerű növekedéshez, főként a feltörekvő piacoknak köszönhetően. Az életbiztosítások jövedelmezősége javulni fog az emelkedő kamatlábaknak és a COVID-19 halálozási kárigények normalizálódásának köszönhetően.