Nyugdíjcélú megtakarítások európai országokban: csak minden második lakos rendelkezik vele

2020.02.28.

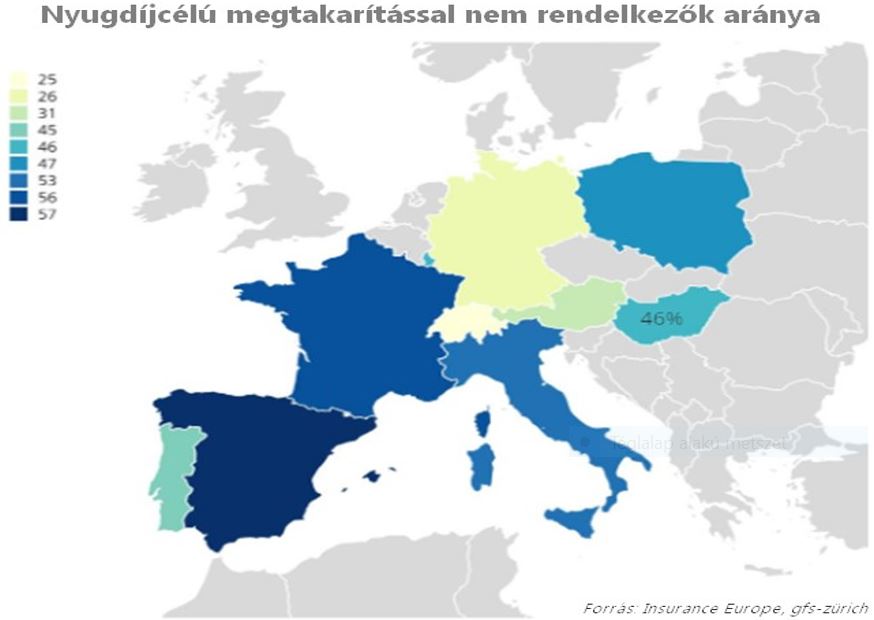

Tíz vizsgált európai ország felnőtt lakossága közel felének egyáltalán nincs önálló nyugdíjmegtakarítása. Magyarországon az átlagnál még rosszabb is a helyzet. Az ilyen termékekkel nem rendelkezők túlnyomó többsége ugyanakkor érdeklődést mutat a nyugdíjkiegészítés célú megtakarítások iránt – derül ki egy friss európai felmérésből, amelyben a MABISZ is részt vett.

Az európai biztosítók nemzetközi szervezete, az Insurance Europe tegnap mutatta be Brüsszelben azt a felmérést, amelyet tíz, a kutatásban együttműködő tagállamában, több mint tízezer fő megkérdezésével készített a lakosság öngondoskodási szokásairól. A magyarok mellett a lengyelek, németek, osztrákok, svájciak, luxemburgiak, franciák, olaszok, spanyolok és portugálok válaszoltak azokra a kérdésekre, amelyekből kiderül, hogy miként készülnek pénzügyi szempontból a nyugdíjazásra, és mit várnak el a nyugdíjmegtakarításoktól.

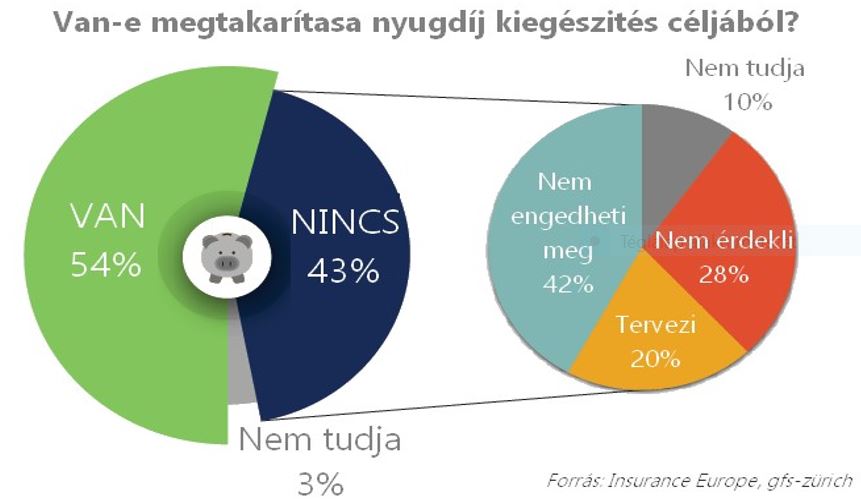

Az Európai Unió 80 év feletti népessége az előrejelzések szerint 2017 és 2080 között több mint kétszeresére növekszik, ami a nyugdíjrendszereket egész Európában jelentős nyomás alá helyezi. Becslések szerint évente mintegy 2 ezer milliárd euró kiegészítő nyugdíjmegtakarításra lenne szükség Európában. Nem véletlen, hogy szinte minden ország igyekszik arra ösztönözni az egyéneket, hogy kiegészítő nyugdíjmegtakarítások révén vállaljanak felelősséget jövőbeli nyugdíjjövedelmükért. A biztosítók kiemelt szerepet játszanak a nyugdíjhiány megszűntetésében, miután ők a kiegészítő nyugdíjtermékek egyik legfőbb szolgáltatói. A felmérés szerint a válaszadók közel fele (43 százalékuk) nem rendelkezik még nyugdíjcélú megtakarítással, bár 62 százalékuk érdeklődését fejezte ki ezek iránt. (A magyar válaszadók esetében 46 százalék, illetve 59 százalék az arány.) A nem megtakarítók 42%-a ugyanakkor azt mondta, jelenleg nem engedheti meg magának ilyen célú megtakarítás megkezdését. A jelenleg nem megtakarítók aránya az átlagnál magasabb a nők, a fiatalok (18-35 év közöttiek), az alacsonyabb iskolai végzettségűek és a munkanélküliek, illetve részmunkaidőben dolgozók körében.Számos kérdés vonatkozott a nyugdíjmegtakarításokkal szembeni elvárásokra is. Messze a legfőbb prioritásnak számít a biztonság a befektetett összeget illetően. Erre utal az is, hogy a megkérdezettek 73%-a magasabb hozam helyett szeretne bizonyos lenni abban, hogy legalább a befektetett összeget visszakapja egy 20 éves befektetési időszak végén.

Emellett a fizetési rugalmasság (hozzájárulás növelése/felfüggesztése), az örökösök részesülése a megtakarításokból és a likviditás (nyugdíj előtti hozzáférhetőség) is fontos szempontok. Természetesen az életkor, a foglalkoztatási helyzet, vagy a nem erősen befolyásolják az egyéni preferenciákat.

A biztosítók által kínált nyugdíjtermékek egy része széles körű kockázatokkal – például halálozás, rossz egészségi állapot – szemben, illetve hosszú élettartam esetén is képesek pénzügyi védelmet nyújtani. A megkérdezettek szignifikáns hányada hajlandó is fizetni ilyen kiegészítő fedezetek iránt.

Ami a kifizetési preferenciákat illeti, a válaszadók többsége elvben általában a járadékfizetést (46%) és a rugalmas kivételeket (30%) preferálja az egyösszegű kifizetés (19%) helyett. Konkrét összegek megadása estén ugyanakkor nagyjából fele-fele arányban választották a járadékfizetést és az egyösszegű kifizetést a megkérdezettek. A nyugdíjjal kapcsolatos megalapozott döntések meghozatalához a megtakarítóknak megfelelő információkra van szükségük. A válaszadókat leginkább a garanciákkal kapcsolatos információk érdeklik mind szerződéskötés előtt (64%), mind a szerződést követően (51%). Szintén fontosnak tartják a költségekkel, a kockázatokkal, a kifizetésekkel és a befektetési teljesítménnyel kapcsolatos információk. A legkevésbé fontosnak a befektetési stratégiákkal, az országok közötti hordozhatósággal és a szolgáltatóváltással kapcsolatos információk számítanak. A megkérdezettek 67%-a ezeket az információkat digitálisan szeretné megkapni. A felmérés alapján az Insurance Europe szakértői úgy látják, hogy az európai lakosság körében tovább kell növelni a pénzügyi tudatosságot illetve a nyugdíjcélú megtakarítások iránti igény szükségességét. A nyugdíjtermékeknek pedig fogyasztó-központúaknak kell lenniük, és valós igényeken, valamint szükségleteken kell alapulniuk.