Hónap: 2020 március

Még a csekkbefizetést is lehet online intézni!

Még a csekkbefizetést is lehet online intézni!

2020.03.27.

A korona-vírus járvány idején a MABISZ és tagbiztosítói az ügyfeleik, munkatársaik és mindannyiunk egészsége érdekében a működésüket igyekeznek az elektronikus ügyintézés felé terelni, és ebben kérjük az Ön együttműködését is!

A korona-vírus járvány idején a MABISZ és tagbiztosítói az ügyfeleik, munkatársaik és mindannyiunk egészsége érdekében a működésüket igyekeznek az elektronikus ügyintézés felé terelni, és ebben kérjük az Ön együttműködését is! A jelen helyzetben a központi ügyfélszolgálati irodákban és a legtöbb esetben az értékesítési pontokban is az ügyfélfogadás határozatlan ideig szünetel. Kérjük, hogy ügyintézéshez válassza alapvetően az online felületeket, esetleg a telefonos ügyintézést. A szövetség és a társaságok honlapjain található online felületeken egyszerűen, gyorsan bejelentheti kárát.

Adott körülmények között célszerű a csekkes fizetés helyett egyéb más, kényelmes online fizetési lehetőséget választani a biztosítási díjak fizetésére. Aki teheti, váltson e-számlára. (Ez több társaságnál is már elérhető – bővebb információkat az adott társaság honlapján találni.) Így már a díjértesítőt is e-mailben kapja meg, és az e-mail fiókjába érkező számlát is otthonából tudja kifizetni. Amennyiben pedig hosszútávon is szeretné megváltoztatni a szerződés díjfizetési módját, akkor ezt egyeztesse a biztosítójával.A biztosítók a veszélyhelyzetben elfogadják a lejárt okmányokat

A biztosítók a veszélyhelyzetben elfogadják a lejárt okmányokat

2020.03.19.

A Magyar Biztosítók Szövetsége (MABISZ) felhívja a figyelmet arra, hogy a koronavírussal kapcsolatos kormányzati intézkedések keretében a lejáró okmányok érvényességét meghosszabbították. Így ezeket a biztosítók is elfogadják.

A március 11-i (41/2020) kormányrendelet kimondja, hogy a terjedő koronavírus járványra tekintettel a magyar állampolgárok Magyarország területén hatályos, lejáró hivatalos okmányai a veszélyhelyzet megszűnését követő 15 napig érvényesek. Így ezeket természetesen a biztosító társaságok is elfogadják, állapította meg a MABISZ.

Az elmúlt napokban a sajtóban találgatások jelentek meg arról, hogy amennyiben lejárt műszakival közlekedő autós okoz balesetet, akkor ezt esetleg nem téríti a kötelező gépjármű-felelősségbiztosítása (kgfb), mivel a biztosító arra hivatkozhat, hogy a baleset okozója megszegte az egyik legfontosabb szerződési feltételt. Ezért is szükséges nyomatékosan hangoztatni, hogy a biztosítótársaságok a veszélyhelyzet idején, illetve azt követően tizenöt napig elfogadják a lejárt okmányokat. Ugyanakkor felhívják a figyelmet arra, hogy minden gépjárművezetőnek továbbra is rendelkeznie kell érvényes kötelező gépjármű-felelősségbiztosítással. Aki az elkövetkező időszakban szeretné vagy kénytelen gépjárműve ügyeit intézni, annak érdemes figyelemmel lenni a kormányablakok megváltozott ügyfélfogadási rendjére, amit a https://kormanyablak.hu/hu oldalon tud követni.A MABISZ a telefonos és online ügyfélkiszolgálást preferálja a járvány idején

A MABISZ a telefonos és online ügyfélkiszolgálást preferálja a járvány idején

2020.03.16.

A Magyar Biztosítók Szövetsége (MABISZ) arra kéri ügyfeleit, hogy további intézkedésekig mellőzzék a személyes ügyintézést. A szövetséghez hasonlóan az egyes biztosítótársaságok is mindent megtesznek az ügyfélkiszolgálás zavartalanságáért, az online felületek preferálása mellett.

Tekintettel arra, hogy a koronavírus-járvány leginkább cseppfertőzéssel terjed, a járvány megfékezésében kulcsfontosságú a zárt terek és a személyes kapcsolatok lehetőség szerinti kerülése, hívja fel a figyelmet a honlapján (mabisz.hu/elerhetosegek) a MABISZ. A szövetség ezért arra kéri ügyfeleit, hogy az elkövetkező időszakban a MABISZ illetékességébe tartozó ügyeikben a személyes ügyintézéstől eltekinteni szíveskedjenek. A szövetség munkatársai a telefonos elérhetőségeken és elektronikus úton is minden témakörben igyekeznek a lehető legteljesebb felvilágosítással szolgálni.

A MABISZ-hoz hasonlóan a szövetség tagbiztosítói is mindent megtesznek az ügyfélkiszolgálás zavartalanságának fenntartásáért. A biztosítók is preferálják a telefonos és online felületek igénybe vételét. Az egyes társaságok pontos kapcsolattartási protokolljáról a járvány ideje alatt az érintett biztosító honlapján lehet részletesen tájékozódni.Tíz százalék feletti növekedés a biztosítási szektorban

Tíz százalék feletti növekedés a biztosítási szektorban

2020.03.03.

Az elmúlt évben a GDP kétszeresét meghaladó ütemben növekedett a hazai biztosítási szektor díjbevétele, derül ki a Magyar Biztosítók szövetsége (MABISZ) gyorsjelentéséből.

2019-ben a MABISZ tagjainak díjbevétele elérte az 1164,392 milliárd forintot. Ez 12 százalékkal magasabb, mint amennyi az előző évi volt – a növekedés üteme több mint kétszeresen haladja meg a GDP öt százalékosra becsült tavalyi bővülését.

Különösen a nem-élet üzletág díjbevételei gyarapodtak nagy ütemben, 17 százalékkal magasabban zárva, mint 2018-ban (654,849 milliárd forint volt tavaly). A növekedés motorját tavaly is a kötelező gépjármű felelősségbiztosítás jelentette. Az eredménykimutatást azonban korrigálja, hogy tavaly a kgfb-díjbevételi statisztikákba már beépült a 23 százalékos biztosítási adó is. Az ennek megfelelő összegeket a korábbi években baleseti adó néven, külön költségvetési tételként fizették meg az ügyfelek. Az elmúlt négy évben a nem-életági bevételek már megelőzték az életágiakat, s ez a tendencia egyre erősödik. A 2019-es díjbevételeknek már az 56,2 százalékát adta a nem-életág, szemben a 2018-as 53,8 százalékkal.

Az életágai díjbevételek 509,543 milliárd forintot tettek ki tavaly, ami 6,1 százalékos növekedés a megelőző évhez képest.

A MABISZ-nak jelenleg 23 biztosító a tagja. Közülük 18 magyarországi székhellyel rendelkező biztosító részvénytársaság, kettő Magyarországon bejegyzett kölcsönös biztosító egyesület, és három fióktelep szervezeti formában működik. A részvénytársasági formában működő hazai biztosítók közül mindössze három nem tagja a MABISZ–nak.

A Nemzeti Akkreditáló Hatóság és a Magyar Biztosítók Szövetsége ajánlása

A Nemzeti Akkreditáló Hatóság és a Magyar Biztosítók Szövetsége

ajánlása

akkreditált környezeti tanúsításra a környezeti károk megelőzéséhez és csökkentéséhez

2020.03.10.

A természeti és épített környezet megóvása a XXI. század egyik legfontosabb olyan kihívása, amelyet a mindenki egységesen elfogad és elvár minden társadalmi szereplőtől. Mivel a gyártó és szolgáltató vállalkozások a természeti erőforrásokat aktívan használják akár inputoldalon – energia-, víz-, nyersanyagfelhasználás révén – akár a kimeneti oldalon – hulladék-, szennyvíz- légszennyező anyag vagy klímagázok közvetlen vagy közvetett kibocsátásával – ezért nemcsak a felelősségük fokozott a környezetvédelem tekintetében, hanem a társadalom figyelme is nagy mértékben irányul rájuk.

Lényeges tehát, hogy ne csupán az esetleges okozott környezeti károk csökkentésére és helyreállítására, hanem a megelőzésre, a környezeti károk kockázatának csökkentésére is kellő figyelmet fordítson minden gazdálkodó szervezet. Számos eszköz, módszer, eljárás létezik a preventív környezetvédelemre, melyek közül világszerte a leginkább elfogadott és elterjedt a környezetközpontú irányítási rendszer követelményeit meghatározó ISO 14001 szabvány (Magyarországon jelenleg a MSZ EN ISO 14001:2015 szabványjelzettel van érvényben).

Miért célszerű az ISO 14001 szerinti szabvány alkalmazása a vállalatirányításban?Ahogy a szabvány bevezetője írja: „Mindenféle szervezet egyre inkább törekszik ésszerű környezetkímélő működést elérni és ennek meglétét bizonyítani, tevékenységének, termékeinek és szolgáltatásainak környezeti hatásait szabályozott keretek között tartani, környezeti politikájával és céljaival összhangban. Mindez egyre szigorúbb jogi szabályozás, a gazdaságpolitika és más környezetvédelmi intézkedések fejlesztése közepette megy végbe, miközben az érdekelt felek egyre növekvő aggodalmuknak adnak hangot a környezettel kapcsolatos kérdéseket és a fenntartható fejlődést illetően. … Ez a nemzetközi szabvány egy olyan környezetközpontú irányítási rendszer követelményeit írja elő, amely képessé teszi a szervezetet a jogszabályi követelményeket és a jelentős környezeti tényezőkre vonatkozó információkat figyelembe vevő politika és célok meghatározására és bevezetésére.”

A szabvány olyan követelményeket támaszt, melyeket működtetve a szervezet megelőző tevékenységek sorával javíthatja környezeti teljesítményét:

– a környezeti tényezők azonosítása és a környezeti hatások felmérése;

– a vonatkozó környezetvédelmi jogszabályok szisztematikus figyelemmel kísérése;

– a környezeti teljesítményt javító célok kitűzése;

– a környezeti felelősségek és feladatok egyértelmű meghatározása;

– képzések és kommunikáció;

– a környezeti vonatkozásokat is figyelembe vevő szabályozott működés;

– felkészültség és reagálás vészhelyzetekre;

– a környezeti mutatók figyelemmel kísérése és mérése;

– a megfelelőség nyomonkövetése, helyesbítő tevekénységek;

– belső auditok és átvizsgálás.

A környezettudatos vállalatirányítást alkalmazó szervezetek zöme tanúsítással is rendelkezik, azaz független harmadik fél igazolja a szabvány szerinti működést. „E nemzetközi szabvány csak olyan követelményeket tartalmaz, amelyeket objektíven lehet auditálni.”

Fontos szempont, hogy olyan tanúsító végezze el az auditot, amely rendelkezik a Nemzeti Akkreditáló Hatóság akkreditálásával, amely hitelt ad a tanúsítás megfelelőségére is. „Az akkreditálás annak hivatalos elismerése, hogy egy szervezet, természetes személy alkalmas bizonyos megfelelőségértékelési tevékenységek (vizsgálat, kalibrálás, mintavétel, tanúsítás, ellenőrzés stb.) elvégzésére. Az akkreditálás célja az egységes európai elvekre épülő akkreditálási rendszerekben elismerést nyert szervezetek iránti bizalom növelése, a vizsgálati, tanúsítási és ellenőrzési tevékenység megbízhatóságának emelése, a vizsgálati eredmények és tanúsítványok kölcsönös elfogadásának elősegítése, megteremtve ez által az ismételt vizsgálatok kiküszöbölését és a kereskedelem műszaki akadályainak elhárítását.”

Az akkreditálás nemcsak a tanúsítók pártatlanságát vizsgálja megkülönböztetett figyelemmel, hanem a megfelelő kompetenciájú auditorok foglalkoztatását a tanúsító részéről, hogy valóban érvényes és értékes legyen a tanúsítás.

A MABISZ tagbiztosítói elkötelezettek minden olyan kezdeményezés mellett, amelynek célja a környezet védelme, a környezettudatosság növelése, az emberi tevékenység környezetre gyakorolt negatív hatásának csökkentése. Üzleti biztosítóként pedig az általuk nyújtott biztosítási fedezet kockázatainak felmérése során figyelembe vesznek minden olyan tényezőt, mely e kockázatok nagyságára hatással van, így a véletlen, váratlan, balesetszerű környezetszennyezés esetére szóló felelősségbiztosítási szerződéseknél a fent említett szabványnak megfelelő akkreditált vállalatirányitási rendszer meglétét is.Utasbiztosítási szerződési feltételek a koronavírus kapcsán

Utasbiztosítási szerződési feltételek a koronavírus kapcsán

2020.03.02.

Európát is elérte a koronavírus, így egyre több kérdés érkezik az utasbiztosítások és az útlemondás (sztornó) biztosítások kapcsán a hazai biztosítókhoz. A Magyar Biztosítók Szövetségének a tájékoztatása a koronavírussal kapcsolatban a tagbiztosítók utasbiztosítási szerződési feltételei alapján készült.

Ezen feltételek szerint amennyiben az utas olyan területre vagy régióba utazik, amely az utazás napján szerepel a Külgazdasági és Külügyminisztérium által „utazásra nem javasolt térségek” között, az utasbiztosítás nem nyújt fedezetet a koronavírus fertőzés kapcsán felmerülő kárigények vonatkozásában.

Amennyiben az utazás során kerül az adott terület vagy régió az „utazásra nem javasolt térségek” közé, a biztosítási fedezet kiterjed minden, a szabályzatban rögzített eseményre. Amennyiben karanténba kerül az utas, pusztán a karanténba kerülés ténye nem jelent szolgáltatási kötelezettséget a biztosító részéről, erre tehát „nem fizet” a biztosító. Ellenben fennáll a térítési kötelezettség, ha pl. sürgősségi orvosi ellátásra szorul az utas, vagy ha egyéb, a szabályzatban nevesített esemény történik.Útlemondás biztosítás kapcsán nem minősül káreseménynek, így nem jár kártérítés abban az esetben, ha a célországba az utazás kezdetén már nem lehet belépni, mert az adott terület felkerült az „utazásra nem javasolt térségek” közé. Ebben az esetben az utazási irodának fel kell ajánlania egy másik utat, vagy vissza kell adnia az utazásra befizetett összeget az utasnak, a 472/2017. (XII.28) kormányrendelet értelmében. Fontos hangsúlyozni, hogy az utazó félelme szintén nem lemondási ok.

A szerződési feltételek kitérnek a díjvisszatérítés kérdésére is. Amennyiben egy korábban megvásárolt utasbiztosítást az ügyfél nem vesz igénybe, mert nem utazik el, a szerződés kockázatba lépése előtt a díjat a biztosítók visszatérítik.

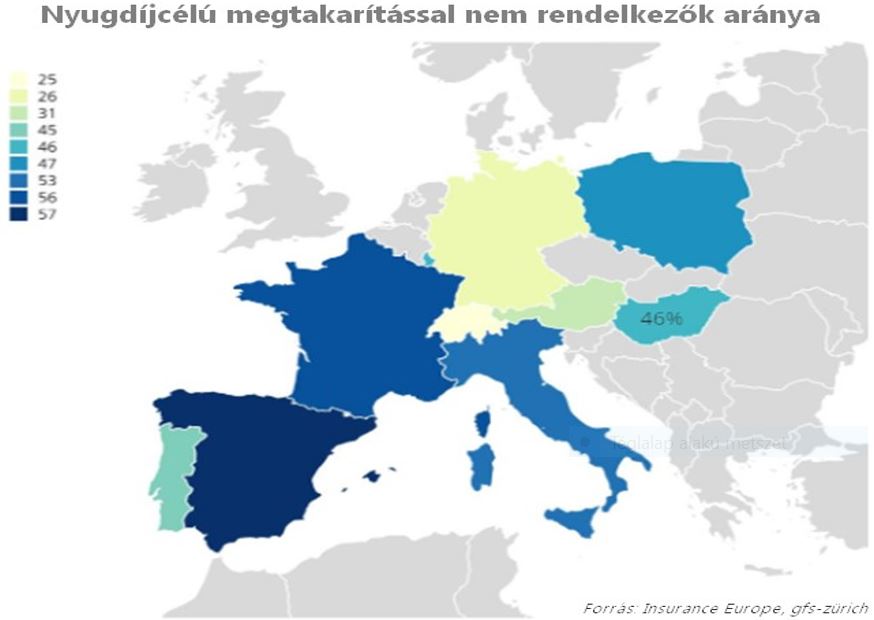

Nyugdíjcélú megtakarítások európai országokban: csak minden második lakos rendelkezik vele

Nyugdíjcélú megtakarítások európai országokban: csak minden második lakos rendelkezik vele

2020.02.28.

Tíz vizsgált európai ország felnőtt lakossága közel felének egyáltalán nincs önálló nyugdíjmegtakarítása. Magyarországon az átlagnál még rosszabb is a helyzet. Az ilyen termékekkel nem rendelkezők túlnyomó többsége ugyanakkor érdeklődést mutat a nyugdíjkiegészítés célú megtakarítások iránt – derül ki egy friss európai felmérésből, amelyben a MABISZ is részt vett.

Az európai biztosítók nemzetközi szervezete, az Insurance Europe tegnap mutatta be Brüsszelben azt a felmérést, amelyet tíz, a kutatásban együttműködő tagállamában, több mint tízezer fő megkérdezésével készített a lakosság öngondoskodási szokásairól. A magyarok mellett a lengyelek, németek, osztrákok, svájciak, luxemburgiak, franciák, olaszok, spanyolok és portugálok válaszoltak azokra a kérdésekre, amelyekből kiderül, hogy miként készülnek pénzügyi szempontból a nyugdíjazásra, és mit várnak el a nyugdíjmegtakarításoktól.

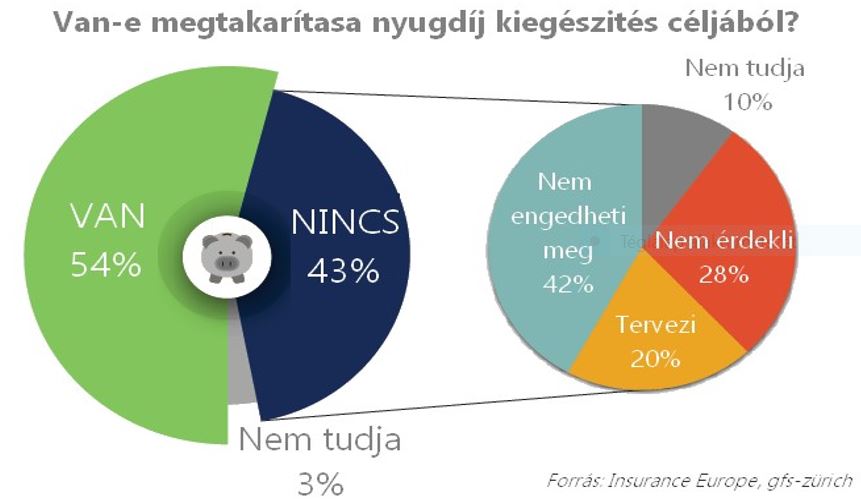

Az Európai Unió 80 év feletti népessége az előrejelzések szerint 2017 és 2080 között több mint kétszeresére növekszik, ami a nyugdíjrendszereket egész Európában jelentős nyomás alá helyezi. Becslések szerint évente mintegy 2 ezer milliárd euró kiegészítő nyugdíjmegtakarításra lenne szükség Európában. Nem véletlen, hogy szinte minden ország igyekszik arra ösztönözni az egyéneket, hogy kiegészítő nyugdíjmegtakarítások révén vállaljanak felelősséget jövőbeli nyugdíjjövedelmükért. A biztosítók kiemelt szerepet játszanak a nyugdíjhiány megszűntetésében, miután ők a kiegészítő nyugdíjtermékek egyik legfőbb szolgáltatói. A felmérés szerint a válaszadók közel fele (43 százalékuk) nem rendelkezik még nyugdíjcélú megtakarítással, bár 62 százalékuk érdeklődését fejezte ki ezek iránt. (A magyar válaszadók esetében 46 százalék, illetve 59 százalék az arány.) A nem megtakarítók 42%-a ugyanakkor azt mondta, jelenleg nem engedheti meg magának ilyen célú megtakarítás megkezdését. A jelenleg nem megtakarítók aránya az átlagnál magasabb a nők, a fiatalok (18-35 év közöttiek), az alacsonyabb iskolai végzettségűek és a munkanélküliek, illetve részmunkaidőben dolgozók körében.Számos kérdés vonatkozott a nyugdíjmegtakarításokkal szembeni elvárásokra is. Messze a legfőbb prioritásnak számít a biztonság a befektetett összeget illetően. Erre utal az is, hogy a megkérdezettek 73%-a magasabb hozam helyett szeretne bizonyos lenni abban, hogy legalább a befektetett összeget visszakapja egy 20 éves befektetési időszak végén.

Emellett a fizetési rugalmasság (hozzájárulás növelése/felfüggesztése), az örökösök részesülése a megtakarításokból és a likviditás (nyugdíj előtti hozzáférhetőség) is fontos szempontok. Természetesen az életkor, a foglalkoztatási helyzet, vagy a nem erősen befolyásolják az egyéni preferenciákat.

A biztosítók által kínált nyugdíjtermékek egy része széles körű kockázatokkal – például halálozás, rossz egészségi állapot – szemben, illetve hosszú élettartam esetén is képesek pénzügyi védelmet nyújtani. A megkérdezettek szignifikáns hányada hajlandó is fizetni ilyen kiegészítő fedezetek iránt.

Ami a kifizetési preferenciákat illeti, a válaszadók többsége elvben általában a járadékfizetést (46%) és a rugalmas kivételeket (30%) preferálja az egyösszegű kifizetés (19%) helyett. Konkrét összegek megadása estén ugyanakkor nagyjából fele-fele arányban választották a járadékfizetést és az egyösszegű kifizetést a megkérdezettek. A nyugdíjjal kapcsolatos megalapozott döntések meghozatalához a megtakarítóknak megfelelő információkra van szükségük. A válaszadókat leginkább a garanciákkal kapcsolatos információk érdeklik mind szerződéskötés előtt (64%), mind a szerződést követően (51%). Szintén fontosnak tartják a költségekkel, a kockázatokkal, a kifizetésekkel és a befektetési teljesítménnyel kapcsolatos információk. A legkevésbé fontosnak a befektetési stratégiákkal, az országok közötti hordozhatósággal és a szolgáltatóváltással kapcsolatos információk számítanak. A megkérdezettek 67%-a ezeket az információkat digitálisan szeretné megkapni. A felmérés alapján az Insurance Europe szakértői úgy látják, hogy az európai lakosság körében tovább kell növelni a pénzügyi tudatosságot illetve a nyugdíjcélú megtakarítások iránti igény szükségességét. A nyugdíjtermékeknek pedig fogyasztó-központúaknak kell lenniük, és valós igényeken, valamint szükségleteken kell alapulniuk.