Tízmilliárd forintnál tartanak az idei agrárkárok

2021.11.15.

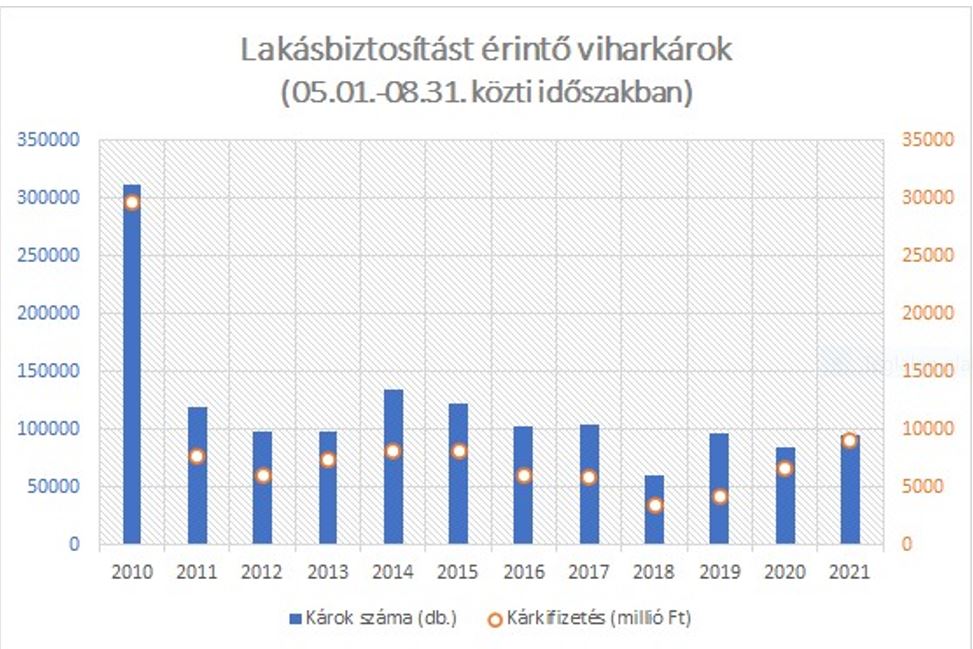

Október végéig mintegy tízmilliárd forintot fizettek ki növénykárokra a biztosítók, döntően a jégverések miatt. Időközben az agrártárca tovább emelte a támogatott mezőgazdasági biztosítások díjához nyújtott keretösszegét, a gazdálkodóknak így jó esélyük van a 70 százalékos támogatásintenzitás kihasználására, derül ki a Magyar Biztosítók Szövetsége (MABISZ) közleményéből.

Idén október végéig több mint hétezer növénybiztosítási kárbejelentés érkezett a társaságokhoz, a kifizetett és tartalékolt kárösszeg tízmilliárd forintnál tart. Döntő részben (majd nyolcmilliárd forint értékben) a több mint négy és félezer jégkár bejelentés nyomán kellett téríteni, de jelentős volt az aszálykár (kb nyolcszáz millió forint) valamint a tavaszi fagykár is (mintegy négyszázmillió forint). A biztosított növények közül leginkább az őszi káposztarepce, a kukorica, a napraforgó, a kalászosok, az ültetvények és a zöldségfélék szenvedték meg az időjárás viszontagságait, területileg az Alföldről, a Dél-Dunántúlról, Borsod-Abaúj Zemplén megyéből, illetve a baranyai Szentlőrincről és Baksáról, valamint a Bács-Kiskun megyei Kecelről érkezett a legtöbb bejelentés.

A biztosítók közben ezekben a napokban összesítik azokat az adatokat és befizetéseket, amelyek nyomán a gazdálkodók utólagosan visszakaphatják az idén kötött díjtámogatott mezőgazdasági növénybiztosításuk díjának maximum hetven százalékát. Az már most is látszik, hogy évről évre egyre nagyobb az igény erre a termékre, a teljes állománydíj jóval meg fogja haladni a tavalyi mintegy 14,5 milliárd forintot. Ezt érzékelve az agrártárca október közepén tovább emelte már az idei évre is a rendelkezésre álló keretösszeget, 11 mrd forintról 13 milliárdra. Ez pedig lehetővé teszi, hogy az igények dinamikus növekedése mellett is magas, akár maximális tudjon lenni a támogatási intenzitás. (A keret túligénylése esetén ugyanis a 70 százalékos maximális szint arányosan lejjebb csökken.)

A rendszer 2012 óta működik, ennek keretében a mezőgazdasági biztosítások kötését uniós forrásokat is felhasználó díjtámogatással ösztönzik. A népszerűségét jól jellemzi, hogy kilenc évvel ezelőtt még másfél milliárd forint alatt maradt ezen biztosítások teljes állománydíja. Az érdeklődéssel párhuzamosan nőtt a támogatások keretösszege is: tavaly ötmilliárd forintról hétmilliárdra, idén pedig további négy, majd most októbertől kétmilliárddal.

A gazdálkodók – a biztosított növénykultúrától, illetve a káreseményektől függően – most is háromféle konstrukció (A-, B- és C típusú biztosítási szerződések) közül választhattak (Az „A” típusú ún. csomagbiztosítás esetén 8 meghatározott kárnem mindegyikére együttesen köthető biztosítás a hazánkban legnagyobb területen termesztett szántóföldi növénykultúrákra, valamint ültetvényekre. A „B” típusú biztosítás ültetvény és zöldségkultúrákra köthető 8 kárnemre, míg a „C” típusú biztosítás esetén a termelő a szántóföldi növénykultúráit biztosíthatja a 8 kárnem közül egyre vagy többre.)

Az ügyfelek három biztosítótársaság, egy fióktelep és hét egyesület kínálatából választhatnak (közülük az Allianz, a Generali, a Groupama, illetve az Agrár Biztosító tagja a MABISZ-nak). Biztosítási díjtámogatás viszont csak a ténylegesen megfizetett biztosítási díj alapján nyújtható, ennek megtörténtét ellenőrzik a társaságok ezekben a napokban.

Fontos megjegyezni, hogy az egységes kárenyhítő alapból is csak azok a termelők jogosultak a megítélt juttatás teljes összegére, akik rendelkeznek a hozamérték legalább 50 százalékára vonatkozó, az adott növénykultúrára jellemző káreseményre kiterjedő mezőgazdasági biztosítási szerződéssel, amit díjtámogatott mezőgazdasági biztosítással is teljesíthetnek. Megfelelő biztosítás hiányában az egyébként járó kárenyhítő juttatásnak csak a felére jogosultak.