Közepes a koncentráció a magyar biztosítási piacon

2021.05.13.

Az elmúlt évben a MABISZ tagjainak a díjbevétele 4,8 százalékkal haladta meg a 2019-est a végleges tekinthető negyedik negyedéves adatok alapján.

2020-ban a MABISZ tagjainak díjbevétele elérte az 1242 milliárd forintot. A végleges adat valamelyest meghaladja a gyorsjelentésekét (1204 mrd). Ez 4,8 százalékkal magasabb, mint amennyi az előző évi volt, derül ki a szövetség összesített adataiból. A számok kis mértékben eltérnek az MNB statisztikáitól, mivel utóbbi nem veszi figyelembe a fióktelepek eredményeit. Másfelől viszont nem mindegyik biztosító tagja a szövetségnek. A MABISZ-nak jelenleg 22 tagja van. Közülük 17 magyarországi székhellyel rendelkező biztosító részvénytársaság, kettő Magyarországon bejegyzett kölcsönös biztosító egyesület, és három fióktelep szervezeti formában működik.

Pandurics Anett, a MABISZ elnöke a KPMG csütörtöki biztosítási webináriumán az eredményeket úgy értékelte, hogy a szektor a tavalyi járványveszély idején is felkészültnek, felelősnek és válságállónak bizonyult. Ismét a nem-élet üzletág díjbevételei gyarapodtak nagyobb ütemben, 5,2 százalékkal magasabban zárva, mint 2019-ben (683,6 milliárd forint volt tavaly). Az élet üzletág négy százalékkal nőtt (556,7 mrd forint), köszönhetően a befektetéshez kötött, valamint a nyugdíjbiztosítások erős növekedésének. A szerződések darabszáma ugyan nem emelkedett, viszont nőtt az egy szerződésre jutó díjbevétel. A kedvező tendenciáknak köszönhetően a magyar lakosság nettó pénzügyi vagyonán belül az életbiztosítás tartalékok 2019-ig csökkenő aránya enyhe emelkedésnek indult.

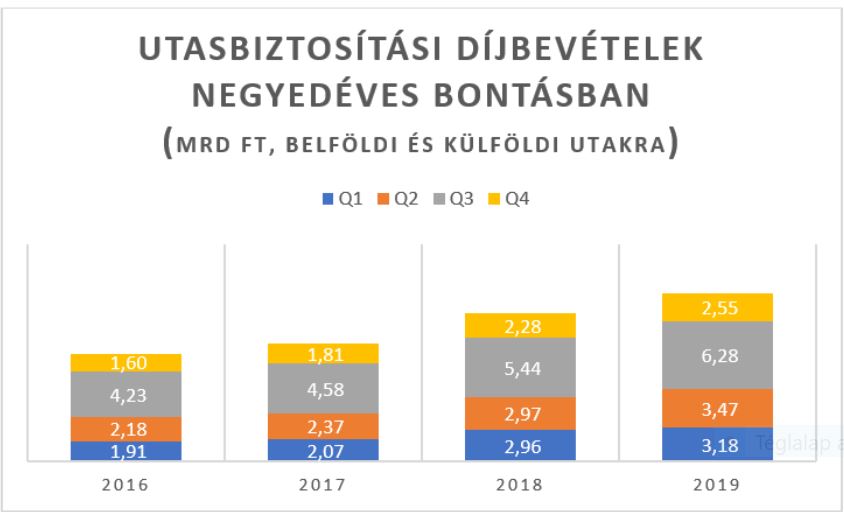

A nem élet üzletágon belül az utasbiztosítások piaca gyakorlatilag összeomlott, díjbevétele 59%-kal esett vissza. A nemélet-piac növekedése utasbiztosítások nélkül 6,8% volt. Szinte minden más nemélet-termékcsoport növekedni tudott. A kötelező gépjármű felelősségbiztosítási piac ugyan több, mint hét százalékkal nőtt, de az eredménykimutatást még tavaly is korrigálta a kgfb-díjbevételi statisztikákba beépülő biztosítási adó áthúzódó hatása. Mint Pandurics Anett megemlítette, ezt kiszűrve kb. három százalékos lett volna a növekedés.

Az öt legnagyobb biztosító piaci koncentrációja (58,6 százalék) kis mértékben csökkent az előző évhez képest (60,1 százalék). A sorrend nem változott, továbbra is az Allianz piaci részesedése a legmagasabb (15,6 százalék), őket követi a Generali csoport (14,7 százalék), majd az Aegon (11,1 százalék). Rajtuk kívül még a Groupamának van tíz százalék feletti piaci részesedése (10,1 százalék). Mint a MABISZ elnöke megjegyezte, a koncentráció közepes, a magyar biztosítási piacon erős a verseny.