Több mint kétmilliárdnyi kárkifizetés a viharszezon felénél

2021.07.01.

Idén csendesebben indult a viharszezon a tavalyinál. Félidőben a biztosítók általi kárkifizetések összege így is meghaladja már a kétmilliárd forintot, derül ki a Magyar Biztosítók Szövetsége (MABISZ) adatgyűjtéséből.

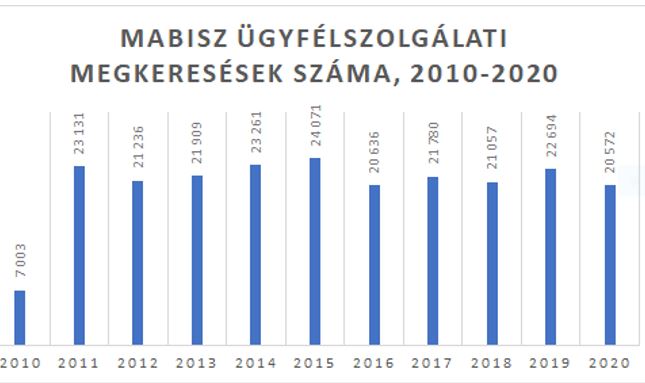

A MABISZ 2010 óta összesíti a május 1- augusztus 31 közötti nyári viharszezon adatait. Ezen időszak alatt a lakásbiztosítási szerződések alapján összesen egymillió háromszázezret meghaladó lakossági kárbejelentés érkezett a tagjaihoz, amelyek több mint 93 milliárd forintot fizettek ki vihar, felhőszakadás, jégverés, tetőbeázás, villámárvíz, stb. címén. Az elmúlt tizenegy év alatt a 2010-es nyári időszak volt a leginkább katasztrófa-sújtott, amikor május-augusztus között 312 ezer kárbejelentésre 30 milliárd forintot fizettek ki a biztosítók – igaz, akkor nagyobb árvizek is voltak az országban. Az évtized közepéig azután 6-8 milliárd forint között mozogtak a kifizetett összegek, azután csendesebb évek következtek (3-4 milliárd forint), majd tavaly ismét gyakrabban csengett a kassza (6,6 milliárd forint).

Két hónap elteltével, az idei viharszezon felénél bízni lehet abban, hogy idén ismét nyugalmasabb lesz a nyaralás időszaka – legalábbis abból kiindulva, hogy az elmúlt években május-júniusban volt a legtöbb kárbejelentés, illetve a kifizetések nagyobb része. Most ebben a két hónapban több mint húszezer bejelentést kaptak a biztosítók, és a becsült kárösszeg (a már kifizetett pénzek és az elbírálás alatti károkra elkülönített tartalékok) meghaladja a 2,1 milliárd forintot. (Ebben az összesítésben nincsenek benne a mezőgazdasági károk és az időjárás következtében az ipari létesítményekben, közintézményekben, stb. keletkezett rongálódások.)

A legtöbb kárt vihar, felhőszakadás, redőny és tető sérülése, beázás, jégverés, villámcsapás, idegen tárgy rádőlése okozta. Mindezt egy átlagos szerződés is fedezi, mivel valamennyi lakossági vagyonbiztosítás alapját képezik a tűz- és elemi károk összefoglaló néven említhető kockázatok, úgy mint a tűz, robbanás, villámcsapás, szélvihar, felhőszakadás, jégeső, árvíz, földrengés stb. (A MABISZ a honlapján alapos tájékoztatást nyújt a lakásbiztosítási ismeretekről, tudnivalókról, hasznos tanácsokkal szolgál a szerződések megkötéséhez.) Számos bejelentést fagyasztott élelmiszerek áramszünet miatti megromlása kapcsán tettek, erre – a szerződés típusától függően – kiegészítő nyújthat fedezetet. Az elemi károk kockázatait fedező alapbiztosítások már havi néhány ezer forintért elérhetőek. (Az MNB korábbi statisztikája szerint a lakásbiztosítások átlagára évi 36 ezer forint.) A tizenkét MABISZ-tag már eddig is több tucat, a tűz és elemi károk mellett eltérő fedezeteket kínáló termékkel versengett az ügyfelekért, most pedig már egyre többen jelennek meg a piacon az MNB által jóváhagyott Minősített Fogyasztóbarát Otthonbiztosítással is. Az MFO-termékek is széles körben kínálnak fedezetet az esetleges károkra, ami kiegészítő biztosításokkal tovább bővíthető, ügyfélbarát, digitális kapcsolattartást biztosítanak a szerződéskötéstől a kárrendezésig, garantálják a kárrendezési időt és egyszerűsített eljárással rendezik a 100 ezer forint alatti károkat. Az egyes társaságok MFO-termékeinek kínálatát a jegybank összehasonlító oldalán lehet egybevetni.

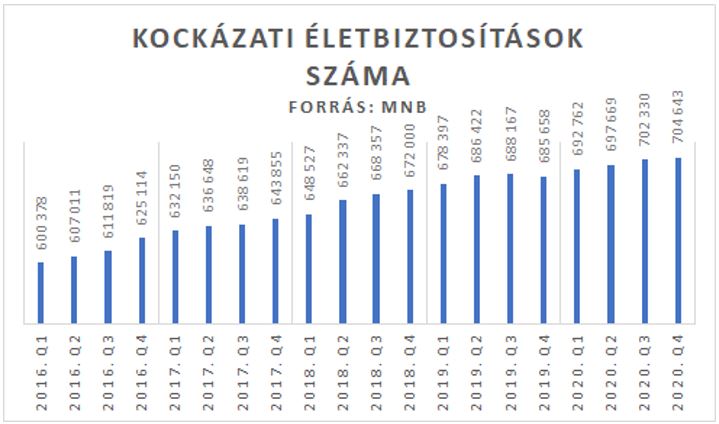

Az elmúlt két hónapban a lakásbiztosítási szerződésekhez köthető legtöbb bejelentés a megyéket illetően Pestből, Borosod-Abaúj-Zemplénből, Hajdú-Biharból, Baranyából, Bács-Kiskunból, Jásznagykun-Szolnokból, Somogyból, Szabolcs-Szatmárból érkezett, a városok tekintetében pedig Budapestről, Törökszentmiklósról, Pécsről, Szolnokból, Nyíregyházáról, Kecskemétről. Az időjárás okozta károk az elmúlt két hónapban is feltételezhetőleg ennél jóval nagyobbak és földrajzilag is kiterjedtebbek voltak, mivel a több mint négymillió magyarországi lakóingatlannak csak a 72-73 százaléka rendelkezik lakásbiztosítással. A lakásbiztosítási szerződéssel nem rendelkező károsultak veszteségei pedig értelemszerűen nincsenek benne a kárkifizetési statisztikákban.