25 éves a MABISZ

2015.11.24.

25 évvel ezelőtt, 1990 novemberében kezdte meg működését a Magyar Biztosítók Szövetsége, a MABISZ. Az elmúlt negyedszázadban hatalmas változások történtek a biztosítási piacon: a tagok száma 9-ről 33-ra bővült, ez idő alatt vált külön az élet- és nem életbiztosítási üzletág, jött létre a kötelező gépjármű-felelősségbiztosítás piaci alapú rendszere, s a biztosítási szerződések száma mára már meghaladja a 11 milliót.

Az első hazai biztosító társaság 1857-ben, az első biztosítási szövetség, a Biztosítók Országos Szövetsége (BIOSZ) 1919-ben alakult meg. A BIOSZ-nak jelentős érdemei voltak abban, hogy a magyar biztosításügyet Európában is jegyezték. A II. világháborút követő államosítás megtörte a magyar biztosításügy lendületét, a szövetség 1948-ban meg is szűntette tevékenységét.

1986-ban, a politikai intézményrendszer megújulását megelőzve került sor a magyar biztosításügy gyökeres reformjára. Kezdetben duopóliummá alakult át az állami monopólium, két, továbbra is állami tulajdonú biztosítóval. Ezt követően öt év alatt 12 új biztosító társaság alakult Magyarországon, itthon is megjelentek a világ és Európa tekintélyes, nagy biztosító társaságai, német, osztrák, francia, amerikai, holland és belga tulajdonú cégek.

A Magyar Biztosítók Szövetségét 9 biztosító társaság és egy magánszemély alapította 1990 novemberében. Az elmúlt 25 évben közel két tucat cég lépett be a piacra, számos társaság váltott nevet, történtek egyesülések, névváltások, összeolvadások. A MABISZ tagjainak száma ma eléri a 33-at.

Az alakuláskor döntően érdekvédelmi, érdekképviseleti céllal létrejött szervezet 25 éves fennállása alatt az egyik legjelentősebb eredmény 1995-ben, a biztosítási törvény megalkotása volt, amely már – kilenc évvel Magyarország Európai Unióhoz történő csatlakozása előtt – tartalmazta az EU biztosítási piacra vonatkozó irányelveinek a hazai körülményekhez igazított átvételét. Ettől kezdve vált ketté az élet- és nem életbiztosítási üzletág, és ekkor rögzítették a szolvencia alapú felügyeleti ellenőrzés alapelveit is. Azóta egyetlen átfogó módosítás történt, 2003-ban.

A szövetség 1990-ben 12 szakmai bizottsággal kezdte meg munkáját. 2015 novemberében 6 tagozatban, 9 bizottságban és 6 szekcióban folyik a magas színvonalú szakmai munka. Tekintélyes változáson ment keresztül a piaci struktúra is: az indulás évében a piac mindössze 23 százalékát adták a személybiztosítások, kötelező gépjármű-felelősségbiztosítás (kgfb) pedig ekkor még nem is létezett. A piaci koncentrációt tekintve, a top 5 biztosító részesedése a nem életbiztosítási területen meghaladta a 90, a személybiztosításokat illetően pedig a 80 százalékot.

A kgfb ma ismert rendszere 1991-ben indult a hazai piacon, 1996-ban létrejött a Gépjármű Kárrendezési Iroda (GKI), amelynek feladata a biztosítással nem rendelkezők, illetve az ismeretlen károkozók által okozott károk megtérítése.

Az oktatási feladatok ellátására 1994-ben a szövetség létrehozta a Biztosítási Oktatási Intézetet, a BOI-t. A szervezet több száz biztosítási szakember, tanácsadó képzésében vett részt az elmúlt két évtizedben.

A szövetség főtitkári posztját húsz éven keresztül, 1990-től egészen 2010-ig Trunkó Barnabás töltötte be. Trunkó nyugdíjba vonulása óta, 2010 márciusától Molnos Dániel látja el a főtitkári feladatokat, aki korábban – szövetségi biztosként – a GKI létrehozásában és megszervezésében is vezető szerepet játszott.

A MABISZ a biztosítók érdekvédelme mellett ma már kiemelt figyelmet fordít a fogyasztóvédelemre. Az elmúlt években számos olyan projektet dolgozott ki, amellyel elősegíti az ügyfelek számára a releváns információkhoz való hozzájutást, illetve az üzleti érdektől mentes összehasonlítást.

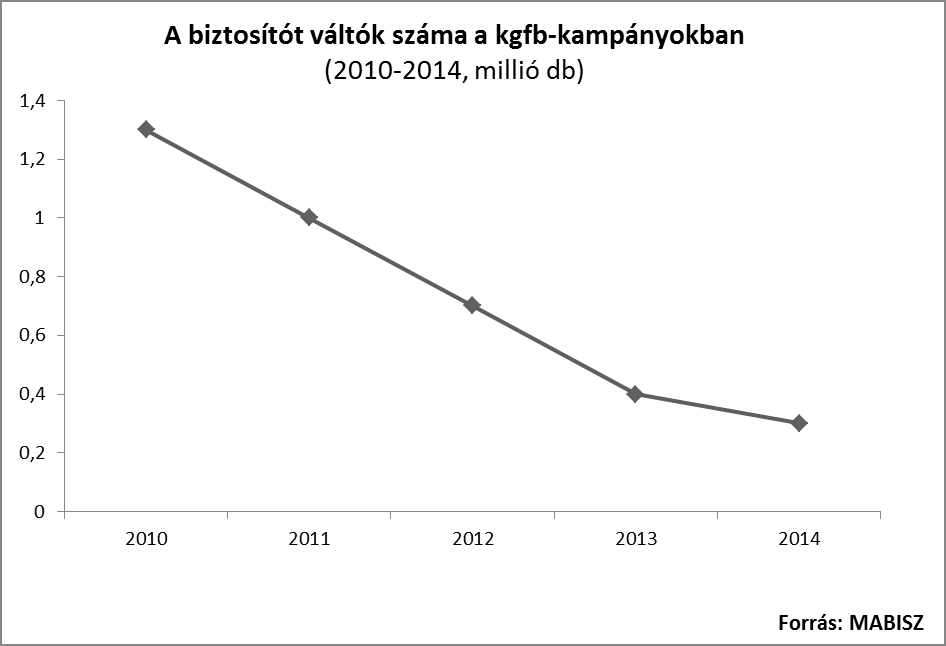

2010 óta elérhető a szövetség által kidolgozott a TKM (Teljes Költségmutató) rendszer, amely a befektetéshez kötött életbiztosítások költség-összehasonlítására nyújt lehetőséget. Ugyancsak 2010-ben indult a MABISZ Díjnavigátor, amely a kötelező gépjármű-felelősségbiztosítási díjak üzleti érdekektől mentes összehasonlítását teszi lehetővé. Ugyanebben az évben kezdte meg működését a MABISZ Ügyfélszolgálat, amely az elmúlt években évi több tízezer hívást fogad, segíti az ügyfelek informálását, eligazodását biztosítási ügyekben.

A szövetség 2010 óta kiemelt hangsúlyt fektet az ismeretterjesztése, az informálásra és a kommunikációra. 2010-ben megalakult a szövetség kommunikációját irányító Kommunikációs Tagozat: a MABISZ sajtó-megjelenéseinek száma azóta meghaladja az évi két ezret. A szövetség kiemelt feladatként kezeli a lakosság pénzügyi edukációját, erre a feladatra több kampányt is szervezett.