Évi többezres nagyságrendben történnek vadbalesetek az utakon!

2021.10.14.

Útra tévedő nagyvaddal az év bármely szakaszában találkozhatunk, az őszi hónapokban azonban különösen megnő a vaddal történő autós ütközés veszélye. Egy-egy ütközés a gépjárműben és a vadban is jelentős károkat okozhat, amit a casco-biztosítás, illetve a vadkár-kiegészítő biztosítás téríthet meg az autósnak – hívja fel a figyelmet a Magyar Biztosítók Szövetsége (MABISZ).

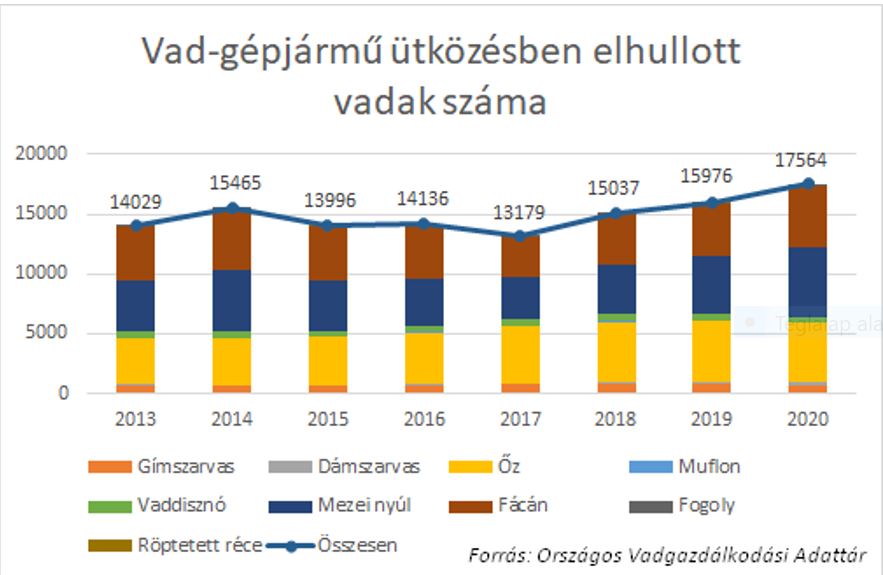

Az Országos Vadgazdálkodási Adattár statisztikái szerint 2017 óta évről évre több vad hullik el gépjárművel történő ütközés következtében a magyarországi utakon. Tavaly több mint 6000 nagyvad elütés történt a magyarországi utakon. Ezen balesetek nagy része az őszi időszakban történik, amikor a nagyvad mozgása megváltozik.

A vadveszélyes területeken, az utak mentén az illetékes vadásztársaságok vadveszélyre figyelmeztető táblákat helyeznek ki, ami annyit jelent, hogy a gépjármű vezetőjének úgy kell megválasztania a gépjármű sebességét, hogy a vad hirtelen felbukkanása esetén is el tudja kerülni az ütközést. Ez este, a vad által sűrűn látogatott területen akár igen lassú, 20 km/órás sebességet is jelenthet. De még lassan közlekedve, sőt, akár álló autóba is belefuthat egy megijedt vad. „A vadgázolások elkerülése érdekében szürkülettől, illetve erdős környezetben vezető utakon egyéb időben is szükséges mérsékelni a sebességet. Ha vadat látunk, akkor érdemes lassítani, mert a vad viselkedése kiszámíthatatlan, megugrására, gyors, hirtelen irányváltására bármikor számítani lehet, ahogy arra is, hogy egyszerre több egyed is megjelenhet. Ha mégis megtörténik a baleset, az elütött vadhoz nem szabad hozzányúlni, lehúzni az útról, mert ha még él, akkor az agancsával, harapásával, vagy rúgásával sérüléseket okozhat.” – hangsúlyozta Kovács Ferenc, az Agrárminisztérium Vadgazdálkodási Főosztályának vezetője.

Ha bekövetkezik a vaddal történő ütközés, az közlekedési balesetnek számít. Érdemes ilyenkor hívni a rendőrséget, valamint értesíteni kell a helyileg illetékes vadásztársaságot. Fontos tudni, hogy a vad az állam, az elhullott vad pedig a vadásztársaság tulajdona, annak eltulajdonítása lopásnak minősül. Ha a vad nem pusztult el a balesetben és elhagyta a helyszínt, akkor készítsünk fényképeket a nyomokról és kérjük ezt az eljáró rendőrtől is.

A vadütközéssel kapcsolatos károk megtérítésére a Polgári Törvénykönyv „veszélyes üzemek találkozásával” kapcsolatos része az irányadó. A veszélyes üzemek találkozása esetén, amikor a baleset részvevői – a gépjármű vezetője, illetve illetékes vadásztársaság is – minden tőlük megkövetelhetőt megtettek a baleset elkerülésének érdekében, mindkét fél saját maga viseli a balesetben sérült javakban okozott károkat. A vadásztársaság a vadállományban esett kárt, a gépjárművezetője pedig a gépjárműben okozott kárt. A sofőr alapesetben akkor tehető felelőssé a vadgázolásért, ha nem az út- és időjárási viszonyoknak megfelelően közlekedett, a vadásztársaság pedig akkor, ha nem volt kihelyezve vadveszélyre figyelmeztető tábla, de a nem megfelelően kitett etető és a hajtóvadászat is vezethet balesethez. A tapasztalatok szerint azonban a főutakon, mellékutakon történő ütközéseknél a felelősséget nehéz egyértelműen megállapítani.

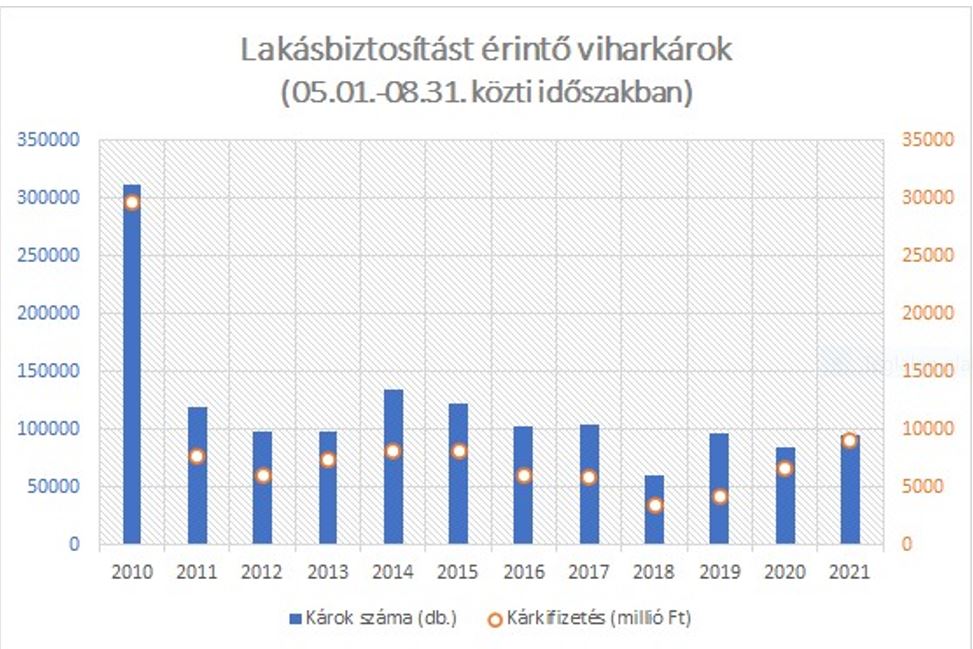

Vadütközés esetén a gépjárműben igen jelentős károk keletkezhetnek. A MABISZ egyik tagbiztosítója 2020-ban közel 1400 olyan esetet regisztrált, ahol állattal való ütközés okozott kárt az autóban, ami több mint 700 millió forintos kifizetést jelentett a társaságnál. A biztosító a károkat akkor téríti meg, ha a gépjármű rendelkezett teljes körű casco-biztosítással. A legtöbb biztosítónál ugyanis a vaddal történő ütközés töréskárnak minősül, amelyre a teljes körű casco biztosítások kiterjednek. Emellett van olyan biztosító, amelynél köthető önálló biztosítás is a vaddal történő ütközés miatti töréskárra, másutt pedig kgfb-biztosítási kiegészítő nyújt fedezetet balesetben résztvevő gépjárműben keletkezett károkra.

Fontos, hogy vadkár esetén a káreseményt mihamarabb jelentsük a biztosítónál, de a vad által okozott kárt a vadgazdálkodást folytató szervnél is be kell jelenteni, és az erről szóló jegyzőkönyvet a biztosítónak a kárbejelentéskor be kell mutatni.

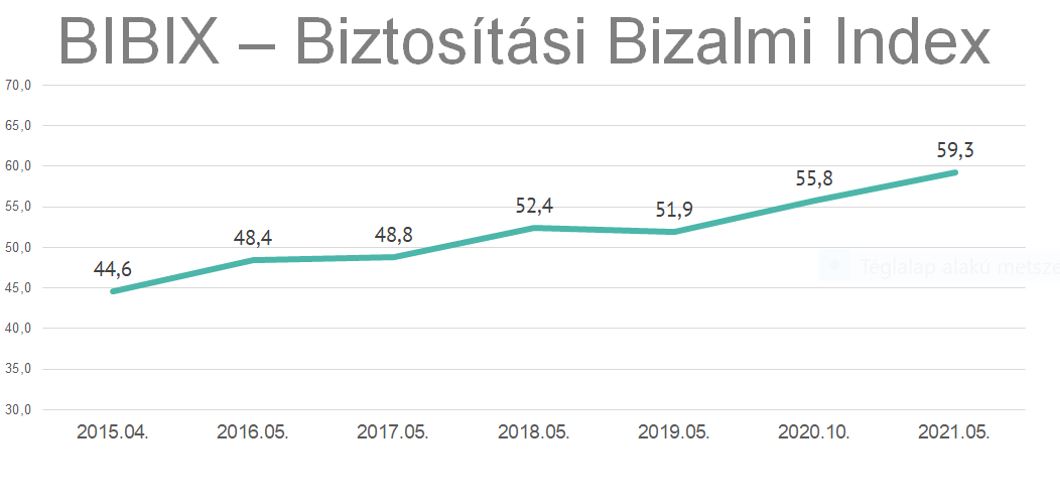

Magyarországon sajnos igen alacsony a casco-biztosítási lefedettség. A Magyar Nemzeti Bank (MNB) adatai szerint 2020 év végén alig több mint egymillió gépjárműtulajdonos rendelkezett cascoval. Ugyanebben az időszakban az élő kgfb-szerződések száma meghaladta 5,8 milliót, ami azt jelenti, hogy a forgalomban lévő gépjárműveknek kevesebb, mint 17,5 százaléka rendelkezett az év végén casco védelemmel.

A teljes körű casco-biztosítások száma ennél is alacsonyabb, a szerződések egy része ugyanis csak a kockázatok egy bizonyos részét fedi le, például csak lopást, vagy csak a totálkárt. Emellett léteznek a piacon olyan casco-biztosítások is, amelyek limitált díjért limitált összegig térítenek.