Biztosítási piac: lassú növekedés

2014.11.14.

2014 első háromnegyed évében 3,61 százalékkal, 640 milliárd forintra növekedett a hazai biztosítási szektor összesített díjbevétele az előző év azonos időszakához képest. Ehhez az életbiztosítási üzletág 335, míg a nem élet terület csaknem 305 milliárd forinttal járult hozzá – derül ki a Magyar Biztosítók Szövetségének (MABISZ) legfrissebb adataiból.

Az idei év első kilenc hónapjában az életbiztosítási szegmens csaknem 335 milliárd forintos összesített díjbevételt könyvelhetett el, 3,2 százalékkal többet, mint egy évvel korábban. A január elsejétől adókedvezménnyel támogatott egyéni és csoportos nyugdíjbiztosítások lassan és – az adókedvezmények hatásának köszönhetően – a várakozások szerint remélhetően tartósan emelkednek.

A nem életbiztosítási terület 305 milliárd forint díjbevétellel, az egy évvel korábbihoz képest több mint 4 százalékos növekedést ért el az idei első háromnegyed évben. Ezen belül számottevő, 15 százalékos emelkedés mutatkozott az általános felelősségbiztosítások piacán: a díjbevételek 2,6 milliárd forinttal nőttek az elmúlt egy évben. A növekedésben feltételezhetően része van a március közepétől hatályos új Polgári törvénykönyv (Ptk.) – vezetői felelősségvállalást szabályozó – módosításának.

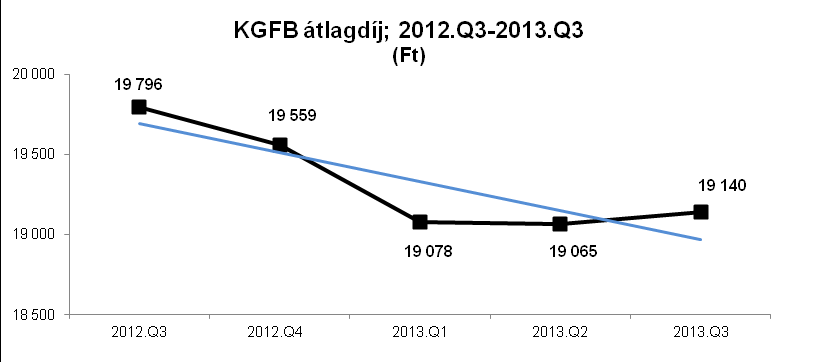

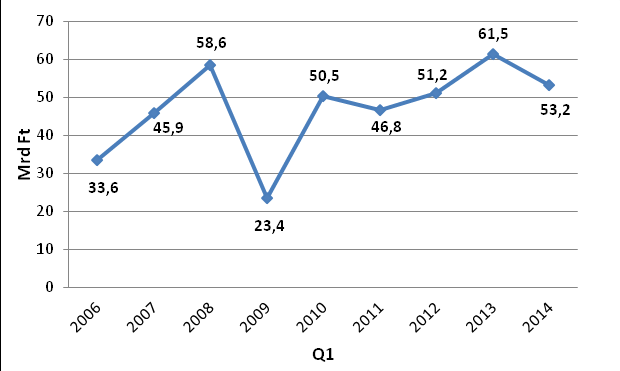

Ami a kötelező gépjármű-felelősségbiztosításokat (kgfb) illeti, összesen több mint 142 ezerrel nőtt a szerződések száma az előző év azonos időszakához képest: ennyivel több új és használt gépjárművet helyeztek forgalomba az elmúlt egy évben. A kgfb-díjbevétel 8,3 százalékkal, 2014 harmadik negyedévének végére 71,3 milliárd forintra emelkedett. Eközben azonban az átlagdíjak gyakorlatilag ugyanazon a szinten maradtak, mint egy évvel korábban. 2014 első kilenc hónapjában a kgfb átlagdíj 20 094 forint volt, egy évvel korábban 19 140 forint. Fontos azonban tudni, hogy ebben az átlagdíjban minden típusú gépjármű – vontató, tehergépjármű, busz stb. – díja szerepel, a személygépjárművek éves kgfb-átlagdíja jelenleg mindössze évi 13-14 ezer forint.

A gépjármű-állomány növekedése a casco termékek darabszámára már kevésbé hatott. A statisztikák szerint jóval kevesebb autóra kötnek casco biztosítást, mint amennyit forgalomba helyeznek. A casco-díjbevétel az elmúlt egy évben 1 százalékkal, 47,8-ról 48,3 milliárd forintra növekedett.

„Az élet- és nyugdíjbiztosítási piac kis mértékű emelkedése adhat okot a visszafogott optimizmusra, különös tekintettel az adókedvezménnyel támogatott nyugdíjtermékek területén várható az idei év végén és 2015-ben is javulás. A piac lehetséges kitörési pontja a közeljövőben az egészség-, a nyugdíj- és a felelősségbiztosítás lehet” – jelentette ki Molnos Dániel, a MABISZ főtitkára.