Több mint 20 ezer kárt okozott a június eleji viharsorozat

2011.06.17.

2011. június 1. és június 15-e között több mint 20 500 kárt jelentett be a lakosság a biztosító társaságokhoz, a károk becsült értéke meghaladja az 1,7 milliárd forintot – tette közzé a legfrissebb összesített adatokat a Magyar Biztosítók Szövetsége (MABISZ).

„A június eleji viharok súlyos károkat okoztak szerte az országban, bár a tapasztalatok szerint a május-júliusi viharszezonban ez korántsem szokatlan” – összegezte az elmúlt két hét kártapasztalatait Gorda Zsolt, a Magyar Biztosítók Szövetsége Lakásbizottságának elnöke. A biztosítók a kártérítések nagyobbik részét már kifizették a károsultaknak, így napról napra fogy „a még folyamatban lévő ügyek” száma. Nem volt fennakadás a kárfelméréseket illetően, így a biztosítók többsége egyelőre még nem kényszerült arra, hogy kárfelmérők nagyobb létszámú csoportjait kelljen átirányítania az érintett területekre.

„A június eleji viharok súlyos károkat okoztak szerte az országban, bár a tapasztalatok szerint a május-júliusi viharszezonban ez korántsem szokatlan” – összegezte az elmúlt két hét kártapasztalatait Gorda Zsolt, a Magyar Biztosítók Szövetsége Lakásbizottságának elnöke. A biztosítók a kártérítések nagyobbik részét már kifizették a károsultaknak, így napról napra fogy „a még folyamatban lévő ügyek” száma. Nem volt fennakadás a kárfelméréseket illetően, így a biztosítók többsége egyelőre még nem kényszerült arra, hogy kárfelmérők nagyobb létszámú csoportjait kelljen átirányítania az érintett területekre.

„A június eleji viharok súlyos károkat okoztak szerte az országban, bár a tapasztalatok szerint a május-júliusi viharszezonban ez korántsem szokatlan” – összegezte az elmúlt két hét kártapasztalatait Gorda Zsolt, a Magyar Biztosítók Szövetsége Lakásbizottságának elnöke. A biztosítók a kártérítések nagyobbik részét már kifizették a károsultaknak, így napról napra fogy „a még folyamatban lévő ügyek” száma. Nem volt fennakadás a kárfelméréseket illetően, így a biztosítók többsége egyelőre még nem kényszerült arra, hogy kárfelmérők nagyobb létszámú csoportjait kelljen átirányítania az érintett területekre.

Az elmúlt két hétben a legtöbb kárt a villámcsapások és a viharok okozták. Az összes kárbejelentés több mint 40 százalékát a villámcsapások miatti bejelentések tették ki, a viharok további 33 százalékot. További 10 százalék a jégverések számlájára írható, míg a felhőszakadás és egyéb károk miatt 17 százaléknyi bejelentés történt.

„Mindössze egy-két nagyobb, az egész ingatlant lakhatatlanná tévő káreseményről kaptunk bejelentést, ezek szerencsére az elenyésző kisebbséget jelentik. A károk többsége kisebb, 85-100 ezer forint összegű kár” – mutatott rá Gorda Zsolt.

A területi megoszlást illetően Békés, Borsod, Pest és Heves megyéből érkezett a legtöbb bejelentés, az érintett városokat illetően pedig Budapest, Gyöngyös és Miskolc városát, illetve környékét érte a legtöbb kár.

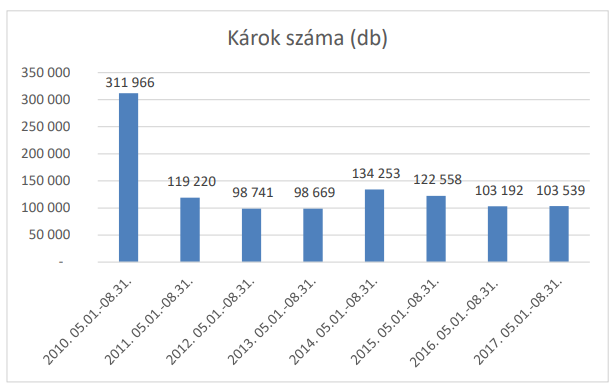

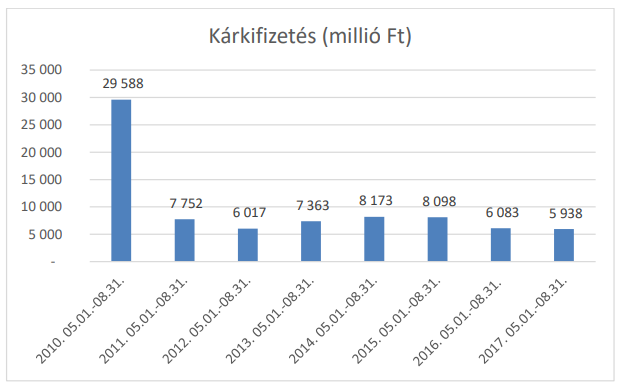

Egy évvel korábban, 2010 nyarán a magyarországi biztosító társaságok, minden addigi „kártérítési rekordot” megdöntve, 25 milliárd forintot fizettek ki a tavaszi-nyári viharos-árvizes időjárás okozta károkra. A bejelentések száma a MABISZ összesítése szerint akkor meghaladta a 260 ezret.

A hazai lakásbiztosítási piacot 2010-ben 14 biztosító alkotta, 2011-ben két újabb szereplő lépett be a piacra és idén újabb társaság belépése várható.

A társaságoknál a 4,3 millió ingatlanból több mint 3,1 millióra kötöttek biztosítást, így a hazai lakásbiztosítási penetráció meghaladja a 72 százalékot. „Ez az arány európai viszonylatban sem rossz, bár van olyan ország Európában, ahol a lakások-ingatlanok közel 100 százalékára kötöttek biztosítást” – emlékeztet rá Gorda Zsolt.