MABISZ: síeléshez nem elég az EEK

A forint árfolyamváltozására az utasbiztosítás kiválasztásakor is figyelni kell

2012.01.12.

Az Európai Egészségkártya (EEK) többnyire nem nyújt megfelelő megoldást a turistabalesetek esetében, a síelni indulóknak ezért javasolt utasbiztosítást is kötniük – hívja fel a rá figyelmet a Magyar Biztosítók Szövetsége (MABISZ).

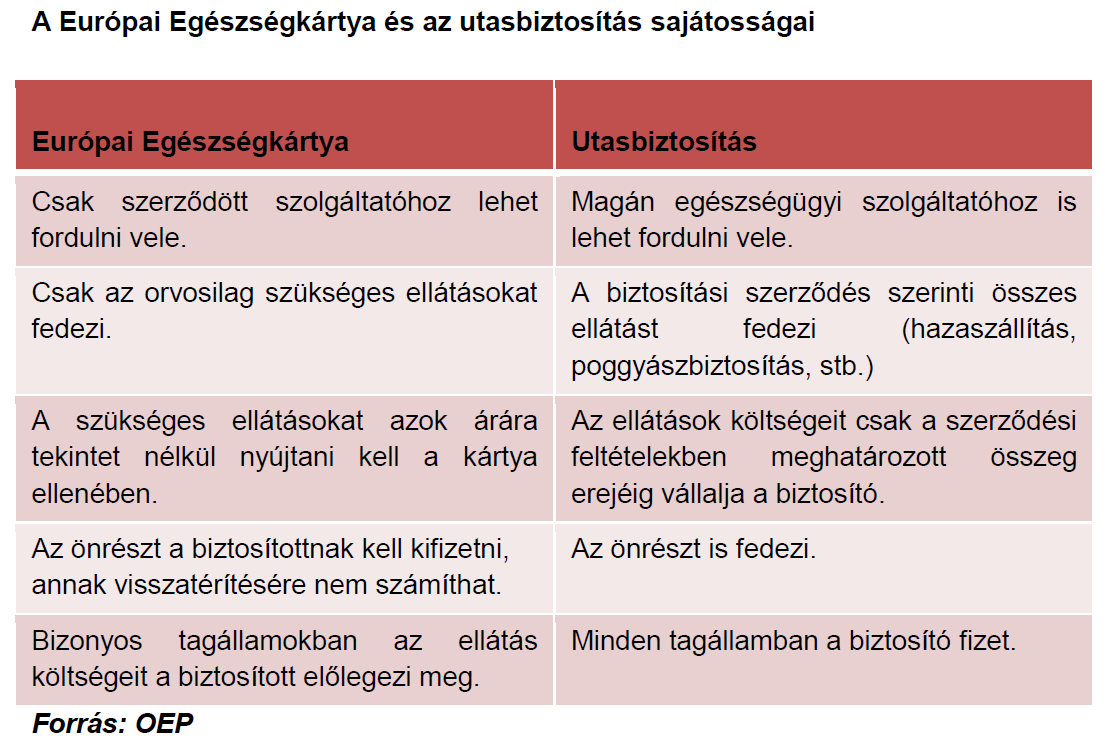

Januárban és februárban több tízezer magyar látogatja a környező országok sípályáit, és sokan abban a biztos tudatban siklanak a lejtőkön, hogy az Európai Egészségkártya kiváltásával teljes védelmet élveznek. „Fontos tisztában lenni azzal, hogy az EEK birtokában csak olyan szolgáltatóknál lehet igénybe venni az egészségügyi ellátást, amelyek állami tulajdonúak vagy az állammal szerződésben állnak. A magánszolgáltatók által üzemeltetett intézményekben az igénybe vett ellátás költségeit a baleset elszenvedőjének kell megfizetnie – hívja fel rá a figyelmet Horváth Péter, a MABISZ Utasbiztosítási Bizottságának elnöke.

Síeléshez érdemes olyan utasbiztosítást kötni, amelynek része a felelősségbiztosítás. A sípályán történt balesetek okozói ugyanis ugyanúgy kötelesek helytállni az általuk okozott kárért – például kötelesek megtéríteni a vétlen sérült jövedelem-kiesését is -, mint a közúti baleseteknél. „Egyik ügyfelünk tavaly egy osztrák sípályán ütközött egy német síelővel, s mivel nem ismerte el vétkességét, bírósági per lett a vége. A bíróság végül 6500 eurónyi kártérítés, illetve perköltség megfizetésére kötelezte a magyar síelőt” – emlékszik vissza egy közelmúltban történt esetre a bizottság elnöke. Tapasztalata szerint az ilyen típusú kártérítési perek egyre gyakoribbak az európai országokban, ezért növekszik a felelősségbiztosítási védelem jelentősége.

A sípályákon gyakori az alkoholfogyasztás, ami jelentősen megnöveli a balesetek kockázatát. „A biztosító csak abban az esetben térít, ha a biztosított véralkoholszintje 0,8 ezrelék alatt van” – hívja fel a figyelmet egy fontos körülményre a MABISZ Utasbiztosítási Bizottságának elnöke.

A módozat kiválasztásánál a legfontosabb, hogy mindig szem előtt tartsuk az úti cél, a tevékenységet, amelyet végezni szeretnénk, illetve a célország egészségügyi ellátásának árszínvonalát. A külföldi szolgáltatók ugyanis keményen behajtják az igénybe vett orvosi ellátás költségeit, ha a biztosítás nem nyújt rá fedezetet. Szintén a közelmúltban történt eset, hogy egy amerikai turistaút során történt baleset elszenvedője túl alacsony limittel kötötte meg biztosítását – ami nem fedezte kórházi kezelésének teljes költségét -, ezért az amerikai kórház elárvereztette az „adós” magyarországi házát.

Horváth Péter szerint a limit meghatározásánál fontos figyelembe venni a forint árfolyamát is. A betegség- és balesetbiztosítási szolgáltatások számlái ugyanis euróban vagy dollárban keletkeznek, a biztosítók ajánlatainak többségében pedig forintban szerepel a kifizethető maximális összeg. „A forint jelenlegi árfolyama miatt a biztosítás kiválasztásánál ajánlatos figyelembe venni, hogy a forintban meghatározott összeg ma valójában mintegy 15 százalékkal kisebb, mint korábban” – hívja fel a figyelmet még egy lényeges körülményre Horváth Péter.