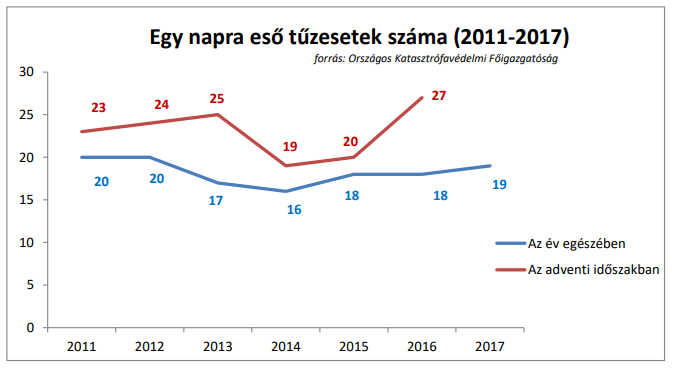

Advent idején történik az éves tűzesetek hatoda

2017.12.14.

A téli ünnepi szezonban jellemzően megnő az otthonnal kapcsolatos káresemények száma. A karácsonyfa és az adventi koszorúk okozta tűzesetek ugyan csökkenő tendenciát mutatnak, a konyha azonban fokozottan veszélyes hellyé válik – írja közleményében a Magyar Biztosítók Szövetsége (MABISZ).

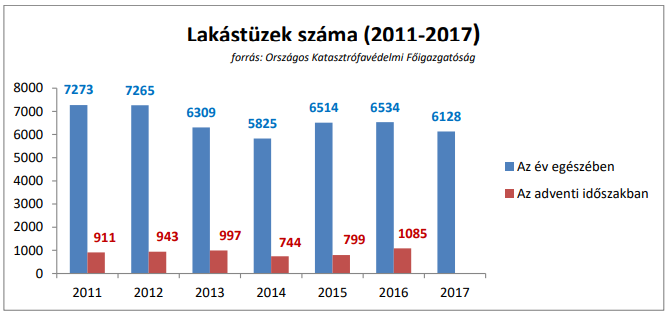

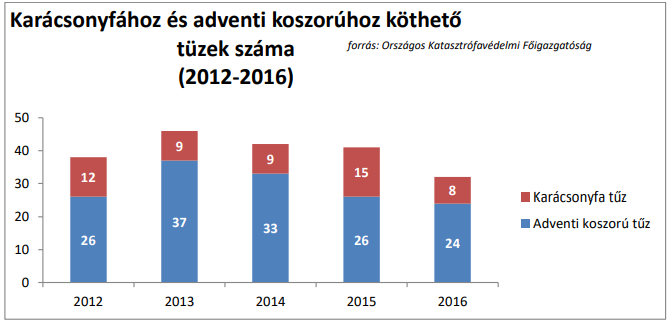

A november 27-től az év utolsó napjáig tartó adventi, karácsonyi időszakban történik az otthonokban keletkező tűzeseteknek hozzávetőlegesen a hatoda, derül ki a BM Országos Katasztrófavédelmi Főigazgatóságának adataiból. Tévedés lenne azt gondolni, hogy ezeknek a fő forrásai a gondatlanul elhelyezett karácsonyfák vagy a gyúlékony adventi koszorúk lennének. Az elmúlt adventi időszakban 1085 alkalommal riasztották a tűzoltóságot lakástűzhöz, ebből 32 esetben volt közvetlenül a karácsonyfa, illetve a koszorú a ludas (utóbbi háromszor gyakrabban). S bár az ilyen jellegű tűzesetek száma az elmúlt években csökkent, így is érdemes emlékeztetni arra, hogy az égő mécseseket vagy gyertyákat ne gyúlékony anyag közelében helyezzék el, mivel a lángok a különböző textíliákon, függönyön, asztalterítőn keresztül gyorsan terjednek át a lakás más helyiségeire. Minden esetben nem éghető anyagú alátétet kell használni, ezzel ugyanis megakadályozható, hogy a mécses, vagy a gyertya meggyújtsa a környezetét.

A tűzesetek számának megugrásában szerepet játszik az, hogy a hideg idő miatt több időt töltünk otthon, mint az év többi részében, különösen a konyhában. Márpedig a lakástüzek csaknem fele a konyhából indul ki. Tüzet okozhat elektromos készülékeink hibás működése, az általuk termelt hő nem megfelelő elvezetése, de akár a nem megfelelően karbantartott hálózat is. Karácsonyi időszakban különösen fontos az emlékezetbe idézni, hogy egy-egy fali csatlakozóra ne kössünk 2000-2500 W összteljesítménynél nagyobb terhelést hosszabbítók és elosztók segítségével, mert különben könnyen túlterhelhetjük mind magát az elosztót, mind a falba épített vezetéket. (A villamos eredetű tűzkárok megelőzéséről és csökkentéséről többet is megtudhat a Magyar Elektrotechnikai Egyesület, a Magyar Biztosítók Szövetsége és az Országos Katasztrófavédelmi Főigazgatóság által közösen készített ajánlásból a mabisz.hu oldalon).

„A lakástüzek, illetve az azokból fakadó tragédiák túlnyomórészt elkerülhetőek” – figyelmeztet Bérczi László tűzoltó dandártábornok, országos tűzoltósági főfelügyelő. „Kerüljük a rossz minőségű elektromos füzéreket , mivel ezek nemcsak az áramütés lehetősége miatt veszélyesek, hanem az esetleg bekövetkező rövidzárlat is okozhat tüzet. Figyeljünk rá, hogy a tűzhely környékén ne legyen éghető anyag, a lángra kapó olajat pedig véletlenül se próbáljuk vízzel oltani – fedővel takarjuk le a lángokat. A legfontosabb alapszabály, hogy semmit ne hagyjunk hosszabb időre felügyelet nélkül.”

Tavaly egész évben a biztosított lakóingatlanokban keletkezett tűzesetek kártérítésére 3,5 milliárd forintot fizettek ki a biztosítók. Nem az összes, 6534 lakástűzben károsodott otthon tulajdonosa számíthatott azonban a társaságok segítségére, mivel a magyarországi lakóingatlanoknak csak a 72-73 százaléka rendelkezik ingatlanbiztosítással.