Továbbra is az egyszeri díjas életbiztosítások húzzák a piacot

2013.08.21.

2013 első félévében döntően az egyszeri díjas életbiztosításoknak köszönhetően 5,2 százalékkal, 435,9 milliárd forintra bővült a hazai biztosítási piac. A nem életbiztosítási üzletág folytatta mélyrepülését, egy százalékkal maradva el az egy évvel korábbi teljesítményétől – tette közzé a Magyar Biztosítók Szövetsége (MABISZ) az idei első féléves adatokat.

Hosszú idő után ismét az infláció feletti mértékben bővült a biztosítási piac, ám a növekedés egyelőre igen törékeny alapokon áll, mivel jórészt az egyszeri díjas életbiztosítások növekedésének köszönhető. Továbbra is messze vagyunk a válság előtti szinttől: 2008 első félévében ugyanis 473,2 milliárd forintos összpiaci díjbevételt ért el a szektor.

A biztosító társaságok idei első féléves díjbevételeinek 53 százaléka, 231,7 milliárd forint származott az életbiztosítási üzletágból, míg a nem életbiztosításokból befolyó 204,2 milliárd forint a teljes díjbevétel 47 százalékát adta.

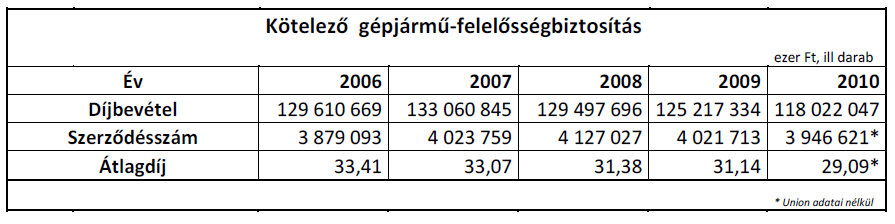

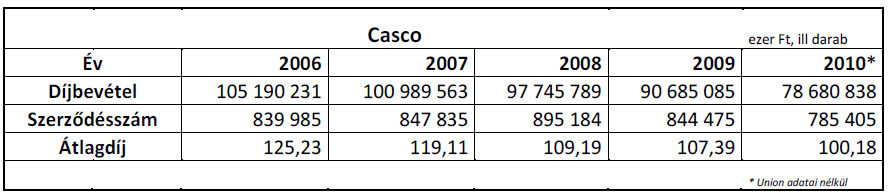

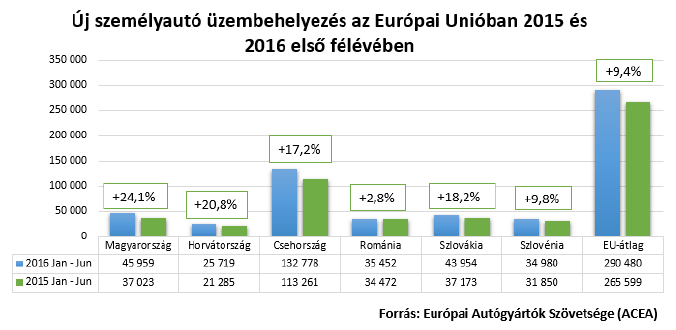

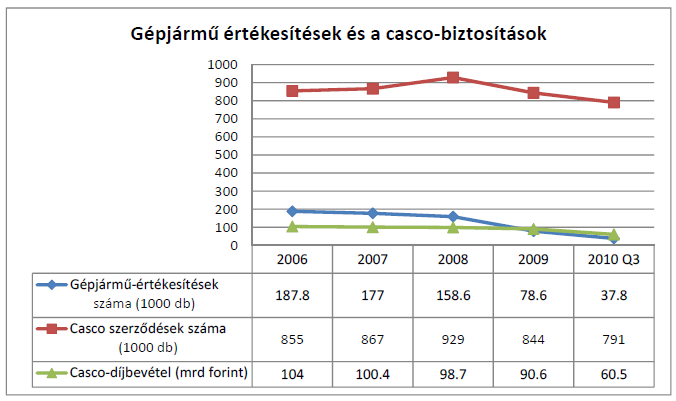

A nem életbiztosítási ágazat zsugorodása leginkább a gépjármű-biztosítások évek óta tartó lejtmenetének köszönhető: a casco bevételek 12, míg a kötelező gépjármű-felelősségbiztosítások (kgfb) díjbevétele 4,7 százalékkal maradt el a tavaly ilyenkor regisztrált értékektől. Mindez egy hosszú távú folyamat része – az új autó értékesítések drámai visszaesésével is kapcsolatos -, melynek következtében öt-hat év alatt a gépjármű-biztosítások részesedése a nem életbiztosítási üzletág díjbevételén belül 53 százalékról 40 százalék alá csökkent.

A casco esetében nem kizárólag a díjerózió okozza a visszaesést, hanem a szerződések darabszámának alakulása is: a félév végi közel 797 ezer cascoszerződés 4,1 százalékkal volt kevesebb, mint egy évvel korábban.

Az életbiztosítási piac 11 százalékos – 208,9 milliárdról 231,7 milliárd forintra történő – bővülése mögött döntően az egyszeri díjas termékek iránti növekvő érdeklődés áll, amelyek bevétele egyetlen év alatt 36,1 százalékkal nőtt. A növekedés motorjának számító unit-linked biztosítások esetében sem a folyamatos díjfizetésű, klasszikus, hosszú távú megtakarítást jelentő biztosítási konstrukciók iránt erősödött a kereslet. Ennek oka a megtakarítási piac alapvető átalakulása: az elmúlt évben jelentősen mérséklődtek a betéti kamatok, ami a megtakarításokat alternatív formák felé tereli. Ezek azonban rövid távú, könnyen likvidálható termékek, a piac stabilitását ugyanis elsősorban a hosszabb távú termékek ismételt felfutása garantálná.

A Nyugat-Európában népszerű egyéni és csoportos nyugdíjbiztosítások szerepe nálunk egyelőre marginális. Ez a hosszú távon társadalmilag nélkülözhetetlen konstrukció ma komoly versenyhátrányban van az alternatív nyugdíjcélú megtakarításokhoz képest, mivel az egyéni befizetések után nem jár szjakedvezmény. Az ügyfelek alapvető érdeke, hogy a jövőben a nyugdíjbiztosítás az egyéb nyugdíjcélú megtakarításokhoz hasonló támogatást élvezzen.