A katasztrófakárok ellenére tovább csökkent a biztosított ingatlanok száma

Az életbiztosítások húzzák a piacot

2010. június végére az egy évvel korábbihoz képest 8 százalékkal bővült a hazai biztosítási piac, a szerződések száma azonban ugyanebben az időszakban több mint 233 ezer darabbal lett kevesebb. Csökkent a nem életbiztosításokból származó díjbevétel és a szélsőséges időjárás okozta több tíz milliárd forintnyi kár ellenére is kevesebb ma a biztosított lakóingatlan, mint volt egy fél évvel korábban.

„Örvendetes, hogy idén ismét növekedésnek indult a hazai biztosítási piac, ám figyelmeztető jel, hogy a biztosítási szerződések száma az elmúlt egy évben több százezer darabbal, 11,2 millió alá csökkent” – jelentette ki Molnos Dániel, a Magyar Biztosítók Szövetsége (MABISZ) főtitkára. Egyetlenegy negyedév alatt, 2010. március vége és 2010. június vége között több mint 10 ezer darab kontraktus szűnt meg.

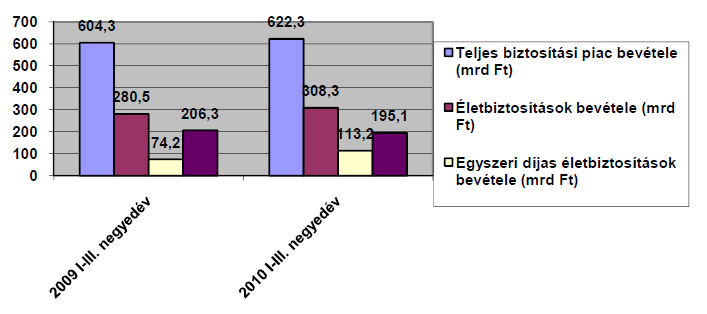

A biztosítási piac idei második negyedéves növekedése – akárcsak az első negyedévben -, az életbiztosítási üzletágnak volt köszönhető. A társaságokhoz 2010 első hat hónapjában befolyt 442,9 milliárd forintnyi díjbevétel több mint 51 százaléka, 227,6 milliárd forint az életbiztosítási szerződésekre érkezett a társaságokhoz. Az elmúlt negyedévben 109,5 milliárd forinttal gyarapodott az életbiztosítási díjbevétel, ami így 2010 első félévének végén közel 40 milliárd forinttal volt több, mint egy évvel korábban. A piac örvendetes növekedése mögött az értékesítési csatornák közötti arányok eltolódása rejlik: érzékelhetően növekszik a bankfiókos értékesítés súlya.

Másfelől viszont a az életbiztosítási díjbevételek megugrásának oka az egyszeri díjas termékek, illetve az eseti befizetések gyarapodása, nem pedig a hosszú távú, folyamatos díjas módozatoké. „A folyamatos díjas életbiztosításnak, mint az öngondoskodás eszközének egyre nagyobb szerepet kellene kapnia, de a hosszú távú megtakarítások növekedése az egész társadalom és a nemzetgazdaság szempontjából is kulcsfontosságú” – tette hozzá a MABISZ főtitkára. 2010. június végén a teljes életbiztosításokból származó díjbevétel közel 42 százaléka származott egyszeri díjas termékekből, miközben a korábbi években ez az arány 20-25 százalék körül alakult. Az adatok tanúsága szerint 2010 első félévének végén 94,7 milliárd forint egyszeri díjas, illetve eseti befizetésből származó összeget kezeltek a biztosítók – ami közel 88 százalékos növekedés az egy évvel korábbihoz képest.

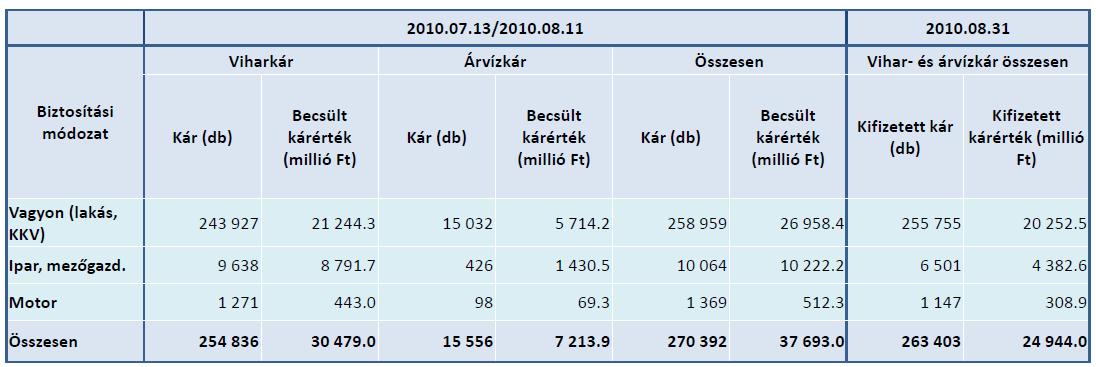

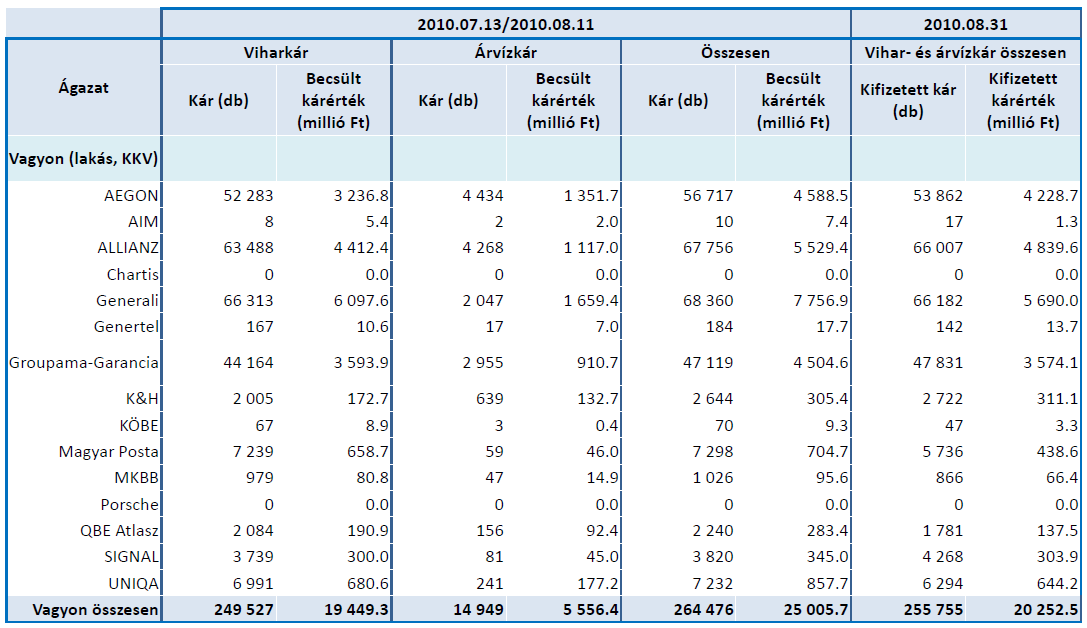

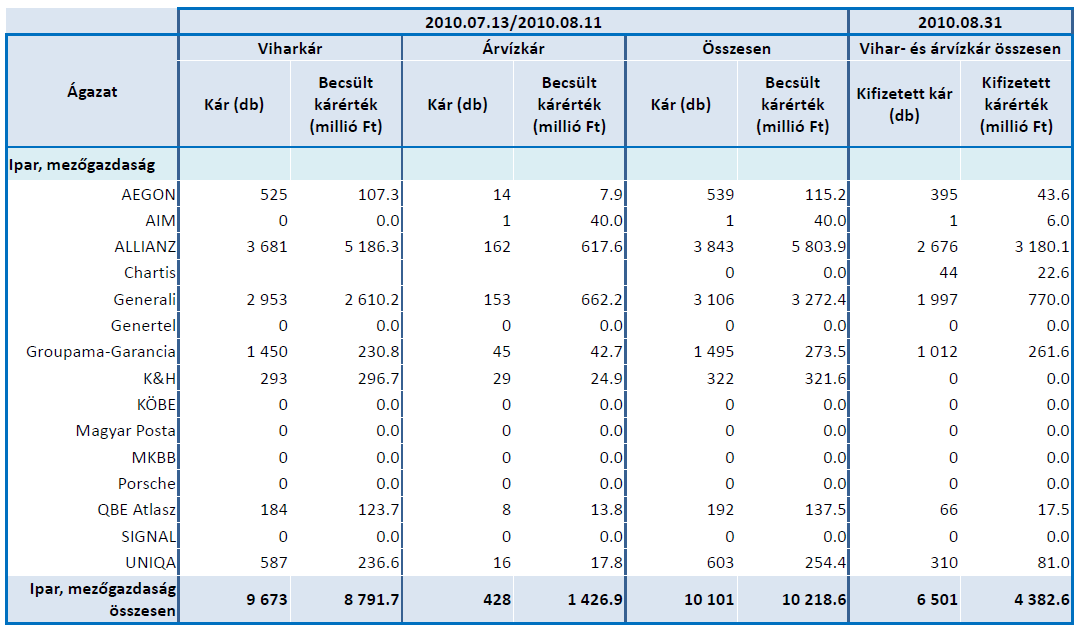

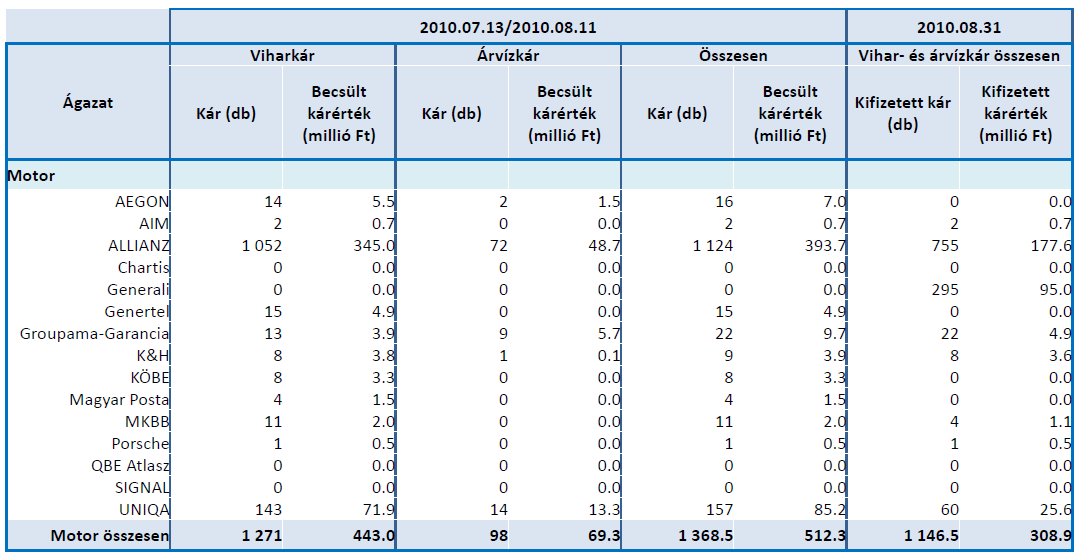

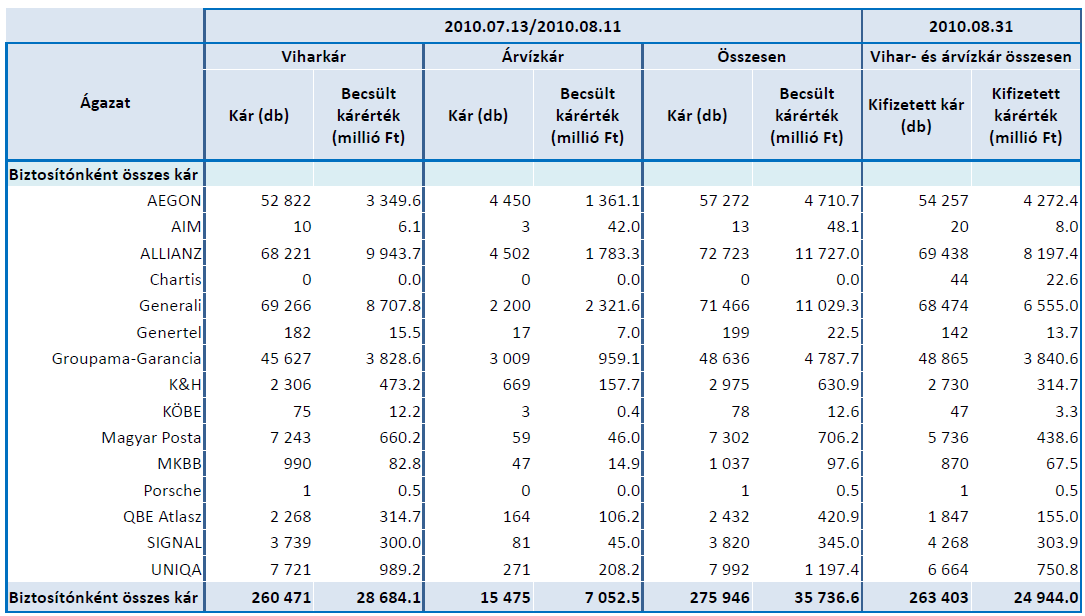

Mindeközben az elmúlt félévben több mint 6 százalékkal morzsolódtak le a nem életbiztosításokból származó díjbevételek, ami a gazdasági válság negatív hatásának, a romló foglalkoztatottságnak, illetve a lakosság rendelkezésére álló pénzeszközök szűkülésének tudható be. „Aggasztó, hogy Magyarországon 1,3 millió ingatlan egyáltalán nem rendelkezik biztosítással és különösen aggasztó ez az elmúlt időszak káradatainak ismeretében” – ad gyors helyzetértékelést Szabó Zoltán, a MABISZ Lakásbizottsági Tagozatának elnöke. Május óta a vihar- és árvízkárokra a biztosítókhoz több mint 228 ezer kárbejelentés érkezett, a kárérték pedig megközelíti a 30 milliárd forintot. Ez az adat azonban csak azokra az ingatlanokra vonatkozik, amelyek rendelkeznek valamilyen szintű biztosítással. A 4,3 millió hazai ingatlan 30 százaléka ugyanis semmilyen biztosítási védelemmel sem rendelkezik.

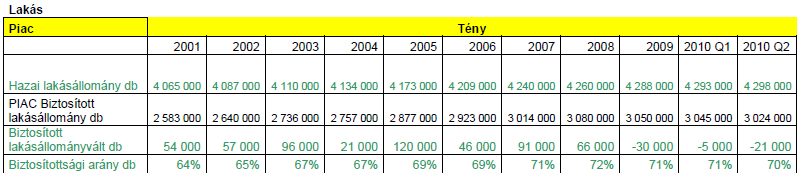

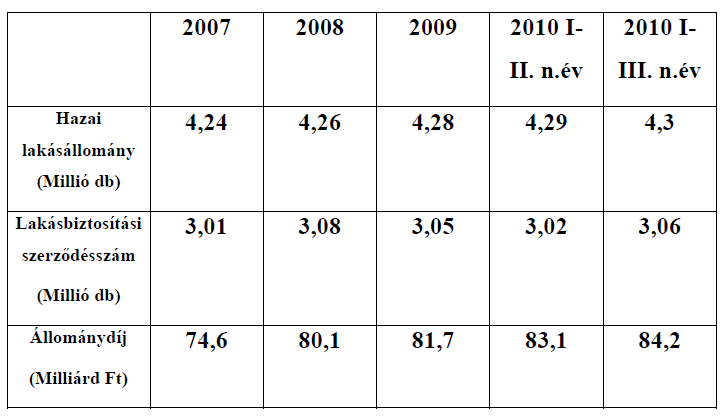

A hazai ingatlanok biztosítottsága az elmúlt évtizedben lassan, de folyamatosan nőtt, az eddigi legtöbb szerződést 2008-ban tartották nyilván. Ekkor a 4,26 millió ingatlan 72 százaléka, 3,080 millió ingatlan állt valamilyen szintű biztosítási védelem alatt. 2009-ben mintegy 30 ezer darabbal csökkent a biztosított lakások száma, és az idei első félévben 26 ezer darabbal tovább csökkent a lakásbiztosítások száma. „Sokan kerültek kilátástalan helyzetbe az otthonukat ért kár következtében, holott már 1-2 ezer forintos havi díjért meg lehet kötni egy, a legnagyobb, a katasztrófakárok ellen védelmet nyújtó biztosítást” – hívta fel rá a figyelmet a Lakásbizottság elnöke. Az ingatlanokra köthető „alap” biztosítás természeti csapások – árvíz, tűz, robbanás, vihar, földrengés – okozta károkat térít, ezzel a kárt szenvedett család legalább a legsúlyosabb, szinte kezelhetetlen egzisztenciális probléma, a lakhatását veszélyeztető tényező ellen védelmet élvez.

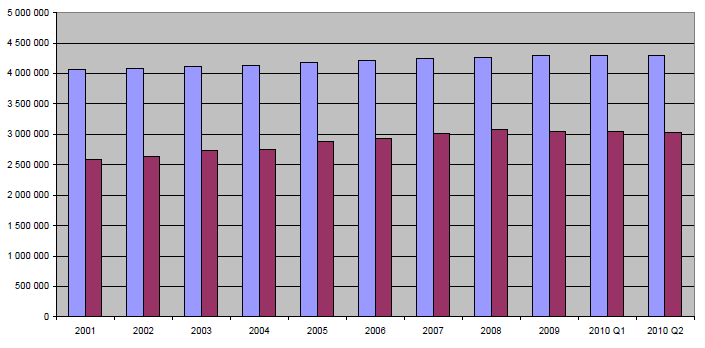

Hazai lakásállomány / Biztosított lakásállomány