Megjelent a Biztosítás és Kockázat legfrissebb száma

2016.12.20.

A Magyar Biztosítók Szövegsége (MABISZ) tudományos folyóiratának idei negyedik, decemberi száma immáron elérhető a szövetség hivatalos honlapján. A kiadványban négy tanulmány és egy interjú kapott helyet. A tanulmányok olyan aktuális témákkal foglalkoznak, mint a klímaváltozás hatása a biztosítási piacokra vagy az életbiztosítási piacon jelentős változásokat hozó, „etikus koncepció”.

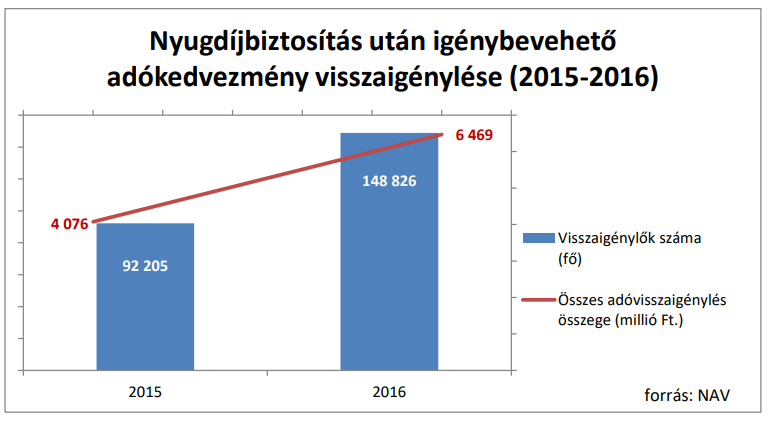

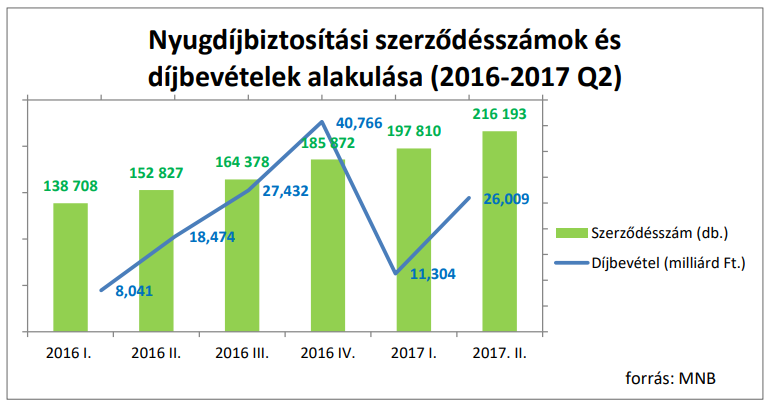

Az elmúlt évtizedek talán legátfogóbb változását hozhatja az életbiztosítási piacon az etikus koncepció mentén kialakított szabályozási rendszer – derül ki a Nemzetgazdasági Minisztérium (NGM), a Magyar Nemzeti Bank (MNB) és a biztosítási szakma szakértőinek közös tanulmányából. A rendszer célja az ügyfélbizalom növelése és a hosszú távú fenntarthatóság erősítése a biztosítási piacon. Ennek érdekében 2015-2016-ban az MNB, az NGM és a MABISZ közösen alakította ki a megtakarítási jellegű életbiztosítások új keretrendszerét.

A Pandurics Anett, Szalai Péter és Tóth Krisztián nevével fémjegyzett tanulmány, „A klímaváltozás hatásai a magyar lakásbiztosítási piacra” címet viseli. A tanulmány kitér a magyar lakás- és lakásbiztosítási piac helyzetére a klímaváltozás kapcsán felmerülő kérdésekkel tárgyalása mellett a klímaváltozás globális kezelésére, a magyarországi szerepvállalásra is kitér a tanulmány. A tudományos igényű írás olyan, nálunk kevéssé ismert területekre kalauzolja az olvasót, mint például a klímaváltozásnak különösen kitett Florida által alkalmazott lehetséges megoldások.

A korábbi számokhoz hasonlóan az idei utolsó számban is helyett kapott egy biztosításmatematikai cikk. Tompa Krisztina Zsuzsa a Biztosítás és Kockázat 2016 júniusában meghirdetett pályázatának díjazott szerzője. A szerző tanulmányában a díjmentes leszállítás – díjmentesítési opció – piaci értékének alakulását vizsgálja a hagyományos életbiztosítási termékek esetében.

Horváth András és Paulovits Márton, a Deloitte munkatársai a Deloitte tavaly fiatalon elhunyt partnere, Szép Péter – a Biztosítás és Kockázat szerkesztő bizottságának volt taga – nevéhez köthető Biztosítási Indexet, annak eredményeit elemzi. A 2015-ben létrehozott Biztosítási Index reprezentatív kutatás keretében, komplex kérdőíves módszerrel vizsgálja a lakosság biztosításokkal kapcsolatos attitűdjeit. A tanulmány kitekintést ad az európai biztosítási piacokra, bemutatja és elemzi az egyes országokban jellemző GDP-arányos biztosítási díjak mértékét. A tanulmányból megdöbbentő különbségek derülnek ki az egyes európai országok biztosítási piacaival kapcsolatosan. Finnországban például 4300 eurót költenek egy évben a lakosok biztosításra, ugyanakkor Romániában ennek negyvenötöd (!) részét, mindössze 97 eurót fejenként. A szerzők arra is rámutatnak, hogy a magyarországi, éves szinten 273 euró, amely összeget a hazai lakosság biztosításra költ, jócskán elmarad a visegrádi országok átlagos, 410 eurós szintjétől.

A kiadvány kerekasztal-beszélgetést közöl az újkori magyar biztosításügy három kiemelkedő szakemberének részvételével, Asztalos Lászlóval, az Állami Biztosításfelügyelet egykori elnökével, Kepecs Gáborral, az egykori ÁB-Aegon vezérigazgatójával és Trunkó Barnabással, a Magyar Biztosítók Szövetségének korábbi főtitkárával. A beszélgetés apropóját az adja, hogy idén kerek évfordulót ünnepel a biztosítási szakma: 30 éve annak, hogy megszűnt a több évtizedes biztosítási monopólium Magyarországon.

A folyóirat letölthető a következő linkről:

https://www.mabisz.hu/hu/esemenyekpublikaciok/679-biztositas-es-kockazat-3-4.html