Csupán minden negyedik ember használ, vagy használt már vezetéstámogató, utazássegítő, fitness/egészség, illetve „okos otthon” applikációt. Az ő preferenciáik alapján egyértelműen a gépjármű, illetve az utasbiztosítások felé érdemes kijelölni a digitális termékfejlesztési irányokat. Előbbieket ugyanis már a pozitív választ adók 67, utóbbiakat pedig 53 százalékuk használta, állapította meg a Századvég kutatása. A MABISZ keddi konferenciáján ismertetett, s a szövetség megbízásából készített felmérést 2017 szeptemberében végezték el, ezer fős, országos, reprezentatív mintán.

A megkérdezések során kiderült, hogy a lakosság hat százaléka hallott már olyan biztosításról vagy kapcsolódó szolgáltatásról, amely a digitális technológiára épül. Továbbá a válaszadók 36 százaléka járulna hozzá ahhoz, hogy a biztosítók adatot gyűjthessenek egészségi állapotáról vagy épp vezetési szokásairól, és ezt leginkább csak díjkedvezmény, illetve személyre szabott ajánlatért cserébe tennék. Az sem mindegy, hogy pontosan milyen adatokról lenne szó. Lényegében nincs komoly különbség a vezetéshez, életvitelhez, egészséghez, illetve utazáshoz kapcsolódó adatok között. Ezeket átlagosan a megosztani hajlandó válaszadók 45 százaléka minden további nélkül engedélyezné. Az otthonaikkal kapcsolatos információkat azonban már csak alig 22 százalék.

Az alacsony megosztási hajlandóság oka az eredmények alapján leginkább az attól való félelem, hogy az adatokhoz mások is hozzáférhetnek, az adat tulajdonosának hozzájárulása nélkül. A válaszadók 56 százaléka nagyon, vagy inkább tart ettől, és mindössze 17 százalék gondolja úgy, hogy megosztott adatai teljes biztonságban vannak. Ugyanakkor 21 százalék azok aránya, akik nyitottnak bizonyultak egy adatlopás, illetve vesztés, adattal való visszaélés esetén kártérítést fizető biztosítás iránt.

Az innovatív biztosítási formákkal kapcsolatban az derült ki, hogy a kisebb kockázatközösségekben működő, vezetési szokások alapján kialakított biztosítás a válaszadók 36 százalékának kelti fel az érdeklődését valamilyen mértékben, míg 30 százalék teljesen, 25 százalék pedig inkább elutasítja azt. Valamivel jobb a helyzet az olyan lakásbiztosítások esetén, ahol a teljes ügyintézési, kárbejelentési folyamat mobilapplikáción keresztül történik, kifejezetten gyors a kártalanítás, és a kármentes időszakra fizetett díj egy részét karitatív célra utalja a biztosító. Ez a válaszadók 40 százalékának tetszett valamilyen mértékben, 50 százalék volt inkább elutasító. A leginkább az egyes értéktárgyakra, akár csak pár napos időre szóló biztosítások felé nyitott a hazai piac, ez a koncepció a megkérdezettek felének tetszett.

A válaszadók többsége az online kárbejelentésért cserébe kapott gyors kifizetést találta legvonzóbb termékjellemzőnek, a második helyen a teljesen mobilapplikáción keresztül zajló ügyintézés végzett. A legkevésbé a ki nem fizetett összegek karitatív célú felajánlását, illetve a kisebb kockázatközösségben kezelt, közösen fizetett biztosításokat találták vonzónak a válaszadók.

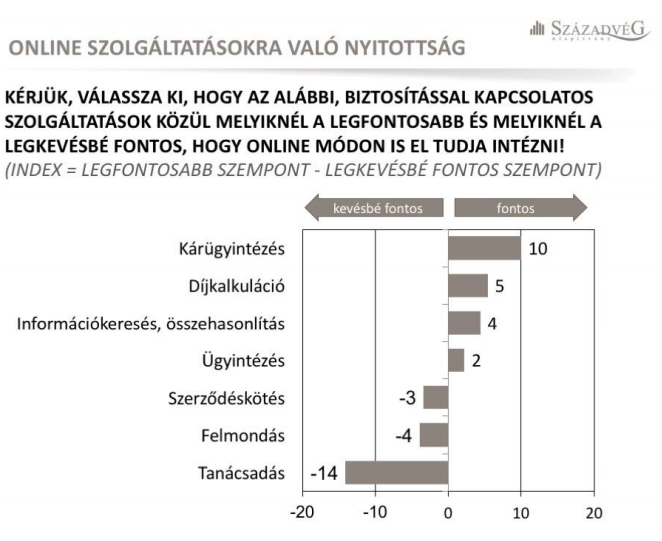

Minden második ember – 49 százalék – szívesen kötne valamilyen online csatornán biztosítást, leginkább KGFB, lakás-, illetve utasbiztosítást. A hosszabb távra szóló biztosítások esetén csökken ez a hajlandóság, az online biztosítások iránt nyitottak mindössze negyede kötne így életbiztosítást. Összességében nézve a jelek szerint leginkább a mindennapos ügyintézés, kárügyintézés, kötés előtti díjkalkuláció és előzetes tájékoztatás céljaira vennék igénybe az online csatornákat. Érdekes és érthető, hogy az ügyfelek nem szeretnének túlzottan sok időt fordítani egy biztosítás megkötésére: utasbiztosítást átlagosan maximum 16 perc, gépjármű biztosítást (KGFB és Casco) legfeljebb 21 perc alatt szeretnének kötni a kutatásban részt vevők. A komplexebb termékek esetében valamelyest emelkedik az ideális időintervallum, lakásbiztosításra átlagosan 30, életbiztosításra 32 percet szánnának legfeljebb a válaszadók.

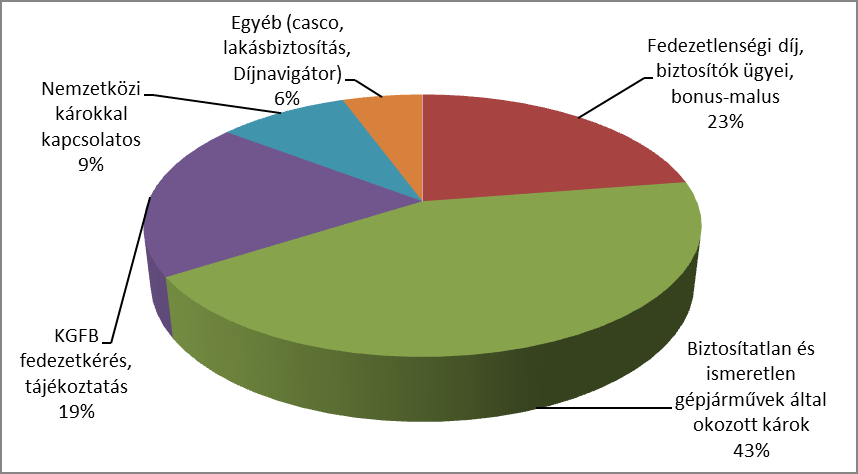

A konferencián Windisch László, az MNB alelnöke ismertetett egy, a jegybank által készített felmérést. E szerint a lakosság 18 százaléka nyitott lenne újszerű digitális szolgáltatások kipróbálására, s mint az alelnök is utalt rá, ez egyáltalán nem elhanyagolható piac. Jelenleg az életbiztosítási területen még rendkívül alacsony az online értékesítés szerepe. Az utasbiztosításoknak azonban már ma is több, mint 74 százalékát, a KGFB-nek a 34 százalékát, a vagyonbiztosítás 18,4 százalékát, a Casco 8,8 százalékát online kötik az ügyfelek.