Kátyúkár: nő a biztosítás iránti igény

2015.03.19.

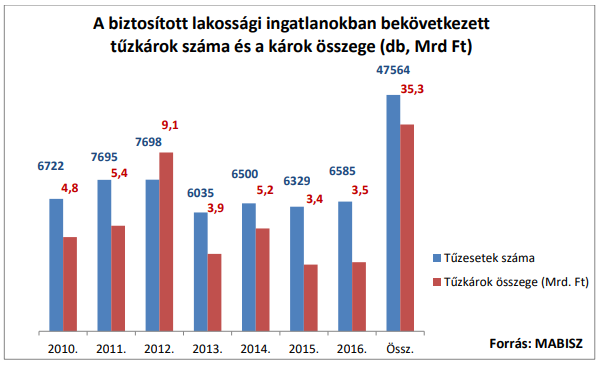

Szezonja van a kátyúk okozta baleseteknek: a károk 60-70 százaléka jellemzően az első negyedévben történik. Igaz, az idei évben az enyhébb időjárás miatt eddig kevesebb kárbejelentést regisztráltak a kátyúbiztosítást kínáló biztosítók, az ilyen jellegű balesetek minden autósnak potenciális kockázatot jelentenek, ezért érdemes felkészülni biztosítással a váratlan esetekre – hívja fel a figyelmet a Magyar Biztosítók Szövetsége (MABISZ).

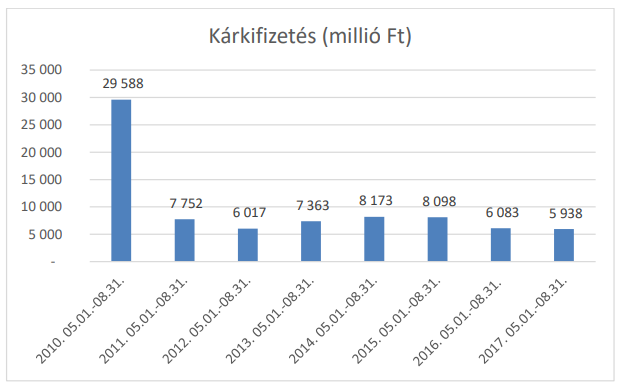

Kátyúbiztosítást jelenleg önállóan, illetve kötelező gépjármű-felelősségbiztosítás (kgfb) vagy casco, mellé kiegészítő biztosításként köthetnek az autósok, évi 2-3 ezer forintos díjért. A kátyúk okozta leggyakoribb kár a defekt, illetve a felni sérülése, de előfordul futómű-károsodás is. Az átlagos kárösszeg 20 ezer forint körül van, a biztosítási szakemberek azonban találkoztak olyan esettel is, amikor a kátyú 500 ezer forintot meghaladó összegű kárt okozott a futóműben.

Fontos tudni, hogy a káreseményt a kárt szenvedett autósnak kell bizonyítania. A kátyús balesetekhez érdemes rendőrt hívni, a hatósági jegyzőkönyv ugyanis fontos dokumentum lehet a bizonyítási eljárás során. Szükséges alaposan dokumentálni az esetet: készüljön több irányból is fénykép a kátyúról, az autóról, a helyszínről, és jól láthatóan a keletkezett sérülésről. Ha a balesetet más is látta, érdemes feljegyezni a tanú vagy tanúk elérhetőségét.

Az utak állapotáért az út fenntartója felel, így a károsultnak a közút fenntartójához kell fordulnia, ha kátyúba futás miatt megsérül az autója. A településeket összekötő útvonalak, illetve az autópályák a Magyar Közút Nonprofit Zrt. kezelésében állnak, a lakott területen belüli útszakaszok az illetékes önkormányzat hatáskörébe tartoznak. Budapest fő- és tömegközlekedési útvonalainak kezelője a fővárosi, az egyéb úthálózatoké a kerületi önkormányzatok.

A bejelentéshez csatolni kell a helyszínen készült hatósági jegyzőkönyvet, valamint a fényképfelvételeket, tanúnyilatkozatokat, illetve a kárigényt. Ha több gépjármű is károsodott, azokat külön-külön is be kell jelenteni, az autók sérüléseit ugyanis egyenként számolják el. Személyi sérülés esetén az orvosi dokumentációt is be kell mutatni.

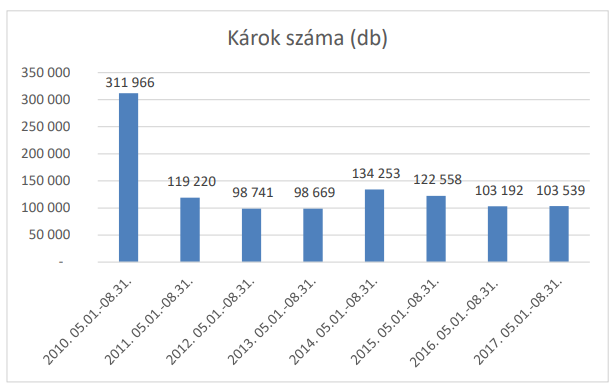

Az úthibák, ezáltal a kátyúkárok előfordulásának gyakorisága erősen függ az időjárástól – e tekintetben az idei év egyelőre kedvezően alakult, eddig kevesebb kárbejelentést regisztráltak a biztosítók, mint a korábbi évben. Jól látszik azonban, hogy a sokszor szélsőséges időjárási viszonyok, elsősorban a hirtelen, és tartós jegesedés óriási károkat okoz az úthálózatban, ez pedig sok autós számára jelentett már kellemetlenséget.

Érdemes biztosítani ezt a fajta kockázatot is, hiszen a klasszikus gépjárműbiztosítások – a casco – többnyire önrészt tartalmaznak, és a kátyúkár összege általában alacsonyabb, mint a szerződésben meghatározott önrész összege. Kátyúkár-biztosítás esetén egyes biztosítóknál létezik olyan szolgáltatás is, amely a kár – meghatározott limitig történő – megtérítése mellett egyfajta jogsegély-szolgáltatást is nyújt, eljár az út kezelőjénél a biztosítási limitet meghaladó kártérítés megfizetése ügyében.