Biztosítási piac 2013: a tartós növekedésre még várni kell

2014.02.19.

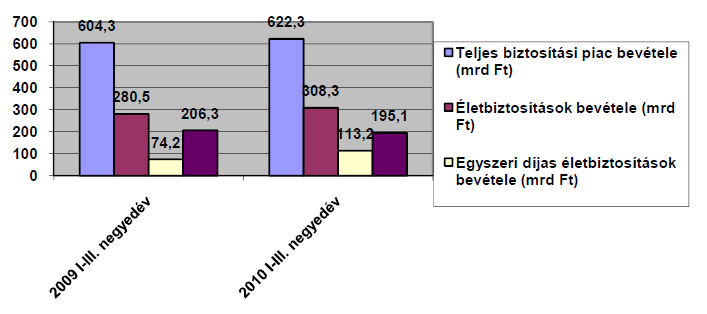

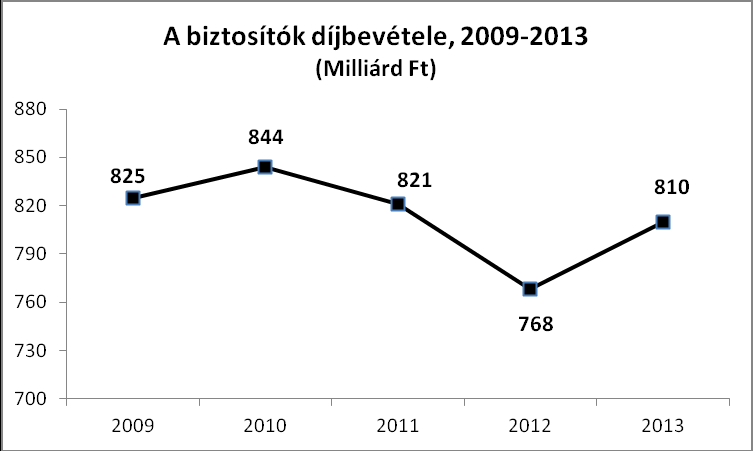

2013-ban a magyarországi biztosítási piac összesített, az egyszeri díjas életbiztosításokkal korrigált díjbevétele lényegében stagnált – mindössze 0,7 százalékkal nőtt a 2012. évi adatokkal összehasonlítva. Az életbiztosítási üzletágban a folyamatos díjas biztosítások díjbevételének növekedésére továbbra is várni kell, bár a csökkenés üteme mérséklődött – derül ki a Magyar Biztosítók Szövetségének (MABISZ) 2013. évi előzetes adataiból.

2013-ban 810,2 milliárd forint díjbevétel folyt be a hazai biztosító társaságokhoz: ennek 53,4 százaléka, 432,7 milliárd forint az élet-, 46,6 százaléka, 377,5 milliárd forint a nem életbiztosítási üzletágakból.

„Bár a díjbevételek évek óta tartó csökkenésének megtorpanása pozitívumként értékelhető, a biztosítási piac tartós növekedésére ugyanakkor még kevés jel utal” – jelentette ki Molnos Dániel, a MABISZ főtitkára. A gazdasági növekedés beindulásával, az általános gazdasági környezet javulásával pozitív hatásokra számíthatunk – tette hozzá.

Az életbiztosítási szerződésekre befolyt 432,7 milliárd forint ugyan magasabb, mint az előző év azonos időszakában mért érték, az igazán reális képet nyújtó korrigált díjbevétel azonban csaknem 1,5 százalékkal csökkent. Mindez hasonló tendenciára enged következtetni, mint amely az előző negyedévekben volt látható a piacon: az egyszeri díjas szerződésekből származó bevételek átmeneti jelleggel növekedni tudnak, ám a tartós, rendszeres díjas biztosítások bevételei elmaradnak a kívánatostól. A csökkenés üteme mérséklődött, összességében azonban így is közel 30 milliárd forinttal marad el a 2008-as, válság előtti díjszinttől.

Reményre adhat viszont okot a nyugdíjbiztosítások megjelenése, amelyek hatására változhat az egyszeri befizetések túlsúlyát okozó tendencia, és újra megindulhat a lakosság körében a valóban hosszú távú, tartós, nyugdíjcélú előtakarékosság.

Forrás: MABISZ

A nem életbiztosítási üzletág díjbevétele 2013-ban 377,5 milliárd forintot tett ki, 2,3 százalékkal haladva meg az egy évvel korábbit. Ugyanakkor a kötelező gépjárműfelelősségbiztosítások (kgfb) és a casco üzletágakban tovább folytatódott a díjbevételek csökkenése.

A kötelező gépjármű-felelősségbiztosítási szerződésekre 82 milliárd forint folyt be a biztosítókhoz, a casco-piac is gyenge évet zárt, aminek fő oka, hogy az új gépjárműértékesítések felfutása továbbra is várat magára – a hazai gépjárműpark folyamatosan öregszik. A szűkített szolgáltatási körre kötött casco-biztosítások terjedése már évek óta tart, s nem általánosan ismert az autósok körében, hogy ezek a termékek fedezeti oldalon is jóval kevesebbet nyújtanak, például nem új értéken térítenek vagy lopáskárra nem vonatkoznak A casco-biztosítási bevételek 2013-ban 65,6 milliárd forintról 63 milliárdra csökkentek, ami 4 százalékos visszaesésnek felel meg. A szerződések darabszámában ugyanakkor minimális, 0,2 százalékos emelkedés mutatkozott, így 2013 végén 800 439 casco-szerződést kezeltek a biztosítók.