Hét évvel ezelőtt kezdte meg működését a MABISZ ügyfélszolgálata

2017.09.01.

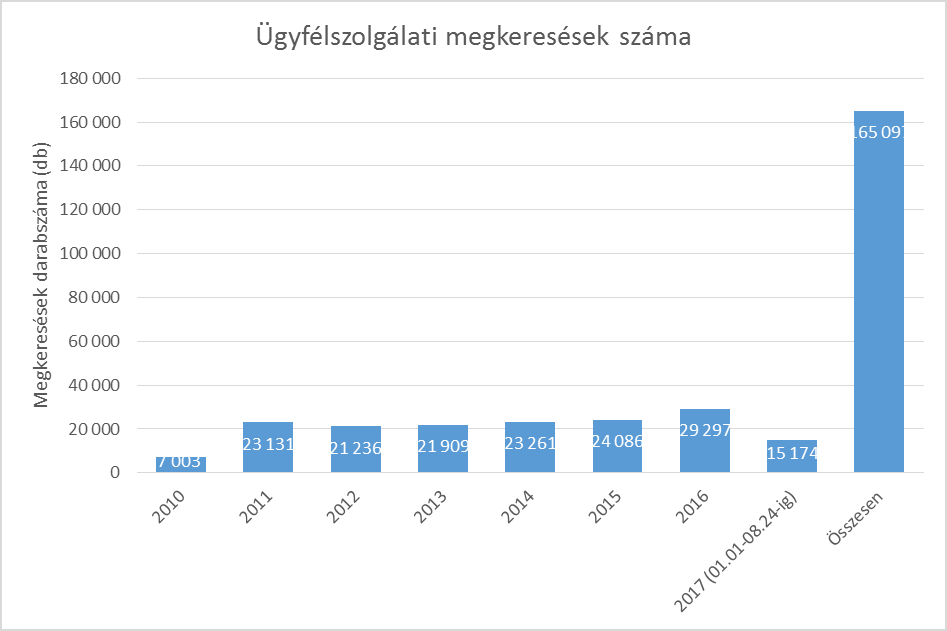

Több mint 165 ezren keresték fel a MABISZ fogyasztóvédelmi célú, hiteles információk közvetítésére létrehozott ügyfélszolgálatát. A valóban impozáns adatok azt mutatják, hogy helyes döntés volt a szervezet létrehozása, az intézmény beváltotta a hozzá fűzött reményeket és beteljesítette az elvárásokat – jelentette ki Molnos Dániel, a Magyar Biztosítók Szövetségének (MABISZ) főtitkára a MABISZ Ügyfélszolgálat megalapításának hetedik évfordulóján.

A szövetség 2010. szeptember 1-jétől működteti az ügyfelek minél teljesebb körű informálását és hiteles tájékoztatását célul kitűző intézményét. Ez idő alatt 165 096 ügyfélmegkeresést regisztrált a szervezet.

„A MABISZ Ügyfélszolgálat életre hívásánál a legfontosabb szempont az volt, hogy a nemzetgazdaság olyan alapvető fontosságú területéről, mint a biztosítási szektor, megfelelő információkhoz jusson a lakosság és a vállalkozói szektor. Célunk már az intézmény létrehozásakor az volt, hogy segítsük az ügyfeleket a tájékozódásban, az információszerzésben és az esetleges vitás kérdések megoldásában. Az adatok azt mutatják, hogy jó volt az elgondolás, s sikeres a megvalósítás” – jelentette ki a MABISZ főtitkára.

Az adatokból kitűnik, hogy a megkeresések száma a teljes éveket tekintve stabilan meghaladja az évi 20 ezret, s lakosság bizalommal fordul a szövetség ügyfélszolgálatához.

A leggyakrabban telefonon keresztül keresik fel az ügyfélszolgálatot, a 2010-es indulás óta összesen 141 261-szer tárcsázták az ügyfélszolgálat számát.

A MABISZ Ügyfélszolgálat 2010-es megalapításával jelentős fogyasztóvédelmi feladatot vállalt fel. A szövetség olyan fogyasztóvédelemmel kapcsolatos eszközeinek sorába illeszkedik, mint a kötelező gépjármű-felelősségbiztosítási díjak (kgfb) hiteles összehasonlítását nyújtó MABISZ Díjnavigátor, a hosszú távú megtakarításokra szolgáló élet- és nyugdíjbiztosítások megbízható összehasonlítását célzó Teljes Költség Mutató (TKM) kifejlesztése és működtetése, illetve a lakásbiztosításokkal kapcsolatos döntések meghozatalában segítséget nyújtó Lakásbiztosítási Standard Termékvázlat bevezetése.

„A MABISZ Ügyfélszolgálat kiemelkedő sikere a szövetség más, fogyasztóvédelmi eszközei, valamint a korábbinál aktívabb, nyíltabb kommunikációt folytató, edukációs feladatokat is felvállaló szervezet sikere is egyben” – jelentette ki Molnos Dániel.