Utasbiztosítások

A Biztonságos Külföldi Utazás Európai Napja – A Külgazdasági és Külügyminisztérium Konzuli Szolgálat közleménye

2025.05.26.

A Biztonságos Külföldi Utazás Európai Napjának kitűzését 2025. április 14-én fogadta el az Európai Tanács. Célja a figyelemfelhívás, hogy az uniós polgárok utazásaikra megfelelően felkészüljenek, s ezáltal biztonságosabb legyen külföldi tartózkodásuk. Minden május negyedik péntekére esik ez a figyelemfelhívó esemény, a nyáron megnövekedő külföldre utazásokra tekintettel, így hangsúlyosabbá téve a tájékozódás, felkészülés fontosságát.

A Konzuli Szolgálat folyamatosan frissülő utazási tanácsai mindenképpen segítik a külföldi utazás megtervezését, így kérjük utazása előtt Ön is tájékozódjon a Konzuli Szolgálat honlapján: https://konzinfo.mfa.gov.hu/.

További tudnivalókért kérjük tekintse meg az alábbi csatolmányt!

FlyerSafeTravelDay2025Utasbiztosítások

Felhívjuk szíves figyelmét, hogy az alábbi tájékoztató nem teljes körű. A biztosításokra vonatkozó általános szabályok, melyek az utasbiztosításokra is vonatkoznak (szerződés létrejötte, megszűnése, díjfizetés kötelezettség és annak elmulasztásának következményei stb.) az alábbi összefoglalóban nem szerepelnek. Jelen tájékoztató nem helyettesíti ezek ismeretét. Kérjük ezért, hogy a részletes feltételekről mindenkor alaposan tájékozódjon a szerződés megkötése előtt!

A 2025. február 28-án kirobbant közel-keleti válság kapcsán kiadott MABISZ sajtóközleményt az alábbi linken találja meg:

I. Utasbiztosítási tudnivalók a KORONAVÍRUS kapcsán

Az utasbiztosítással és az útlemondási biztosítással kapcsolatos leggyakoribb kérdések koronavírus kapcsán

Milyen biztosítási fedezetek elérhetőek az utazások kapcsán

Az utazások kapcsán kétféle biztosítási védelem érhető el az utazó számára, mindkettőnek más a funkciója. Az utasbiztosítás az utazás során érvényes (az utazás első napjától a hazaérkezésig), míg az útlemondás biztosítás jellemzően az utazást megelőző időszakra szól (az utazás lefoglalásától az utazás kezdetéig). Ezek a biztosítások elérhetőek külön-külön megvásárolva és egyben (ún. kombinált termék) is.

Az utasbiztosítás, – amit BBP biztosításnak is nevezünk a baleset, betegség és poggyász szavak betűszavaként, habár ma már több biztosítási fedezetet is tartalmazhat, – talán legfontosabb szolgáltatása, hogy 24 órában elérhető telefonos segítséget nyújt, mely keretében többek között koordinálja az utazás során felmerülő egészségügyi probléma kapcsán szükséges sürgősségi orvosi ellátást. Ezen túlmenően a választott terméktől függően különböző összeghatárig tartalmazhat betegségbiztosítást, balesetbiztosítást, poggyászbiztosítást, az utazáshoz kapcsolódó segítségnyújtási szolgáltatásokat, gépjármű asszisztenciát, továbbá felelősségbiztosítást, jogvédelmi biztosítás stb. fedezetet. A biztosító „kockázatviselése” ebben az esetben az utazás idejére szól, azaz az utasbiztosítás alapvetően az utazás első napjától a hazaérkezésig érvényes.

Az útlemondás/stornó biztosítás „kockázatviselése” az utazási szolgáltatás (pl. szállás, repülőjegy) lefoglalásától, (az ehhez az időponthoz kapcsolódó szerződéskötéstől), az utazás kezdőnapjáig szól. Fő funkciója az utasbiztosítástól eltérően az, hogy ha az utas, jellemzően váratlanul fellépő egészségügyi okból nem tud elutazni, akkor térítse az esetlegesen fizetendő bánatpénzt / kötbért, egyszerűen fogalmazva, a lemondási költséget. Fontos, hogy a lemondás okait (biztosítási esemény) a biztosítás általános szerződési feltételei (biztosítási feltétek) tételesen felsorolják, a szerződés alapján a biztosító csak az ott nevesített esetekben (biztosítási események bekövetkezése esetén) fizet kártérítést! Ezek az események jellemzően a biztosított vagy közvetlen családtagja váratlan megbetegedéséhez kapcsolódnak. Jelen GYIK azt tekinti át, hogy a koronavírus kapcsán kialakult nemzetközi helyzet hogyan érinti ezeket a biztosításokat.Térít-e a biztosító, ha olyan országba / régióba utazom, amely szerepel a Külgazdasági és Külügyminisztérium Konzuli Szolgálata által „utazásra nem javasolt” térségek között?

Amennyiben az utas olyan területre utazik, amely az utazás napján szerepel a Külgazdasági és Külügyminisztérium Konzuli Szolgálata által „utazásra nem javasolt térségek” között a világjárvány miatt, nem minden utasbiztosítás nyújt szolgáltatást a koronavírus fertőzés kapcsán felmerülő kárigények vonatkozásában. Az utazásra nem javasolt térségek naprakész listája a következő oldalon érhető el:

Utazásra nem javasolt országok és térségek | Konzuli Tájékoztatás (gov.hu)

Amennyiben nem koronavírussal, hanem egyéb biztosítási eseménnyel kapcsolatban merül fel kárigénye az utasnak (pl.: baleseti sérülés, poggyászkár stb.), egyes biztosítók vállalják a szolgáltatást, mások viszont nem. A biztosítók eltérő szolgáltatásokat nyújthatnak, és eltérő biztosítási összegeket (szolgáltatási limitet) alkalmazhatnak, így mindig érdemes az utazás előtt több biztosító ajánlatát összehasonlítani, vagy szakértőhöz fordulni.

Amennyiben céges kiküldetésről, üzleti útról van szó, akkor a biztosított a munkáltatójánál érdeklődjön arról, hogy a munkáltató vállalati utasbiztosítása miként rendelkezik erről a kérdésről, mivel egyes vállalati utasbiztosítások az egyéni utasbiztosításoktól eltérően rendelkezhetnek a területi hatály kérdésében. Amennyiben pedig bankkártyához tartozó utasbiztosítással utazik külföldre, úgy hasonlóan javasoljuk, hogy tájékozódjon bankjánál a területi hatályról és a járványra vonatkozó szolgáltatásokról még az utazás előtt.Van-e különbség a Külgazdasági és Külügyminisztérium Konzuli Szolgálata honlapján feltüntettet két kategória (utazásra nem javasolt térségek és fokozott biztonsági kockázatot rejtő országok és térségek) között a biztosítás megítélése szempontjából?

Igen, van.

A biztosítók jellemzően az I. kategóriába (utazásra nem javasolt térségek) sorolt területek esetében nem nyújtanak szolgáltatást, mert ezen területekre a Külgazdasági és Külügyminisztérium Konzuli Szolgálata „nem javasolja az utazást”, vagyis, ha valaki mégis ilyen területre utazik, nem lesz érvényes a biztosítása. Utazásra nem javasolt országok és térségek | Konzuli Tájékoztatás (gov.hu) A II. kategóriába (fokozott biztonsági kockázatot rejtő országok és térségek) sorolt területek kapcsán pedig a biztosítók jellemzően nem korlátozzák szolgáltatásukat, habár javasolják, hogy az ügyfelek körültekintően válasszanak úti célt!Mi a helyzet akkor, ha az utazásom alatt sorolják át az adott országot / régiót „utazásra nem javasolt” térségnek járványhelyzet miatt?

Ha az utas nem az „utazásra nem javasolt térségek” között felsorolt helyre látogat, de az utazás során válik azzá az adott régió, egyes biztosítók – az utasbiztosítás érvényességi idején belül – időkorlát nélkül vállalják a vírusfertőzés és egyéb biztosítási esemény kapcsán felmerülő kárigények megtérítését, ha az utazás során kerül átsorolásra az adott terület az utazásra nem javasolt térségek közé. Azonban vannak biztosítók, amelyek korlátozzák, hogy az átsorolás után legfeljebb mennyi ideig vállalják a kockázatviselést egy ilyen területen, és javasolják, hogy a megadott időszakon belül az utas hagyja el a veszélyesnek minősített térséget.

Mi a helyzet akkor, ha karanténba kerülök?

Az adott területre vonatkozó be- és kiutazási karantént csak hatóság rendelhet el és szintén hatóság oldhatja azt fel. Ha az utas karanténba kerül, együttműködési kötelezettség terheli! Pusztán a karanténba kerülés ténye jellemzően nem minősül biztosítási eseménynek, ezért a legtöbb biztosító nem nyújt szolgáltatást. Azonban van olyan utasbiztosítás, amely alapján a biztosított karanténba kerülése is biztosítási eseménynek minősül, és ez alapján pl. megtéríti a karantén miatt felmerült meghosszabbított szállodai tartózkodás vagy a hazautazás többletköltségét, napi díjat térít.

Amennyiben a karantén időtartama alatt biztosítási esemény következik be, például a biztosított személy a koronavírus miatt vagy egyéb okból kifolyólag sürgősségi orvosi ellátásra szorul, vagy ha egyéb biztosítási esemény történik, akkor a biztosítók vállalják a szolgáltatást, a kórházi ellátást.Meg lehet-e hosszabbítani az utasbiztosításomat?

Amennyiben a biztosított utazó az adott területre elrendelt karantén miatt nem tud visszautazni Magyarországra az utasbiztosításának érvényessége alatt, akkor a telefonos ügyfélszolgálatok jellemzően segítséget nyújtanak az utasbiztosítás meghosszabbításában.

A biztosítók gyakorlata eltérő a szerződés meghosszabbításával kapcsolatban. Emiatt, és azért is mert a meghosszabbítás jellemzően előzetes engedélyhez kötött, kiemelten fontos, hogy egyedi tájékoztatást kérjünk a biztosítótól, akinek elérhetőségét minden utazás során tartsuk „kéznél”!Lehet-e töröltetni az utasbiztosításomat?

Amennyiben egy korábban megvásárolt utasbiztosítást az ügyfél nem veszi igénybe, mert nem utazik el, a szerződés kockázatba lépése előtt bármikor lemondhatja azt, a biztosítók a díjat teljes mértékben visszatérítik. Fontos, hogy az ügyfél utasbiztosítás törlésre vonatkozó kérését még a biztosítás kockázatviselésének megkezdődése (a tervezett utazás első napja) előtt jelezze a biztosító felé!

Kiterjed-e az utasbiztosítás a Covid-19 fedezetre?

A biztosítók jellemzően vállalják a szolgáltatást a koronavírus-járvány kapcsán szükséges sürgősségi ellátás vonatkozásában (ideértve különösen az orvosi ellátás, gyógyszerek, mentés és hazaszállítás költségét) a választott utasbiztosítás szerinti összeghatárig. Mindazonáltal előfordulhat, hogy a biztosító terüli korlátozásokat alkalmaz (bizonyos területeket kizár a fedezetből), illetve felső korlátot alkalmaz a biztosítási összegnél. Javasoljuk, hogy a biztosításkötés előtt tájékozódjon a biztosító honlapján vagy ügyfélszolgálatán, illetve személyesen a biztosítási tanácsadójánál, hogy a választott utasbiztosítás milyen szolgáltatásokat tartalmaz.

Emellett szeretnénk ismét felhívni a figyelmet, hogy a biztosítók jellemzően nem nyújtanak szolgáltatást abban esetben, ha az utazás olyan országba vagy térségbe történik, amely a Külgazdasági és Külügyminisztérium Konzuli Szolgálata által az utazásra nem javasolt térségek között szerepel. Az utazásra nem javasolt térségek listája a következő oldalon érhető el: https://konzuliszolgalat.kormany.hu/utazasra-nem-javasolt-tersegek

További információk a járványügyi helyzetről itt találhatóak:

Fizeti-e a biztosító az útlemondással kapcsolatos költségeket, ha olyan területre szól az utazásom, amit lezártak / karanténba helyeztek, a koronavírus miatt?

Az útlemondás biztosítás nem fizet, ha olyan területre szól az utazás, amit lezártak. A biztosított karanténba kerülése akkor lehet biztosítási esemény, ha annak oka a betegség és nem egyéb, hatósági rendelkezés, vagy az adott biztosítás szabályzatában ez kifejezetten szerepel. Az útlemondás biztosítás csak azokban az esetekben szolgáltat, amelyeket a biztosítási feltételek tételesen felsorolnak. A lemondás okai akár széles kört is felölelhetnek (pl. a biztosított vagy egy közeli hozzátartozó elhalálozása, súlyos megbetegedése, nagyobb kárú betörés vagy rablás esetén, váratlan terhesség stb.) mindegyikben közös ugyanakkor, hogy ezek valamilyen módon mind a biztosított személyéhez, illetve egyes esetekben a biztosított személy közvetlen hozzátartozójához kötődnek. A célország vagy adott térség koronavírussal vagy bármely vírussal fertőzöttsége, vagy ennek veszélye a biztosítás szempontjából jellemzően nem lemondási ok, azaz nem biztosítási esemény.

Fizet a biztosító, ha olyan területre szól az utazásom, ahova félek elmenni, mert a közelben már felbukkant a koronavírus?

Nem számít biztosítási eseménynek, ezért az útlemondás biztosítás nem nyújt térítést, ha az utas a járványtól való félelmében nem kíván elutazni.

A fenti esetben visszakapom-e az útlemondás biztosítás díját?

Főszabályként a díjvisszafizetés esete fel sem merülhet az útlemondás biztosításnál, mivel vagy bekövetkezik a biztosítási esemény (pl. utas igazolt megbetegedése) és a biztosító megtéríti a lemondási költséget, vagy problémamentesen elutazik az utas és akkor a biztosító szolgáltatása az utazás napjáig a kockázatban állás volt.

Van ugyanakkor olyan biztosító, amely részleges díjvisszatérítést ad, ha a biztosító kockázatviselése a biztosítási érdek megszűnésére tekintettel a tervezett utazás kezdete előtt megszűnik (az utazási szolgáltató lemondja vagy törli az utazást) és az ügyfél nem él(t) szolgáltatási igénnyel. Az ügyfél ebben az esetben a kockázatviselés hátralévő tartamára vonatkozóan jogosult időarányos díjvisszatérítést kérni a biztosítótól. Javasoljuk, hogy a biztosításkötés előtt tájékozódjon a biztosító honlapján vagy ügyfélszolgálatán, illetve személyesen a biztosítási tanácsadójánál, hogy a választott biztosítás miként rendelkezik a díjvisszatérítésről.

Mi lesz a repülőjegyemmel, ha törli a légitársaság az járatomat?

Az útlemondás biztosítás nem nyújt térítést arra az esetre, ha a légitársaság törli a járatot. A légitársaság eljárása attól függ, hogy mi volt a járattörlés oka. Főszabályként a légitársaság vis maior esetén nem köteles visszatéríteni a repülőjegy árát, ugyanakkor jelen helyzetben a légitársaságok ettől a főszabálytól eltérhetnek. Amennyiben a törlés oka nem vis maior volt, akkor az a légitársaság, amely a járatot törölte, köteles visszaadni a repülőjegy árát, vagy köteles azt áttenni másik időpontra. Egyes biztosítók függetlenül a légijárat törlésének okától, szolgáltatást nyújtanak, melynek keretében a szerződési feltételekben meghatározott összeget átutalják az ügyfeleknek.

Térít-e biztosító, ha késik a légijáratom?

Egyes biztosítók térítenek a légijárat késésére is, de érdemes tájékozódni az utasbiztosítás megkötése előtt a térítés összege és kifizetése kapcsán, mert például biztosítónként elérőek a limitek, illetve az, hogy mennyi idő késés után jár térítés. Vannak biztosítók, akik a vásárlási számla (pl. étel, ital) benyújtását követően térítik meg a késés miatt felmerült költségeket, de van olyan biztosító is, aki automatikusan fix összeget utal a szerződő részére kárbejelentés nélkül.

Mi az eljárás szervezett utak esetén?

Felmerül, hogy mi a helyzet akkor, ha az utas szervezett úton vett volna részt és a koronavírus miatt az utazás ellehetetlenül. Ez a kérdés nem biztosítási kérdés, egy európai szabályozáson alapuló hazai jogszabály ugyanakkor rendezi ezt az esetet. Az utazási csomagra és az utazási szolgáltatás-együttesre vonatkozó 472/2017. (XII. 28.) Korm. rendelet a 9. §-ban kimondja, hogy abban az esetben, amikor az utazásszervező azért mondja fel az utazási szerződést, mert a célország „utazásra nem javasolt” utazási célországokat és térségeket megjelölő felsorolásba felvételre kerül, akkor a) az utazó az eredetivel azonos vagy magasabb értékű helyettesítő szolgáltatásra tarthat igényt, vagy b) ha az utazásszervező az a) pont szerinti helyettesítő szolgáltatás nyújtására nem képes, vagy az utazó a felkínált helyettesítő szolgáltatást nem fogadja el, az utazásszervező köteles a teljes befizetett díj azonnali visszafizetésére.

A bankkártyámhoz tartozik utasbiztosítás is. Akkor is szükségem van külön utasbiztosításra?

Fontos ellenőrizni a meglévő biztosítási védelem tartalmát: mely országokra, milyen tevékenységre, milyen időszakra vonatkozik a bankkártyához kapcsolódó utasbiztosítás, a biztosítási díj be van-e fizetve, megfelelő nagyságúak-e a biztosítási összegek (például figyelembe véve a célországban jellemző egészségügyi ellátás árszínvonalát, vagy a biztosítani kívánt poggyász értékét).

A bankkártyához kapcsolódó utasbiztosítások az utazás meghatározott számú napjára nyújtanak biztosítási védelmet (pl. a kiutazástól számított 15, 30 vagy akár 60 napra), és ez az időszak általában nem hosszabbítható. Kérjük, hogy utazás előtt ellenőrizze, hogy a biztosítási fedezet kiterjed e az utazás teljes tartamára!

Egyes bankkártyához kapcsolódó utasbiztosítások területi hatálya nem terjed ki azokra az országokra, amelyek a beutazás napján a Külgazdasági és Külügyminisztérium Konzuli Szolgálata által meghatározott utazásra nem javasolt térségek között szerepelnek. Az utazásra nem javasolt térségek listája Az utazásra nem javasolt országok és térségek listája bármikor változhat. Kérjük, az utazás előtt ellenőrizze, hogy az utasbiztosítás kiterjed e úti céljának területére!

A Külügyminisztérium által utazásra nem javasolt térségek listája folyamatosan változik, ezért az utazás előtt kérjük ellenőrizze úti célját a Konzuli Szolgálat oldalán, vagy hívja segítségért biztosítóját!

Több bankkártyához tartozó utasbiztosítás feltétele, hogy a bankkártyát az adott országban már használni kell fizetésre vagy pénzfelvételre, csak ezután indul a biztosítási fedezet.

Amennyiben minden rendben van, a biztosítási összegek (limitek) kellően magasak és az adott tevékenységre megfelelő biztosítással rendelkezik, amely kiterjed valamennyi együtt utazó személyre, akkor nyugodtan vághat neki az útnak. Ellenkező esetben viszont célszerű a megfelelő védelemről gondoskodnia, pl. kiegészítő utasbiztosítást választani. Jó tudni, hogy a bankkártyába épített biztosítás és a külön kötött üzleti biztosítás biztosítási összegei a tényleges költségek erejéig összeadódnak, a baleseti térítést pedig valamennyi biztosítás alapján megkapja az ügyfél.

II. Gyakran ismételt kérdések az utas- és útlemondás biztosítások kapcsán

Hol van helye a biztosítási védelemnek? Milyen útra kössek biztosítást?

Kétféle utas létezik biztosítási szempontból. Van, aki köt utasbiztosítást (a rendelkezésre álló becslések szerint az összes utazó közül kevesebb, mint fele), és van, aki nem.

Egyrészt fontos, hogy nemcsak tengerentúli, egzotikus úticélok esetén szükséges, de Európán belül, például egy olaszországi, horvátországi út esetén is elengedhetetlen, illetve belföldi út esetén is igen hasznos lehet az utasbiztosítás. Előbbi esetén az Európai Egészségügyi Kártya által helyben nem fedezett költségekre tekintettel is indokolt utasbiztosítást kötni (pl. magánkórház, klinika általi ellátásnál, vagy az adott ország szabályai szerint az egészségügyi ellátással kapcsolatos önrész megtérítésére).

Amennyiben valaki gyakran utazik vagy hosszabb távon tartózkodik külföldön, és külföldi útja során fontosnak tartja a megfelelő biztosítási védelmet, akár az év egészére is vásárolhat biztosítási fedezetet.

Miért érdemes utasbiztosítást kötnöm?

Az utasbiztosításra minden utazónak szüksége lehet, hiszen váratlan helyzetek bármikor történhetnek. Például, ha balesettel, váratlan megbetegedéssel, esetleg lopással, rablással kapcsolatos gondja merül külföldön, a biztosító 0-24 órában elérhető magyar nyelvű telefonos ügyfélszolgálata, asszisztencia szolgáltatása segít a probléma megoldásában.

Van Európai Egészségügyi Kártyám (EEK), akkor is szükségem van utasbiztosításra?

Az Európai Egészségügyi Kártya (a továbbiakban: EEK) nem feltétlenül elég felmerülő költségei megtérítésére.

Az EEK számos esetben csak korlátozottan használható, csak a helyi TB-vel szerződött szolgáltatók fogadják el, nem biztosít teljes ellátást és teljes költségmentességet a felmerülő költségekkel szemben.

Az EEK segítségével a magyar utazó ahhoz a szolgáltatáshoz juthat hozzá ingyenesen, amelyet az adott uniós tagállam a saját olyan állampolgárának biztosít, aki nem rendelkezik magán egészségbiztosítással.

Bizonyos költségeket és szolgáltatásokat nem fed le az EEK. Ezek közül a legfontosabbak, amelyeket tehát saját költségén kellene megtérítenie, ha nincs biztosítása:

- önrészek (járóbeteg-ellátás esetén az orvosi vizitdíjak, fekvőbeteg-ellátásnál a kórházi napi díjak összege, amely országonként eltérő lehet),

- helikopteres mentés költsége (pl. egy síbaleset esetén),

- búvárkodás kapcsán felmerülő keszonkezelés költsége (pl. egy horvátországi nyaralás kapcsán),

- bármely olyan orvos/egészségügyi szolgáltató általi ellátás költsége, aki/amely nincs szerződésben az állami egészségbiztosítással – pl. egy görögországi nem „zöldkeresztes” orvos általi ellátás költsége,

- bármely tagállamban felírt gyógyszer ára; a gyógyszerekre általánosan igaz, hogy azt csupán felírja a külföldön felkeresett orvos és a gyógyszert a betegnek kell a saját költségén kiváltania

- gyógyászati segédeszközök költsége (pl. térdrögzítő, mankó),

- a beteg hazaszállításának költségei (az EEK nem fedezi pl. a mentővel, vagy mentő repülőgéppel történő hazaszállítást)

- a hozzátartozók többletköltségei (pl. megváltozott hazautazási időpont miatt felmerülő utazási költségek, extra szállásköltség, telefon-költség),

- autós utazásnál, ha a sérült nem tudja hazavezetni az autót, akkor sofőr-küldés költsége,

- továbbá az EEK az utasbiztosításokkal szemben nem tartalmaz poggyászbiztosítási, jogvédelmi, felelősségbiztosítási, valamint asszisztencia szolgáltatásokat sem.

A repülőjegy/vonatjegy, távolsági buszjárat jegyára nem tartalmaz biztosítási védelmet?

Számos utazási irodában elérhetőek utasbiztosítási szolgáltatások, de a biztosítási védelem meglétéről, tartalmáról, a biztosítás díjáról mindig külön tájékoztatást kap. Az utasbiztosítás szolgáltatás külön vásárolható meg. Léteznek olyan rendezvények, amelyek esetében a belépőjegy megvásárlásával egy – általában korlátozott szolgáltatási körrel – balesetbiztosítási védelemhez is hozzájuthat, azonban a menetjegyek jellemzően nem tartalmaznak utasbiztosítási védelmet.

Csak egy napra ugrok át a szomszéd országba, miért volna szükségem utasbiztosításra?

A baj sajnos egy nap alatt is megtörténhet, akár belföldön, akár külföldön. Egy rövidebb út alatt is ugyanazok a veszélyek leselkednek Önre, mint hosszabb tartózkodás idején. Egy nap alatt is érheti Önt baleset, jelentkezhet megbetegedés (pl. vakbélgyulladás), okozhat sajnálatos közlekedési balesetet, vagy ellophatják úti okmányait, stb.

Megtörtént példa egy honfitársunk fél napos bécsi látogatása, amikor az út egyetlen célja az esti operaelőadás megtekintése volt. A néző két felvonás között rosszul lett és a hozzá kiérkező és segítséget nyújtó szakorvosi ellátás 180 eurós költségét utóbb – biztosítás híján – a betegnek kellett állnia.

Mit tartalmaz az utasbiztosítási védelem?

Bár az utasbiztosítások részét képező balesetbiztosítási fedezet jellemzően belföldre és külföldre is szól, az utasbiztosítások – mint sajátos termékek – nem csupán balesetbiztosítási védelmet tartalmaznak. A legfontosabb szolgáltatás a 24 órában elérhető telefonos segítségnyújtó szolgálat által koordinált sürgősségi orvosi ellátás, kórházi ápolás költségeinek fedezése. Ezen túlmenően a választott terméktől függően különböző összeghatárig betegségbiztosítási fedezetet (pl. a kórházi ápolási költségek megtérítésére), poggyászbiztosítási fedezetet (pl. poggyászkésedelemre, rablásra vagy elveszett okmányok pótlására), illetve felelősségbiztosítási és jogvédelmi fedezeteket, valamint egyéb asszisztencia szolgáltatást is magukban foglalhatnak.

Mi az asszisztencia szolgálat?

Egy külföldi utazás esetén bármikor történhet olyan baj, ami azonnali segítséget igényel, de nem ismerjük az adott ország nyelvét vagy nem tudjuk hová forduljunk segítségért. Az asszisztencia szolgáltatás a nap 24 óráján át rendelkezésre áll, a hívásokat magyar nyelven fogadják és a partnerirodák segítségével gondoskodnak gyors kiszolgálásról. Amennyiben a helyszíni segítségnyújtáson (pl. helyi orvosi ellátás megszervezése) kívül további segítségre is szükség van (pl. beteg hazaszállítás), akkor a biztosító azt is megszervezi.

Mi az útlemondás biztosítás?

Adott esetben ez a szolgáltatás is rendkívül hasznosnak bizonyulhat. Adódhatnak olyan váratlan esetek, mint pl. egy vírusos megbetegedés, ami miatt az előre lefoglalt utazást, repülőjegyet le kell mondani. Az útlemondás biztosítással védekezni lehet az ilyenkor felmerülő pénzveszteséggel szemben.

Az útmegszakításra kiterjedő szolgáltatás keretében pedig pl. egy betegség vagy baleset miatt megszakított utazásnál az utazás fennmaradó részére vonatkozó utazási díjat téríti vissza a biztosító – lehetővé téve ezzel az utazási élmények későbbi pótlását.

Milyen korlátozások lehetségesek a fedezetben?

Fontos tudni, hogy csak a szerződésben rögzített eseményekre nyújt a biztosító fedezetet, és lehetnek olyan szolgáltatások, ahol korlátozásokat pl. limiteket, önrészt alkalmaznak a biztosítók. Mindig figyeljen oda a szerződési feltételekre, melyek pontosan tartalmazzák, hogy mire terjed ki a biztosító szolgáltatása, ill. melyek a kizárások, mentesülési okok.

A szerződéskötéskor pl. a már fennálló betegségek, sérülések, vagy ezek következményei jellemző módon kizárásra kerülhetnek. Ennek akkor is lehet jelentősége, ha a betegség ténye ugyan nem ismert, de a tünetei okán vagy egyéb alapon a biztosítottnak tudnia kellett volna a betegségéről.

Mire kell figyelnem a biztonsági kockázatokkal, a terrorizmus veszélyével kapcsolatban?

Minden korra érvényes volt, és érvényes is marad, hogy az utazás veszélyeket rejt magában, illetve felmerülhetnek speciális kockázatok, amelyeket indulás előtt azonosítani, mérlegelni, és lehetőség szerint kezelni szükséges. Napjainkban különösen fontos számba venni a biztonsággal, terrorizmussal kapcsolatos kockázatokat.

Utazásunk megtervezésekor legyünk figyelemmel arra, hogy a célország szerepel-e a konzuli szolgálat által nem ajánlott úticélok között, és erről a tényleges kiutazás előtt újra győződjünk meg. Fontos tudni, hogy a terrorizmussal kapcsolatos biztosítási eseményeket a biztosítótársaságok általában kizárják a kockázatviselési körből, a biztosítók többsége azonban a vétlen utast – aki kiutazáskor nem egy a konzuli szolgálat által nem javasolt országba utazik és merénylet elszenvedője lesz – ellátja, számára – a szerződésben meghatározott – szolgáltatást teljesít.

A biztosítási védelem pontos tartalmáról (lefedett országok és események illetve szolgáltatási limitek) minden esetben tájékozódjon kiutazása előtt!

A háború, polgárháború sújtotta területek kapcsán is elmondható mindez: alapvetően a kizárások között szerepel az olyan területen bekövetkezett esemény, amelyen már a kiutazás idején is háborús, polgárháborús helyzet uralkodik, főképp, ha az esemény kapcsolatban van ezen körülményekkel. A biztosítók jellemzően a külügyekkel foglalkozó kormányzati szerv értékeléséhez igazítják szabályaikat (ld.: utazásra nem javasolt térségek.

Előfordulhat olyan helyzet is, amikor adott terület nem szerepel az utazásra nem javasolt térségek között, mégis csak korlátozottan vehető igénybe az utasbiztosítás. Adódhat olyan ország, amely nem szerepel az utazásra nem javasolt térségek között, de pénzügyi, beutazási szankciók miatt nehézségekbe ütközik, vagy akár lehetetlenné válik a bajba jutott személy hazaszállítása, kezelési költségének banki utalása. Ez olyan külső körülmény, amellyel mindenképpen számolni kell abban az esetben, ha ilyen területre tervezünk utazni. Bizonyos biztosítók az ilyen területekre egyáltalán nem vállalnak szolgáltatást, míg mások nem zárják ki ezeket a területeket, de ténylegesen csak a helyi viszonyoknak megfelelően tudják teljesíteni a szolgáltatásokat. Mindig érdemes az értékesítővel egyértelműen tisztázni az utazás pontos célját, hogy a biztosítás megkötésekor részletes tájékoztatást tudjon adni az adott cég által vállalt szolgáltatásokról és limitekről, online kötés esetén pedig a kötési felületen illetve a biztosító honlapján szükséges tájékozódni.

III. Az utasbiztosításhoz (is) kapcsolódó biztosítási alapfogalmak, a szolgáltatás korlátozásának esetei

Mi a kockázatarányos díj szerepe a magánbiztosításban?

Ismerkedjünk meg röviden a veszélyközösség fogalmával! Veszélyközösségnek nevezzük az azonos kockázatoknak kitett személyek csoportját. A biztosító a biztosítási tevékenységének keretében ilyen veszélyközösségeket szervez az egyes biztosítási kockázatokra, ahol a nagy számok törvénye alapján az egyedileg bizonytalan, de az összességében becsülhető kockázat a veszélyközösség szintjén kiegyenlítődik. A biztosító tehát főszabályként a veszélyközösségtől begyűjtött pénzből (biztosítási díjak) finanszírozza a költségeit és a bekövetkezett károkat.

A veszélyközösség kialakításának legfontosabb eleme, hogy a biztosítottak a tényleges kockázatukkal arányos díjat fizessenek, ami biztosítja, hogy mindenki arányosan járuljon hozzá a közösségben felmerülő károk kifizetéséhez. A biztosító az összegyűjtött biztosítási díjakból tartalékokat képez, ezzel garantálva hosszú távú vállalásainak fedezetét és ügyel arra, hogy kárkifizetésre csak abban az esetben kerüljön sor, ha arra a vállalt biztosítási fedezet kiterjed. Ez egyben segíti a veszélyközösség díjszintjének megfelelő szinten tartását is. Amennyiben a szerződéses feltételek lehetővé teszik, a kártapasztalatok függvényében a biztosító a díjakat módosíthatja.

Kulcsszó tehát az arányosság! A beszedett díj arányos azzal a kockázattal, amit a biztosított a veszélyközösségbe hoz magával, továbbá arányos az igényelt szolgáltatás nagyságával is.

Bármilyen kockázatot elvállal a biztosító?

Nem, és ez nagyon fontos különbség a társadalombiztosításhoz képest. A magánbiztosító által elvállalható kockázattal (ún. biztosítható kockázat) szemben több elvárás létezik, hogy a biztosítás a nagy számok törvénye alapján valóban működőképes legyen. Ilyen például, hogy a káresemény bekövetkezése véletlenszerű, előre nem látható és – a szerződésben meghatározott események tekintetében – a biztosított akaratától független legyen.

A biztosító általában kockázatelbírálás során dönt arról, hogy egy adott kockázat beilleszthető-e a veszélyközösség profiljába. A kockázatelbírálás eredménye lehet:

- normál díj melletti vállalás

- a kockázat elutasítása (pl. veszélyes tevékenység esetén)

- feltételek módosítása:

- díjemelés (pl. foglalkozás vagy sporttevékenység vagy akár dohányzás miatt)

- kizárás alkalmazása (pl. meglévő betegségek, sérülések esetén)

- szolgáltatások körének szűkítése.

Utasbiztosítások esetében azonban a biztosító nem végez kockázatelbírálást, hanem a szerződés részét képező szerződési feltételekben rögzíti, hogy mire terjed ki a biztosítás (mely kockázatokra, és milyen összegig vállal a biztosító fizetési kötelezettséget) és mire nem vonatkozik a kockázatviselés (milyen eseményekkel, magatartással kapcsolatos kockázatot nem vállal a biztosító). Ezek az ún. kizárások, mentesülések, és a szolgáltatás korlátozásának esetei a szerződési feltételeknek nagyon lényeges rendelkezései, amit mindenképp olvasson el a szerződéskötés előtt.

Mit jelent a kizárás és a biztosító mentesülése?

A kizárás azt jelenti, hogy a biztosító bizonyos kockázatokra, mivel azok jelentős kockázatnövelő tényezők, egyáltalán nem nyújt fedezetet. Ilyen kizárások lehetnek pl. az extrém sportokkal, háborúval vagy terrorcselekményekkel kapcsolatos események, stb.

A biztosító mentesülése esetén, habár a biztosítási esemény bekövetkezik, a biztosító mégsem köteles szolgáltatni. A mentesülésre okot adó körülmények a biztosított magatartásához kötődnek. Ide tartozhat pl. a biztosított jogellenes és szándékos vagy jogellenes és súlyosan gondatlan magatartása miatt bekövetkező esemény.

Mi az önrész?

Önrésznek nevezzük a kár azon részét, amit a biztosított magára vállal. Ez az összeg a biztosítási szolgáltatás összegét csökkenti olyan mértékben és módon, ahogyan arról a szerződés rendelkezik. Az önrész alkalmazása minden esetben csökkenti a biztosító kockázatát, és ezáltal a szolgáltatás díját is. Egyben arra ösztönzi a biztosítottat, hogy – az egész veszélyközösség érdekében – lehetőleg tegyen meg mindent a káresemény megelőzésére.

Mi a biztosító szolgáltatása az utasbiztosításoknál?

A biztosító szolgáltatása utasbiztosítás esetén jellemzően:

- a nap bármely szakában elérhető egészségügyi tájékoztatás, szolgáltatás szervezés (asszisztencia-szolgálat),

- a felmerült egészségügyi ellátás költségének a megtérítése (kárbiztosítás),

- egyéb előre nem látható, váratlanul felmerülő költségek megtérítése (pl. poggyászkár, úti okmányok elvesztése, járatkésés miatti költségek), illetve

- felelősségbiztosítási és jogvédelmi szolgáltatások nyújtása,

- szolgáltatás lehet a szerződésben meghatározott fix összeg kifizetése (összegbiztosítás) például egy baleset kapcsán, valamint

- a fenti két megoldás valamilyen kombinációja.

Kevésbé közismert ugyanakkor, hogy a biztosító már a szerződéskötéstől kezdve szolgáltatást nyújt akkor is, amikor nincs konkrét káresemény vagy kifizetés. Ennek fontos részét képezi a rendelkezésre állás, a szükséges infrastruktúra folyamatos fenntartása annak érdekében, hogy a biztosítási esemény bekövetkezésekor a biztosító azonnal rendelkezésre tudjon állni szerződött, ellenőrzött orvosi hálózatával, és szükséges szolgáltatást bármikor, bármelyik biztosított felé szakszerűen teljesíteni tudja.

A biztosító tehát folyamatosan kockázatban áll az Ön érdekében.

Mi a teendő szerződéskötés előtt?

Mint minden kötelezettségvállalás esetében, a biztosítási szerződésnél is alaposan mérlegelnie kell, hogy milyen útra indul, ott milyen kockázatokra szeretne biztosítási védelmet vásárolni és cserébe mekkora díj megfizetését tartja reálisnak. Ez azonban az utasbiztosítások esetében már nagyon kényelmesen, és rövid idő alatt megtehető, akár a világhálón, bankautomatán (ATM-en) keresztül vagy hagyományosan, a biztosító, illetve értékesítője segítségével

Fogalmazza meg az igényeit! Milyen kockázatok merülhetnek fel útja során, és ezekkel kapcsolatban milyen szolgáltatásokat szeretne? Az utasbiztosítások széles skálájából választhat a célország (Európán belüli és kívüli célpont), az út jellege (turizmus, tengerparti nyaralás, üzleti út, fizikai munkavégzés, sport stb.), a használt közlekedési eszköz szerinti kiegészítő fedezetek (jellemzően autós vagy repülőút kapcsán) különböző összetételű és biztosítási összegű fedezeteket talál, amelyek egyéni, családi, vagy akár csoportos biztosítási védelmet nyújtanak Önnek és az Önnel utazóknak.

Tájékozódjon! Számos hazai vagy Magyarországon székhellyel nem rendelkező, ún. határon átnyúló szolgáltatást értékesítő biztosító kínál utasbiztosítást, és a különböző, piacon megtalálható termékek között akár lényeges különbség is lehet. Tájékozódjon ezért a pontos termékjellemzőkről, feltételekről (önrész, biztosítottsági korhatár, maximális szolgáltatási limitek, panaszbejelentés helye – ahol egy esetleges vitás helyzetben az adott biztosítót el lehet érni stb.).

Figyelmesen olvassa el a feltételeket! Ha már kiválasztotta a biztosítót, szánjon megfelelő időt a szerződéses feltételek és egyéb tájékoztató anyagok részletes tanulmányozására! A szerződés aláírását, megkötését követően a szerződési feltételek ismeretének hiánya nem mentesíti Önt az abban foglalt kötelezettségek vagy ezek elmulasztásának következményei alól.

Mi az elektronikus biztosítási kötvény?

Az e-kötvény – ahogy az a nevéből is látszik –, a biztosítás meglétét bizonyító elektronikus fedezetigazolás. Az e-kötvény a ma már rendkívül egyszerű, gyors és kényelmes szerződéskötési folyamat végén áll elő. A biztosítók ugyanis az Ön érdekében is egyszerűsítették az ügyintézést, akár otthonról, vasárnap, még az indulás előtt pár perccel is igényelhet biztosítási védelmet, amikor nincs elérhető utazási iroda a környéken.

Mikortól és meddig áll fenn, mikor szűnik meg a biztosítási szerződés?

Az utasbiztosítások jellemzően az utazás kezdő napjától a befejező napjáig fennálló, általában rövid tartamú szerződések. Létezik azonban „éves bérlet”, egész évre szóló biztosítás is, amit jellemzően azoknak érdemes megvásárolniuk, akik gyakran és akár előre nem tervezhetően utaznak – pl. munkaköri kötelezettségeik teljesítése körében – és szeretnének egyszerűen, előre gondoskodni a biztosítási védelemről. Éves bérlet vásárlása esetén a biztosítók meghatározhatnak egy utazás alkalmára vonatkozó maximális kint tartózkodási időt. A hosszabb tartamú utasbiztosítások esetén figyelemmel kell lenni a szerződés lejáratára, és szükség esetén az újabb kiutazás előtt a biztosítást meg kell újítani, vagy új szerződést szükséges kötni.

Mit kell tennem, ha káresemény ér az utazás során? Hol jelenthetem be a szolgáltatási igényemet?

A legfontosabb természetesen, hogy baleset vagy betegség esetén azonnal vegye fel a kapcsolatot a biztosítóval (hiszen a biztosító csak ekkor tud segíteni Önnek) – a kapcsolatfelvételre megjelölt telefonszámon, ahol a biztosítótársaság 0-24 órában elérhető asszisztenciája várja a hívását. Egyúttal felhívjuk figyelmét, hogy mindig figyeljen arra, hogy a biztosítási szerződésben rögzített határidőket és dokumentációs követelményeket minden esetben tartsa be, mert a szerződésben írt kötelezettségek be nem tartása a biztosító mentesüléséhez vezethet.

A bejelentés alapján a biztosító azonnal megteszi a szükséges lépéseket – és így tudja az Ön helyzetének, egészségügyi problémájának megfelelő, ellenőrzött szakorvosok segítését megszervezni. Ennek különös jelentősége van főként Európán kívüli országokban, pl. Egyiptomban, hogy az Ön biztosítója ilyen esetben is az egészségi állapotának megfelelő ellátást tudja megszervezni, képzett orvosokkal, tiszta, megfelelően felszerelt rendelőkben.

Fontos tudnia, hogy a szolgáltatásnyújtást megelőzően a biztosító mindig végez ún. fedezetellenőrzést, vagyis ellenőrzi, hogy az adott eseményre kiterjed-e a biztosítás, illetve a díjak rendben befizetésre kerültek-e.

Ki dönti el, hogy melyik orvoshoz kell fordulni, és ott milyen ellátásra tarthat igényt?

Nagyon fontos, hogy a biztosító/asszisztencia-szolgáltató jogkörébe tartozik annak eldöntése, hogy az Ön egészségi állapota milyen egészségügyi ellátást indokol. Az asszisztencia szolgáltató feladata a konkrét egészségügyi szolgáltató közvetítése, szervezése is. Az egészségügyi szolgáltatók kiválasztása minden esetben körültekintő módon, az ellátás minőségére koncentrálva történik. A biztosító/asszisztencia-szolgáltató segít megtalálni az ellátási szükségletnek megfelelő szakorvost, melynek során a szükséghez, és az igényekhez mérten maximálisan igyekszik figyelembe venni a biztosított preferenciáit (terület, időpont).

Azt pedig, hogy adott esetben Ön milyen szolgáltatásokra jogosult (pl. sofőr küldése, hozzátartozó kiutazása költségének megtérítése) mindig a megkötött biztosítás tartalma határozza meg. Ennek pontos részleteit a szerződésben találja meg.

Ki segít a káresemény/ellátás során?

A biztosító a biztosítási esemény bekövetkezése, egészségügyi ellátás igénybevétele során nem hagyja magára a biztosítottat, és ez nagyon fontos körülmény. A biztosító/az asszisztencia megadja a szükséges tájékoztatást, áthidalja a számos esetben felmerülő nyelvi nehézségeket, dönt a szükséges ellátásról, megszervezi azt (pl. hazaszállítás), nyomon követi a folyamatot (pl. tartja a kapcsolatot az ellátást végző orvossal vagy egészségügyi szolgáltatóval), és az egész szolgáltatási folyamatot felügyeli.

Amennyiben nem lesz káreseménye, nem lesz beteg, akkor hiába fizette a díjat?

Természetesen nem feleslegesen kötötte meg a szerződést, mivel a biztosító a szerződés megkötésétől kezdve folyamatosan szolgáltatott azzal, hogy készen állt a lehetséges kárigények teljesítésére, ahogy arról az összeállítás elején már írtunk. Ez a tudat mindenképpen megnyugtató és biztonságot nyújt. De ez csak a biztosításszakmai oldala a kérdésnek. Van egy ennél személyesebb olvasat is.

Előre soha nem tudhatjuk, hogy milyen esemény fog bekövetkezni az életünkben, ezért fontos, hogy megfelelő biztosítási fedezetekkel rendelkezzünk. A legnagyobb nyereség mégis az, ha nem kellett igénybe venni a biztosítási szolgáltatást, mert az azt jelenti, hogy utunk rendben, kellemetlen váratlan eseményektől mentesen zajlott le.

Mi a teendő, ha elégedetlen a biztosító szolgáltatásával?

Panasz esetén azt először a biztosítója felé célszerű jeleznie. Ez történhet szóban (pl. személyesen, telefonon) vagy írásban (pl. személyesen vagy más által átadott irat útján, postai úton, telefaxon, e-mailben). A biztosító minden panaszt köteles rövid határidőn, legkésőbb a jogszabályban rögzített 30 napon belül kivizsgálni és megválaszolni. A panaszkezelésre vonatkozó részletes szabályokat a Biztosítási törvényben, és a biztosító honlapján, ügyfélszolgálatán megtalálja. Jó tudni, hogy a panaszok döntő többsége a felügyelet panasz statisztikája alapján a felek számára megnyugtató döntéssel lezárható, és ez legnagyobb eséllyel a biztosítóval való párbeszéd útján valósul meg.

- kérheti a Magyar Nemzeti Bank mellett működő Pénzügyi Békéltető Testület közreműködését.

- fogyasztóvédelmi eljárást kezdeményezhet a Magyar Nemzeti Banknál,

- fordulhat az ügyre hatáskörrel és illetékességgel rendelkező bírósághoz.

Milyen módon tudok utasbiztosítást vásárolni, és mennyi időt igényel a biztosításkötés?

A biztosítási védelem igénylése ma már jellemzően igen egyszerűen, interneten, okos telefonon vagy akár bankjegy automatán (ATM) keresztül is lebonyolítható, a díjfizetést is beleértve néhány perc alatt elvégezhető. Természetesen a biztosítások elérhetőek a hagyományos csatornákon, a biztosító irodájában, közvetítőjénél, utazási irodákban is. Fontos azonban, hogy még az utazás megkezdése előtt gondoskodjunk a biztosításról, mivel a magyar határ átlépése utáni igénylés alapján a biztosító nem teljesít kifizetést.

Mennyibe kerül a biztosítás?

Nem kizárólagos, sőt nem is elsődleges kérdés az igényeinknek megfelelő biztosítás díjának nagysága, hiszen ha megtörténik a baj, akkor a biztosító szolgáltatása a díjnál nagyságrendekkel magasabb összegű kárunkat fedezheti, vagy az általunk okozott tetemes kár megfizetése alól mentesíthet minket. Emellett azonban tudható az is, hogy a biztosítás díja az utazás teljes költségének jellemzően csak töredékét teszi ki, egy napi középszintű fedezet díja kb. egy habos kávé ára.

Hol találhatok további információkat?

- Olvassa át a szerződés részletes feltételeit, tájékozódjon a biztosítók honlapján!

- Kérdezzen bátran a biztosításközvetítőtől, a biztosító ügyfélszolgálatától, az utazási irodától!

- A honlapunkon olvasható információk mellett keresse fel a Felügyelet honlapját is!

Egyéb lakossági

Az egészségbiztosítás egy váratlan betegség vagy műtét esetén az ügyfél választása szerint pénzügyi segítséget nyújt, vagy megszervezi a szakszerű betegellátást.

Egy váratlan baleset következményei akár nagyon súlyosan és hosszan is elhúzódhatnak. A balesetbiztosítások ezekre az esetekre nyújtanak anyagi segítséget.

Minden 3 és 18 év közötti magyar állampolgár, aki magyarországi állandó lakhellyel rendelkezik, államilag finanszírozott balesetbiztosítási védelemben részesül. Ez ugyanakkor csak korlátozott védelmet jelent, ami nem helyettesíti a szélesebb biztosítási fedezetet.

Pótlólagos védelem az utazásszervezők csődje esetén

Pótlólagos védelem az utazásszervezők csődje esetén

2018.05.22.

Akik most fizetik be nyári utazásuk előlegeit valamelyik irodában, júliustól nagyobb biztonsággal számíthatnak arra, hogy az utazásszervező fizetésképtelensége esetén is viszontlátják a pénzüket. Egy új biztosításfajta pedig garanciát nyújt ilyen esetekben a külföldön rekedtek hazautaztatására is. Ez a védelem azonban semmilyen módon nem helyettesíti a klasszikus utasbiztosítást – hívja fel a figyelmet a Magyar Biztosítók Szövetsége (MABISZ).

Egy július 1-től életbe lépő, az utazási csomagokkal kapcsolatos uniós szabályozás hazai átültetését a magyar jogalkotó arra használta fel, hogy újragondolja az utazásszervezők vagyoni biztosíték-rendszerét. Ennek igénybe vételére akkor van szükség, ha az utazásszervező fizetésképtelenné válik – amire az elmúlt nyaralási szezonban is volt példa.

Az új szabályozásban a korábban egységes fedezet két részre bomlik. A vagyoni biztosíték (ami lehet bankgarancia, biztosítás vagy pénzbeli letét is) júliustól kizárólag a befizetett előlegre, illetve részvételi díjakra nyújt fedezet. Azonban ha az utazási csomagban a szállítás is benne van, akkor az utazásszervezőnek biztosítást kell kötnie az utas esetleges kényszerű kint tartózkodása és hazautaztatása költségeire. Ezen fedezetek meglétéről az utazásszervezőnek kötelező tájékoztatni az utast, még a szerződéskötést megelőzően.

Ez a pótlólagos garancia azonban csak csőd esetén jelent védelmet, semmilyen módon nem váltja ki a hagyományos utasbiztosítást. Ha tehát július elseje után bárkit baleset ér, beteg lesz, esetleg a poggyászával adódnak gondok, továbbra is csak akkor számíthat a biztosítótársaságok segítségére, amennyiben rendelkezik utasbiztosítással. Mivel pedig a becslések szerint még ma is csak nagyjából minden második külföldre utazó él ezzel a lehetőséggel, sokan csak a baj bekövetkezte után szembesülnek azzal, hogy a felmerülő költségeket saját maguknak kell állniuk.

A földrészünkön utazóknak bizonyos védelmet jelent sürgősségi esetekben az Európai Egészségügyi Kártya (EEK) is, amelyet érdemes kiváltani. Ám tisztában kell lenni azzal, hogy ez csak az Európai Gazdasági Térség tagállamaiban használható – ami tágabb fogalom, mint az Európai Unió, viszont nem fedi le a teljes kontinenst. Különösen a Balkánra utazóknak érdemes előzetesen tájékozódniuk, hogy választott úti céljukban elfogadják-e a kártyát. Azt is tartsuk szem előtt, hogy az EEK segítségével csupán azokhoz a szolgáltatásokhoz juthatunk hozzá ingyenesen, illetve esetleg bizonyos önrész megfizetésével, amelyeket az adott ország a saját társadalombiztosítása keretében nyújt állampolgárainak. Az EEK nem tartalmazza a poggyászbiztosítási, jogvédelmi, felelősségbiztosítási fedezeteket, valamint az olyan szolgáltatásokat sem, mint kinti orvosi ellátásunk vagy egy esetlegesen szükségessé váló hazaszállítás megszervezése. Mindezeket egy átlagosnak mondható, Európán belül napi néhány száz forintért már megvásárolható utasbiztosítás azonban magában foglalja. (Az utasbiztosítás díja az utazás összes költségéhez képest alacsony. Számoljunk utána, mennyit ér a biztonságunk. Külföldre utazáskor az általában több százezer forintos összköltség mellett kiadásaink 2-5%-ért már megvehetjük az utasbiztosításunkat. Továbbá egy kiegészítő gépjármű asszisztencia szolgáltatással arra az esetre is fel tudunk készülni, ha járművünk cserbenhagy minket az európai utakon.)

A különböző szintű, s az utazás céljához igazodó szolgáltatások megválasztásával az egyéni igényekre szabottan tudjuk magunknak és családunknak biztosítani a széleskörű védelmet külföldi nyaralásunk idején. Ehhez azonban az is kell, hogy tisztában legyünk azzal, mely kockázatokra és milyen összeghatárokig vállal a biztosító fizetési kötelezettséget és mire nem vonatkozik a kockázatviselése. Mindez nem igényel sok időt és hosszas előkészületeket, hiszen az utasbiztosítást okostelefonon, interneten, de akár bankjegy-automatákon keresztül is meg lehet venni – sőt, ezen szerződések közel háromnegyedét már ma is elektronikus csatornákon keresztül kötik a tavalyi adatok szerint 12,5 milliárd forintos piacon.

Egzotikus utazás – extra kockázat

Egzotikus utazás – extra kockázat

2017.12.08.

Ígéretesen növekszik a hazai lakosság utazási kedve: a friss statisztika adatok szerint 2017 első háromnegyed évében a turisztikai kiutazások száma több, mint 9 százalékkal haladta meg az egy évvel korábbit. A közeledő év végi ünnepeket sokan kihasználják, és látogatnak el valamely egzotikus országba. Az egzotikus utazások extra kockázatokat jelentenek, elengedhetetlen, a magasabb limitösszegeket tartalmazó utasbiztosítás megkötése mellett, a megfelelő elővigyázatosság – hívja fel rá a figyelmet a Magyar Biztosítók Szövetsége (MABISZ).

Egyre kedveltebbek a hazai lakosság körében a „téli nyaralások”, sokan a téli szünetet megtoldva, valamely kellemes klímájú országban kapcsolódnak ki, és készülnek fel a következő évre. A hazai lakosság legkedveltebb, Európán kívüli célpontjai Thaiföld, Bali, Egyiptom, Közép-Amerika, Kuba, Panama, és igen kedveltek az egzotikus országokban tett nagyobb körutazások is.

Ahhoz, hogy egy egzotikus út igazi élmény legyen, megfelelő elővigyázatosság és felkészültség szükséges – hívja fel rá a figyelmet Horváth Péter, a Magyar Biztosítók Szövetsége Utasbiztosítási Bizottságának elnöke. Az utasbiztosítás kiválasztásánál mindenképpen javasolandó a magasabb szintű, közép- vagy felső kategóriás utasbiztosítás megkötése, mivel ezekben az országokban, ha baleset vagy betegség miatt kórházi kezelésre lenne szükség, az európai szintnek megfelelő egészségügyi intézményekben történő ellátás magasabb biztosítási összeget igényel.

A télből a nyárba utazás számos extra kockázatot jelent – figyelmeztet Horváth Péter. Mivel ezek az utazási célpontok általában hosszabb repülőúttal érhetők el, a hosszú repülőút igénybe veszi a szervezetet. Ajánlatos a vérkeringés frissen tartása érdekében félóránként felállni, mozogni, illetve nem, vagy csak mérsékelten fogyasztani alkoholt.

Ezek az utak jellemzően a hazai, hideg téli időjárásból a melegbe, akár 35 fokos forróságba röpítenek, így a szokásos, időeltolódás miatti átállás mellett a hirtelen időjárás-változással is meg kell küzdenie a szervezetünknek. Fontos tudni, hogy az otthonról magunkkal vitt gyógyszerek pl. Egyiptomban, Indiában, Délkelet-Ázsiában gyakran nem használnak, mivel az ottani, helyi baktériumtörzsekre sokszor csak az ottani gyógyszerek a hatásokat.

Az egzotikus utakon résztvevők leggyakrabban gyomorpanaszok miatt szorulnak egészségügyi ellátásra. Fontos néhány alapszabály szigorú betartása. Bármilyen hívogató is, utcai árustól ne vegyünk ételt-italt Ázsiában és Afrikában, ne igyunk jégkockával készített italokat, és gyümölcsöt még megmosva sem, csak hámozva fogyasszunk.

A hazai biztosítók tapasztalatai szerint az egzotikus helyeken előforduló másik legnagyobb kockázat a közlekedési balesetek kockázata. Javasolt, hogy motort, kismotort, mopedet ne használjunk, az európaitól különböző közlekedési körülmények miatt inkább az autóbérlést válasszuk.

További kockázati tényező a télből a nyárba utazásnál az erős napsütés, amelyet a palackos víz folyamatos fogyasztásával, sapka, kendő használatával, illetve a közvetlen napsütés kerülésével tudunk kivédeni.

„Lopás, rablás szintén érheti a felkészületlen turistát az egzotikus országok némelyikében” – sorolja a MABISZ Utasbiztosítási Bizottságának elnöke a további kockázatokat. Értékeinkre a szűk, belvárosi piacokon különösen vigyázzunk, illetve egy esti séta előtt biztonságosabb, ha pénzünket a hotel széfjében hagyjuk – teszi hozzá.

Az utasbiztosításokhoz minden esetben kapcsolódó assistance szolgáltatások baj esetén különös jelentőséggel bírnak, a szerződéshez tartozó assistance szolgáltatás segítségével 0-24 órában, magyar nyelven kérhetünk és kapunk segítséget – emeli ki az elnök.

A Központi Statisztikai Hivatal (KSH) adatai szerint 2017 első háromnegyed évében 6,1 millió alkalommal utaztak külföldre a hazai lakosok, 10 százalékkal többször, mint az egy évvel korábbi, hasonló időszakban. Ezen belül a turisztikai célú kiutazások száma 9,1 százalékkal bővül az elmúlt egy évben, és megközelítette a 3,6 millió alkalmat.

Kevés lehet a legolcsóbb utasbiztosítás a téli szezonban

Kevés lehet a legolcsóbb utasbiztosítás a téli szezonban

2017.12.27.

A két ünnep közötti időszak egyre nagyobb tömegek számára a síszezon kezdetét jelenti. Ám ilyenkor történik a legtöbb baleset is a havas pályákon. Ha a megelőzésben nem is, de az anyagi gondok enyhítésében sokat segíthet a megfelelően megválasztott utasbiztosítás – hívja fel a figyelmet közleményében a Magyar Biztosítók Szövetsége (MABISZ).

A több éves statisztikák alapján Európa sípályáin nagyjából minden tizedik síelő szenved kisebb-nagyobb balesetet egy-egy szezonban. Különösen veszélyesnek számít a szezon kezdete, amikor a legtöbben felkészületlenül, rossz kondícióban csatolják fel a léceket, és esetleg a hüttékben is túl sok időt töltenek – túl sok alkoholt fogyasztva. Mivel a legnépszerűbb síterepnek idehaza továbbra is az osztrák lejtők számítanak, ezért nem árt az emlékezetbe idézni, hogy Ausztriában egy szános mentés kb. félmillió, egy helikopteres pedig egy-kétmillió forintba kerül, s a kórházi napidíj akár több százezer forint is lehet.

Sokan biztonságban érzik magukat azáltal, hogy a baleseti ellátáshoz kiváltották az EU-ban érvényes Európai Egészségbiztosítási Kártyát (EEK). Ám baj esetén gyakran azzal kell szembesülniük, hogy a kártya az ellátást kizárólag az állami kórházakban fedezi, és csak az adott ország állami betegbiztosítottjai számára előírt szolgáltatásokra terjed ki. Így többek között nem állja a hegyi mentés költségét, vagy a kórházban eltöltött idő után esetlegesen fizetendő önrészt sem, amelynek összege – Ausztriánál maradva – meghaladja a napi 7 Eurót.

Ilyen esetekben lehet nagyon hasznos, ha van utasbiztosításunk. „Általában a biztosítók a síelést, sokan a snowboardot is, az alapbiztosítás részeként helyezik el” összegez Horváth Péter, a MABISZ Utasbiztosítási Bizottságának elnöke. Mivel azonban a hazai utasbiztosítási piacon több mint egy tucat szereplő van jelen, több közvetítő közreműködésével, így érdemes összehasonlítani, hogy melyik termék mire nyújt fedezetet. Mindez kényelmes módon, online is megtehető, s maga a biztosítás is intézhető ily módon. Csak arra kell figyelni, hogy még az indulás előtt, tehát külföldi út esetén a magyar határ átlépése előtt megkössük a szerződést, mert különben az nem érvényes. Érdemes ellenőrizni, hogy helikopteres mentés van-e az adott módozatban, s annak összege limitált-e. Ugyanez igaz a kórházi költségekre és az ellopott, vagy elvesztett felszerelésre is. Nem árt, ha szükség esetén tolmácsot is biztosít a társaság.

Egyre kiemeltebb jelentőségűvé válik az is, hogy a felelősségbiztosítás is része legyen a szerződésünknek. Amennyiben ugyanis mi okozunk másoknak kárt vagy balesetet, azért perelhetőek vagyunk, s a károsultak egyre gyakrabban élnek is a jogaikkal. Pervesztesként pedig meg kell téríteni a közvetlen anyagi károkon túl adott esetben a munkából való kiesés miatt elmaradt jövedelmet, az eljárási költséget, valamint a jogi képviselet díját is. Így szerencsétlen esetben több millió forintos nagyságrend is könnyen összejöhet.

Külön probléma, ha úgy szenvedünk balesetet, hogy elhagytuk a kijelölt pályát. Ilyenkor a térítésből a legtöbb biztosító ki is zárhat bennünket. „Ha valaki pályán kívül akar síelni, akkor mindenképpen érdemes extrém sportokra érvényes biztosítást kötni, amely ennek a kockázatát is fedezi” – emeli ki Horváth Péter. Míg egy átlagos biztosítás költsége napi 300 és 1000 forint között van (az utóbbi árfekvésen már gyakorlatilag térítési limit nélkül fedezhetjük az egészségügyi ellátásokat), addig a free ride hívei is tudnak már napi 1300 forint körüli áron megfelelő terméket találni.

Nem árt csínján bánni a hüttézéssel sem. Ha komolyabb balesetet okozunk, az adott ország gyakorlatától függően nem csak jegyzőkönyv készül, de meg is szondázhatnak. Előfordulhat, hogy a dokumentált túlzott alkoholos befolyásoltság miatt a biztosító szerepvállalása korlátozott lesz. Bölcs dolog tehát az alkohol fogyasztását az aprés-ski időszakra tartogatni.

KGFB-t, lakás- és utasbiztosítást kötnének leginkább online a magyarok

KGFB-t, lakás- és utasbiztosítást kötnének leginkább online a magyarok

2017.11.09.

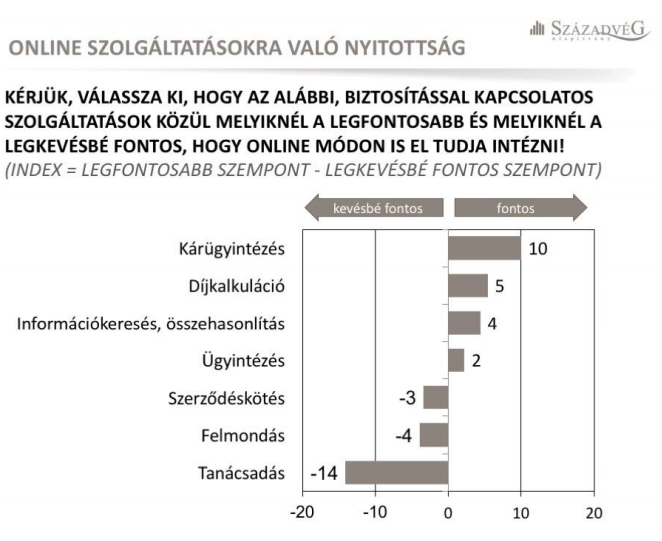

Minden második magyar hajlandó lenne valamilyen online csatornán biztosítást, – leginkább KGFB-t, lakás-, illetve utasbiztosítást – kötni, de még egy életbiztosítási szerződésre sem szánnának többet 32 percnél, derül ki abból a kutatásból, amelyet a Századvég végzett el a Magyar Biztosítók Szövetsége (MABISZ) megbízásából.

Csupán minden negyedik ember használ, vagy használt már vezetéstámogató, utazássegítő, fitness/egészség, illetve „okos otthon” applikációt. Az ő preferenciáik alapján egyértelműen a gépjármű, illetve az utasbiztosítások felé érdemes kijelölni a digitális termékfejlesztési irányokat. Előbbieket ugyanis már a pozitív választ adók 67, utóbbiakat pedig 53 százalékuk használta, állapította meg a Századvég kutatása. A MABISZ keddi konferenciáján ismertetett, s a szövetség megbízásából készített felmérést 2017 szeptemberében végezték el, ezer fős, országos, reprezentatív mintán.

A megkérdezések során kiderült, hogy a lakosság hat százaléka hallott már olyan biztosításról vagy kapcsolódó szolgáltatásról, amely a digitális technológiára épül. Továbbá a válaszadók 36 százaléka járulna hozzá ahhoz, hogy a biztosítók adatot gyűjthessenek egészségi állapotáról vagy épp vezetési szokásairól, és ezt leginkább csak díjkedvezmény, illetve személyre szabott ajánlatért cserébe tennék. Az sem mindegy, hogy pontosan milyen adatokról lenne szó. Lényegében nincs komoly különbség a vezetéshez, életvitelhez, egészséghez, illetve utazáshoz kapcsolódó adatok között. Ezeket átlagosan a megosztani hajlandó válaszadók 45 százaléka minden további nélkül engedélyezné. Az otthonaikkal kapcsolatos információkat azonban már csak alig 22 százalék.

Az alacsony megosztási hajlandóság oka az eredmények alapján leginkább az attól való félelem, hogy az adatokhoz mások is hozzáférhetnek, az adat tulajdonosának hozzájárulása nélkül. A válaszadók 56 százaléka nagyon, vagy inkább tart ettől, és mindössze 17 százalék gondolja úgy, hogy megosztott adatai teljes biztonságban vannak. Ugyanakkor 21 százalék azok aránya, akik nyitottnak bizonyultak egy adatlopás, illetve vesztés, adattal való visszaélés esetén kártérítést fizető biztosítás iránt.

Az innovatív biztosítási formákkal kapcsolatban az derült ki, hogy a kisebb kockázatközösségekben működő, vezetési szokások alapján kialakított biztosítás a válaszadók 36 százalékának kelti fel az érdeklődését valamilyen mértékben, míg 30 százalék teljesen, 25 százalék pedig inkább elutasítja azt. Valamivel jobb a helyzet az olyan lakásbiztosítások esetén, ahol a teljes ügyintézési, kárbejelentési folyamat mobilapplikáción keresztül történik, kifejezetten gyors a kártalanítás, és a kármentes időszakra fizetett díj egy részét karitatív célra utalja a biztosító. Ez a válaszadók 40 százalékának tetszett valamilyen mértékben, 50 százalék volt inkább elutasító. A leginkább az egyes értéktárgyakra, akár csak pár napos időre szóló biztosítások felé nyitott a hazai piac, ez a koncepció a megkérdezettek felének tetszett.

A válaszadók többsége az online kárbejelentésért cserébe kapott gyors kifizetést találta legvonzóbb termékjellemzőnek, a második helyen a teljesen mobilapplikáción keresztül zajló ügyintézés végzett. A legkevésbé a ki nem fizetett összegek karitatív célú felajánlását, illetve a kisebb kockázatközösségben kezelt, közösen fizetett biztosításokat találták vonzónak a válaszadók.

Minden második ember – 49 százalék – szívesen kötne valamilyen online csatornán biztosítást, leginkább KGFB, lakás-, illetve utasbiztosítást. A hosszabb távra szóló biztosítások esetén csökken ez a hajlandóság, az online biztosítások iránt nyitottak mindössze negyede kötne így életbiztosítást. Összességében nézve a jelek szerint leginkább a mindennapos ügyintézés, kárügyintézés, kötés előtti díjkalkuláció és előzetes tájékoztatás céljaira vennék igénybe az online csatornákat. Érdekes és érthető, hogy az ügyfelek nem szeretnének túlzottan sok időt fordítani egy biztosítás megkötésére: utasbiztosítást átlagosan maximum 16 perc, gépjármű biztosítást (KGFB és Casco) legfeljebb 21 perc alatt szeretnének kötni a kutatásban részt vevők. A komplexebb termékek esetében valamelyest emelkedik az ideális időintervallum, lakásbiztosításra átlagosan 30, életbiztosításra 32 percet szánnának legfeljebb a válaszadók.

A konferencián Windisch László, az MNB alelnöke ismertetett egy, a jegybank által készített felmérést. E szerint a lakosság 18 százaléka nyitott lenne újszerű digitális szolgáltatások kipróbálására, s mint az alelnök is utalt rá, ez egyáltalán nem elhanyagolható piac. Jelenleg az életbiztosítási területen még rendkívül alacsony az online értékesítés szerepe. Az utasbiztosításoknak azonban már ma is több, mint 74 százalékát, a KGFB-nek a 34 százalékát, a vagyonbiztosítás 18,4 százalékát, a Casco 8,8 százalékát online kötik az ügyfelek.

Képes utasbiztosítási termékismertetők segítik az összehasonlítást

Képes utasbiztosítási termékismertetők segítik az összehasonlítást

2018.04.19.

Az utazási szezon közeledtével megélénkült az utasbiztosítások iránti érdeklődés is. Egy uniós irányelvnek köszönhetően az ügyfelek eligazodását a széles választékban már egységes, könnyen érthető, piktogramokkal ellátott terméktájékoztatók is segítik, függetlenül attól, hogy utazási irodában vagy online csatornákon tájékozódnak – hívja fel a figyelmet a Magyar Biztosítók Szövetsége (MABISZ).

Javában tart a nyári szabadságok tervezése és ezzel párhuzamosan növekszik az utazási irodák forgalma is. Számos ügyfél a foglalással együtt már utasbiztosítását is megköti. Számukra könnyíti meg a választást egy új terméktájékoztató, amely rövid, közérthető és jól összehasonlító formában foglalja össze, hogy mire terjed ki az adott biztosítás és mire nem, hol érvényes az, milyen korlátozások vannak a fedezetben, mikor és hogyan kell fizetni, mi a kockázatkezelés kezdete és vége, stb. Az összehasonlíthatóságot segíti, hogy az azonos tartalom mellett ugyanazok a piktogramok jelennek meg minden terméknél.

Ennek a hivatalosan biztosítási terméktájékoztatónak, IPID-nek (Insurance Product Information Document) nevezett ismertetőnek az ügyfél rendelkezésére bocsátása európai uniós követelmény, melyet a biztosítások értékesítését új alapokra helyező IDD (Insurance Distribution Directive) ír elő. Az IDD szabályok Magyarországon február 23-án léptek hatályba. Az új ügyféldokumentum arra a központi gondolatra épül, hogy minden biztosítási termék azonos tájékoztatási tartalommal kerüljön az ügyfél elé, függetlenül attól, hogy milyen értékesítési csatorna közvetítésével találkozik vele.

Így az utasbiztosításokat értékesítő utazási irodáknak is új feladatokat ad az IDD, habár ezek az irodák jellemző módon a biztosítási termék értékesítését kiegészítő tevékenységként végzik, és nem minden esetben tartoznak az új szabályozás hatálya alá. Ennek megfelelően a többi csatornától is elvárt módon kell tájékoztatást adniuk a biztosítási termékről.

Az IDD felsorolja a termékismertetővel szemben támasztott elvárásokat. A biztosítók termékismertetői február végétől folyamatos jelennek meg az utazási irodáknál, még ha az irányelvnek a gyakorlatba való átültetése – tekintettel a változatos termékcsoportokra – kihívás elé állítja is a piaci szereplőket. Tekintettel az értékesítési csatornák közötti azonos feltételekre, a termékismertetőket az online biztosítást kötő ügyfelek számára is elérhetővé kell tenni. A jegybank tavalyi adatai szerint egyébként az utasbiztosítások terén kiugróan magas az online értékesítés aránya. Míg a nem élet ágazatban összességében ez csak 16,6 százaléknál tartott, addig az utasbiztosítások terén az elektronikus csatorna aránya elérte a 74 százalékot az alkuszi és többes ügynöki értékesítésben.

Tavaly az MNB adati szerint az utasbiztosítási piac díjbevétele 12,5 mrd forintot tett ki.

Indul a nyaralási szezon: mekkora kockázatot jelentenek a terrortámadások?

Indul a nyaralási szezon: mekkora kockázatot jelentenek a terrortámadások?

2016.05.24.

A terrortámadásokat megelőzni nem mindig tudjuk, de a kockázatokat megfelelő elővigyázatossággal jelentősen mérsékelhetjük. Azok az utasok, akik rendelkeznek utasbiztosítással, minden segítséget megkapnak, ha egy ilyen sajnálatos esemény helyszínén tartózkodnak, és esetleg sérülést szenvednének – jelentette ki Horváth Péter, a Magyar Biztosítók Szövetsége (MABISZ) Utasbiztosítási Bizottságának elnöke a szövetség keddi sajtótájékoztatóján.

Napjainkban sajnos egyre gyakrabban fordul elő, hogy egy, a turisták által szívesen látogatott helyszínen történik terrortámadás. Biztosítási szempontból továbbra sem pontosan ismert, hogy ilyen esetekben vajon az utasbiztosítás kiterjed-e erre a kockázatra – a terrortámadást ért területre -, vagy sem.

Az ugyan elmondható, hogy a MABISZ tagbiztosítói már a 2001. szeptember 11-i, NewYork-i ikertornyok elleni támadásokat követően lépéseket tettek, hogy a hazai utasbiztosítási szerződésekbe foglalt korábbi kizárásokon enyhítsenek, de a szerződések ebből a szempontból még ma sem teljesen egységesek” – fogalmaz Horváth Péter, a MABISZ Utasbiztosítási Bizottságának elnöke. „Napjainkra azonban a biztosítók többsége gyakorlatilag vállalja a terrorcselekményekből fakadó sérülések kórházi ellátását, és hasonlóan járnak el, mintha ügyfelüknek bármely más okból, egészségügyi problémájuk miatt szorulnának baleseti-kórházi ellátásra. Ez alól egyetlen kivétel van: ha az elutazás pillanatában az adott ország vagy az adott ország egy régiója – mely az ügyfél úti célja -, a konzuli szolgálat listája alapján az utazásra nem javasolt úti célok kategóriájába (I-es kategória) tartozik” – teszi hozzá a szakértő. forint.

Az utazásra nem javasolt térségek

A konzuli szolgálat két kategóriába sorolja az általuk utazásra nem javasolt térségeket:I. Utazásra nem javasolt országokra és térségekre, illetve

II. Fokozott biztonsági kockázatot rejtő további országokra és térségekre

Különösen azokban a térségekben lehet számolni terrorveszéllyel, amelyek a múltban is terrorcselekmények célpontjai voltak, ahol polgárháborús állapotok uralkodnak, illetve ahol katonai műveletek folynak, valamint ahol a terroristák a helyi lakosság támogatását élvezik. Utazás előtt mindenképp érdemes tájékozódni a konzuli szolgálat hivatalos honlapján!

További információ:

https://konzuliszolgalat.kormany.hu/utazasra-nem-javasolt-tersegek

Kiutazások és utasbiztosítás – 2015

2015-ben tovább folytatódott a kiutazások számának növekedése, s ezen belül a többnapos utazások száma is jelentősen emelkedett. A több napra tervezett utak száma immáron elérte, sőt, a legfrissebb adatok szerint meg is haladta a 2008-as, a gazdasági válság kitörése előtti számokat. A kiutazások számának bővülésével párhuzamosan az utazásbiztosítási piac is növekedésnek indulhatott.Harmadik éve, ha lassan is, de nő a hazai biztosítási piac

Harmadik éve, ha lassan is, de nő a hazai biztosítási piac

2016.03.03.

A terrortámadásokat megelőzni nem mindig tudjuk, de a kockázatokat megfelelő elővigyázatossággal jelentősen mérsékelhetjük. Azok az utasok, akik rendelkeznek utasbiztosítással, minden segítséget megkapnak, ha egy ilyen sajnálatos esemény helyszínén tartózkodnak, és esetleg sérülést szenvednének – jelentette ki Horváth Péter, a Magyar Biztosítók Szövetsége (MABISZ) Utasbiztosítási Bizottságának elnöke a szövetség keddi sajtótájékoztatóján.

2015-ben 2,5 százalékkal, 871,3 milliárd forintra növekedett a hazai biztosító társaságok díjbevétele. A nem életbiztosítások területén bővülést, míg az életbiztosítási üzletágban csökkenést mutatnak a számok – tette közzé a Magyar Biztosítók Szövetsége (MABISZ) a 2015. évi előzetes adatokat csütörtökön.

2015-ben – a korábbi évek tendenciájához hasonlóan – a nem életbiztosítások díjbevételének növekedése húzta a piacot. Örvendetes, hogy a nem életbiztosítási üzletágon belül szinte minden részpiacon enyhe bővülés mutatkozott. Kismértékben ugyan, de növekedtek a vagyonbiztosítási – a tűz- és elemi kockázatokból, az „egyéb vagyoni kockázatokat” lefedő biztosításokból származó – bevételek. Ugyancsak jó hír, hogy az elmúlt egy évben mintegy 2,5 milliárd forintos díjbevétel-növekedés mutatkozott az egészségbiztosítások területén is.

Bővülés látható a két nagy gépjármű-biztosítási területen, mind a casco, mind pedig a kötelező gépjármű-felelősségbiztosítások (kgfb) piacán. A kötelező gépjármű-felelősségbiztosítások területén jelentős volumennövekedés látszik: a 2014. év végihez képest közel 95 ezerrel kezeltek több kgfb-szerződést a biztosítók, mint egy évvel korábban. Ebben az adatban már szerepet játszik a gépjárműértékesítés megugrása is, de a növekedést táplálta az is, hogy 2015-ben csökkent a biztosítatlan gépjárművek száma. Az üzletág 2015. évi, 107 milliárd forintos díjbevétele ugyanakkor még mindig alatta marad a 2009. évi 125 milliárd forintos összpiaci kgfb-díjnak.

A másik gépjármű-üzletágban, a casco-piacon is mutatkozott némi bővülés: a szerződések száma az egy évvel korábbi 812 ezerről 821 ezer darabra nőtt 2015-ben, az üzletágból befolyó díjbevétel pedig 64,1 milliárdról 69 milliárd forintra emelkedett. Ugyanakkor látszik, hogy a hazai gépjárműállománynak továbbra is csupán töredéke rendelkezik casco-biztosítással. A hazai gépjárműpark átlagéletkora mára már meghaladja a 13 évet, s az idősebb gépkocsikra általában ritkábban kötnek vagyonbiztosítást tulajdonosaik.

A teljes piac 871,3 milliárd forintos díjbevételének nagyobbik része, 441,5 milliárd forint származott az életbiztosítási piac bevételeiből, az életbiztosítási díjbevétel 2,6 százalékkal maradt el az egy évvel korábbitól. Az első pillantásra kedvezőtlen folyamat mögött azonban egy egészséges piaci átrendeződés áll: az egyszeri díjas termékek piaca 12 százalékkal zsugorodott, és a hangsúly inkább a hosszú távú ügyfél-megfontolást sejtető, folyamatos díjas termékek irányába tolódott el.

A folyamatos díjas életbiztosítási piac bővülésében kiemelkedő szerepe volt az adókedvezménnyel támogatott nyugdíjbiztosításoknak: 2014-ben 11,6 milliárd, tavaly pedig már 29 milliárd forint folyt be ezekre a biztosításokra.

A Magyar Nemzeti Bank (MNB) adatai szerint hosszú évek óta először pozitív, 28,3 milliárd forintos eredmény mutatkozott a szektor biztosítástechnikai eredményét illetően. Ugyancsak a jegybanki adatok tanúsága szerint tovább növekedett az állampapírok szerepe a biztosítói befektetések körében: 2015 végén a szektor 1034 milliárd forintot fektetett közvetlenül állampapírba, míg a közvetett állampapírbefektetések összege elérte az 1220 milliárd forintot.

Indul az utazási szezon: lassú növekedés az utasbiztosítási piacon

Indul az utazási szezon: lassú növekedés az utasbiztosítási piacon

2015.06.16.

Az utazási kedv növekedésével az utasbiztosítási piacon is lassú növekedés mutatkozik: az utasbiztosításokból befolyó díjbevételek 2015 első negyedévében 8,3 százalékkal haladták meg az egy évvel korábbi, hasonló időszakban mért bevételeket – jelentette be Horváth Péter, a Magyar Biztosítók Szövetsége (MABISZ) Utasbiztosítási Bizottságának elnöke a szövetség keddi sajtótájékoztatóján.

2015 első negyedévében az utasbiztosítások értékesítéséből 2,44 milliárd forint folyt be a társaságokhoz, ami 8,3 százalékkal több, mint az egy évvel korábbi időszakban elért 2,25 milliárd forint. 2014-ben az utasbiztosítási piac 2,5 százalékkal bővült: a 2013-as, 10,15 milliárd forintos díjbevétel 10,39 milliárdra emelkedett.

Továbbra is kiemelkedően erős a klasszikus értékesítési csatornák szerepe az utazásbiztosítások értékesítésében, de folyamatosan növekszik az online kötések száma is. Az okos telefonon és tableten keresztül is elérhető felületeknek köszönhetően egyre többen választják ezt a biztosításkötési módot. Új értékesítési csatornák is megjelentek, igény esetén már egyes ATM-eknél, illetve csekk-befizető automatáknál is lehetőség nyílik az utasbiztosítás megkötésére.

Egy nemzetközi felmérés szerint az Európai Unió 28 tagállamában a felnőtt lakosság 75 százaléka internetezik, és több mint 60 százaléka vásárol is az interneten keresztül. A kutatásból többek között az is kiderül, hogy Magyarországon a vásárlások 35 százaléka, a biztosításkötéseknek pedig 26 százaléka történik a világhálón keresztül.

A 15, Magyarországon utasbiztosítást értékesítő biztosítótársaságnál igen sokféle módozat érhető el, így nem egyszerű a választás. Mik azok a legfontosabb szempontok, amelyek alapján a számunkra leginkább megfelelő biztosítást tudjuk kiválasztani?

„Mindenekelőtt az úti célt, valamint a kinntartózkodás hosszát kell figyelembe vennünk. Egy hosszabb, tengerentúli utazásnál mindenképpen érdemes nagyobb összegű szolgáltatást nyújtó biztosítást választanunk. Emellett fontos szempont a külföldön végzett sporttevékenység jellege, valamint – repülőgépes utazásoknál – az átszállások száma, illetve a poggyász értéke is” – hívja fel rá a figyelmet Horváth Péter.

Az adatok szerint, míg a magyarok 2013-ban összesen 513 712 millió forintot költöttek el a külföldi utazásaik során, addig 2014-ben ez a szám már elérte az 579 252 millió forintot. Az adatok továbbá azt mutatják, hogy a tavalyi évben a külföldön eltöltött napok száma átlagosan 3-4 nap volt, ez idő alatt fejenként átlagosan 217 500 forintot költöttek szállásra. A napok száma idén várhatóan már elérheti az 5-6 napot is, és ehhez kapcsolódóan – az eddigi adatok szerint – a szállásköltség is növekedhet, átlagosan 262 000 forint körül alakul.

„Annak ellenére, hogy folyamatos növekedés látszik az online kötések számában, még mindig fontos értékesítési csatorna az utazási iroda. A biztosítás egy kapcsolt szolgáltatás az utazásokhoz és a repülőjegy-vásárláshoz, másrészről komoly előnyt jelent a szaktanácsadás, amit az utazási iroda munkatársaitól kaphatnak meg az érdeklődők” – jelentette ki Molnár Judit, a Magyar Utazási Irodák Szövetségének alelnöke.